文|《未来迹》 书桓

随着吴晓波那句“去下沉市场,感受上升的热浪”,2023年越来越多的企业开始关注下沉市场,关注县城和农村经济。

但让很多人始料不及的是,在中央扶贫政策和乡村振兴政策的持续扶持下,县域市场其实正在飞速发生变化,整体零售环境已经发生了根本性改变。

所有对下沉市场的认知仍然停留在三年前的企业,很可能已经看不懂它了。

县乡市场,化妆品网购,或许已占“半壁江山”

很多人凭直觉认为,受电商冲击最大的应该是一二线市场,下沉市场由于种种因素,受电商冲击应该小。

但现实常常是反直觉的!

根据巨量算数发布的《2022年移动互联网农村消费振兴研究报告》显示,截止2022年6月,农村手机网民规模为3.48亿,占农村常住人口的69.78%;其中网购用户为2.75亿,占比55.14%。质量和价格是农村用户购物最关心的因素;日用品、个护用品、美妆护肤用品在网购意愿中是排名前五的品类。

数据来自2022年移动互联网农村消费振兴研究报告

而据农业农村部信息中心和中国国际电子商务中心发布的《全国县域数字农业农村电子商务发展报告》显示,2021年全国县域实物商品的网络零售额已经达到3.88万亿元。其中美妆个护产品的零售额大约为1790亿元,同比2020年增加7.9%。而根据商务大数据的监测显示,2021年农村(乡一级市场)市场化妆品的电商零售额为578.45亿元,同比增长6.1%。

由此不难看出,县一级市场是下沉市场的“商品交易中心”,从以上数据反推可知:2021年化妆品和个护产品在县一级市场电商的增速约为8.8%。

《FBeauty未来迹》综合多方数据推算认为,到2021年,在县乡一级下沉市场,电商已经是仅次于化妆品专营店的第二大美妆个护销售渠道,并且电商所产生的销售额已经相当于通过化妆品专营店产生销售额的80%。如果考虑到化妆品店也有部分销售额来源于电商,双方的实际销售额占比可能已经旗鼓相当。

政府主导,互联网大厂集体出手

在政府“脱贫攻坚”+“乡村振兴”的持续政策引导下,尤其是2019年5月,中共中央办公厅、国务院办公厅印发《数字乡村发展战略纲要》之后,政府持续加大了在下沉市场互联网基础设施方面的投入。

来自农业农村部信息中心的数据显示,到2021年底,全国行政村通宽带比例已经达到100% ,通光纤、通4G比例均已经超过99% ;而来自商务部的信息则显示,2022年农村电商和快递物流行政村覆盖率已经达到90%。

在基础设施搭建好之后,“电商助农”就成为了各地方政府排名靠前的大事,县长亲自上阵直播带货几乎成为了一种常规操作。据大众日报的报道,仅2020年4月,山东省就有22位书记县长走进直播间,为本地特色农产品站台。

在这样的背景下,阿里巴巴、京东、抖音、拼多多等电商巨头纷纷开启“下沉”策略。数据显示,2018年淘宝新增1.2亿用户,其中80%来自下沉市场;京东更是将占领下沉市场摆在其4大必赢之战的首位;QuestMobile的报告显示,到2022年4月,抖音下沉市场用户活跃渗透率已经高达58.1%,抖音会给来自下沉市场的内容额外流量几乎已经是一个公开的秘密;而对于拼多多来说,下沉市场早就已经是他的基本盘。

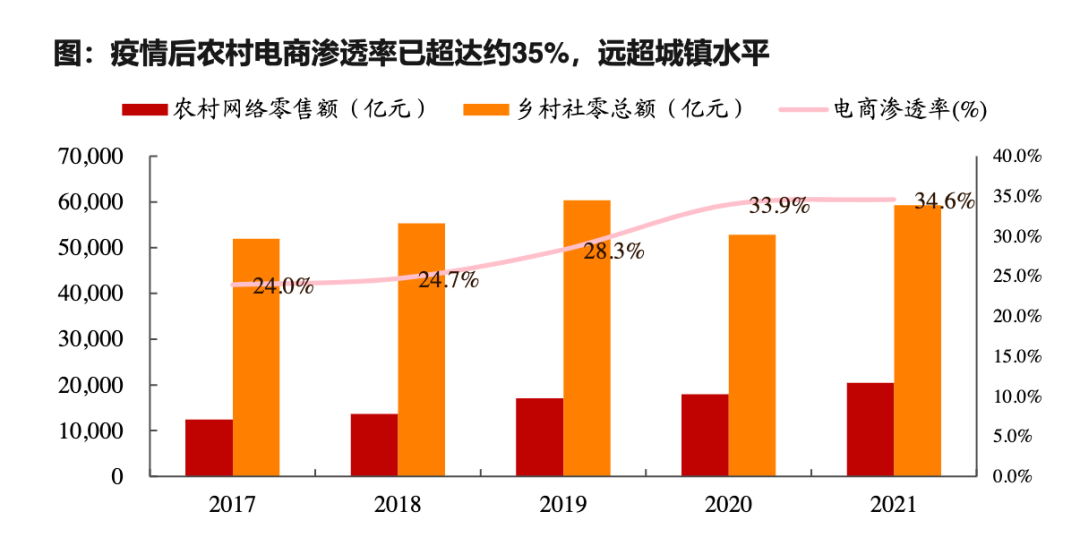

在多方联手之下,农村电商的渗透率开始“狂飙”。

据人民网研究院的统计,到2021年农村电商的渗透率(农村电商销售额/农村社会零售总额)已经达到34.6%。而同期中国电商的整体渗透率为25%,这意味着疫情之后,农村的电商渗透率已经超过社会平均水平。

通过当前的局势不难判断,在国家持续不断给予政策和资金支持的情况下,县乡一级下沉市场的电商普及率可能还会提升。这在带动美妆个护产品在县乡一级下沉市场整体消费扩容的同时,也会持续扩大电商在其中的份额。

实体零售转型升级,数字化、高端化、功效和服务成四大关键词

在这样的背景下,线下实体化妆品零售店在过去几年也开始加速拥抱“数字化”。

首先是以“屈臣氏”为代表的一部分零售店开始了全面而彻底的数字化转型,从前台销售到中台信息整合,再到后台供应链管理,进行了全盘数字化革新;屈臣氏不仅开始通过抖音、小红书等社交媒体推广和宣传门店,还开始通过企业微信的4300万消费者建立了一对一的联系。

与此同时,通过和美团等外卖平台,屈臣氏、调色师等门店均开始提供同城最快30分钟送货上门的服务。

疫情三年,尽管屈臣氏可比店铺的销售额在持续下滑,但屈臣氏线上销售却在以双位数高速增长。这让疫情三年,家乐福、永辉、苏宁等大型零售连锁过半亏损的情况下,屈臣氏在中国市场仍然年均盈利接近14亿元。

其次,超过90%的美妆实体店铺开启了由“微信群”“朋友圈”“直播”和“云店”构建的私域销售体系。越来越多地采用“预售、拼团、秒杀、积分加价购”等数字化营销工具进行营销活动。

此外,伽蓝集团、环亚集团、上海家化等本土企业则开始从供应链视角推动数字化建设。伽蓝集团的一盘货系统已经将超过4万个零售终端,6万多名BA实现了数字化链接,伽蓝集团的产品可以在36个小时内配送到所有零售终端。在云店等一系列数字化系统的帮助下,伽蓝集团旗下产品在CS零售店2022年的店均销售较2021年增长了36%。

与此同时,受人均可支配收入增长带来的消费升级影响,尽管在县乡以及下沉市场,高质量高性价比的平价美妆和个护产品仍然是主流消费品,但是高端美妆、价格更高的功效型产品以及深度护理和服务性项目在过去几年也成为了下沉市场的新风口。

据《FBeauty未来迹》了解,过去三年有超过30%的化妆品零售店主用新的门头开了以销售高端美妆为主的新型店铺;超过80%的门店引入了“兰蔻”“雅诗兰黛”“圣罗兰”等高端美妆品牌的爆款商品;超过70%的门店引入了“体验区”,增加了“试妆”“化妆”“清洁”“美甲”“护理”等体验项目。

前店后院回潮,美道家、雅瑟科美等和美妆零售店相结合的美容院项目快速扩张;黑头发、私密护理等大健康项目也开始在局部市场抬头;抗衰老、修护、敏感肌护理等功效型产品更受欢迎。

从供给侧分析,传统的基础功效产品在CS渠道的供应已经过剩;单纯从渠道商的需求角度出发开发的商品,也已经在过剩;有明确而科学的起效机理,有良好背书的功效型产品以及结合轻仪器的项目,仍然有空缺;基于对下沉市场消费人群的需求洞察,兼顾渠道商需求开发的商品,并且围绕下沉市场消费者进行针对性营销的品牌目前非常稀缺。

不过,受疫情影响,原本就经济基础相对薄弱的县乡一级市场的中高端消费明显受到了抑制,市场还在渐进式复苏中。

据《FBeauty未来迹》对线下实体零售门店销售情况的数据监测和走访,2023年3月1日至15日,可比店铺同比下滑了5%;3月8日当天,可比店铺同比下滑9%。但是客单量基本恢复到2019年的水平,意味着客流回暖。客单价略微下滑,说明目前下滑的主要原因还是因为消费信心不足。

另外,今年1-2月同比2019年下滑20%,目前的整体市场情况只比2020年1-3月略好。2021年1-3月份同比有增长,2022年1-3月和2021年持平。

《FBeauty未来迹》预测,在客流恢复的情况下,相信随着社会整体经济的恢复,线下实体零售店的生意应该有望在2023年下半年恢复到2019年水平。

但疫情三年,对下沉市场整体商业生态的改变,是值得引起所有人去深层次关注的。

站在品牌营销的视角,如何让电商和化妆品实体零售店在下沉市场产生协同效应,共同推动产品在下沉市场的渗透率,已经是一个全新的课题。

评论