界面新闻记者 |

4月20日,普华永道发布的《2022年中国银行业回顾与展望》(下称报告)显示,2022年全球经济受到诸多超预期因素冲击,我国经济面临新的下行压力,在政策支持下趋于企稳回升。银行业在大力支持实体经济的同时经营压力加大,面临信用风险管理、资本管理等挑战。

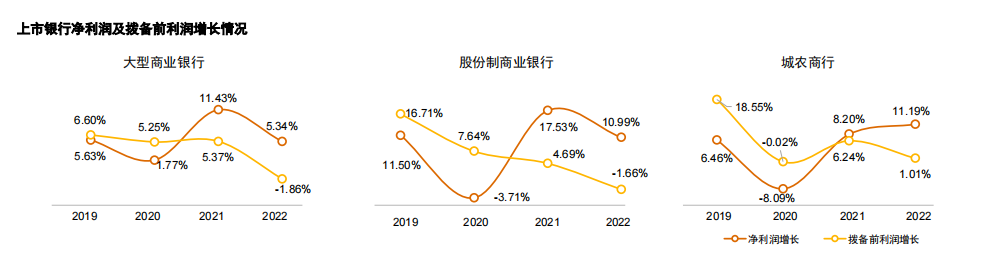

报告显示,银行业净利润增速回落,拨备前利润下降。2022年,我国40家上市银行的整体净利润同比增长6.96%,受利息收入增速放缓影响,较2021年的增速明显回落。拨备前利润同比下降1.57%,信用减值损失计提总额同比下降11.15%,下降幅度较上年同期增加7.57个百分点。

具体来看,大型商业银行的净利润同比增长5.34%,拨备前利润同比下降1.86%。股份制商业银行的净利润同比增长10.99%,拨备前利润同样出现下降,降幅为1.66%。城农商行的净利润保持了高速增长,增幅达11.19%,拨备前利润同比增长1.01%。

而城农商行经营情况表现各异。从地域分布来看,长三角地区和东北地区的城农商行整体盈利增速较快,中部地区的城农商行经营情况呈现两极分化态势。

与此同时,贷款不良率持续下降,且疫情对经济的负面影响将逐渐消退,而理财回表的减值计提压力在2021年底之前基本释放,因此银行减值计提压力有所减轻,信用减值损失同比下降。

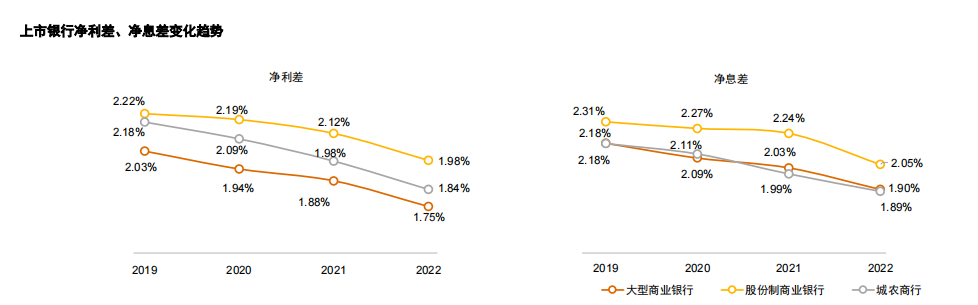

普华永道中国内地金融业合伙人胡亮表示,受到贷款收益率下降和存款成本上升的双重挤压,上市银行的净利差、净息差进一步收窄。

他指出,2022年上市银行净利润增速回落,盈利能力保持平稳。LPR下行带来贷款重定价压力,上市银行响应国家号召支持实体经济,降低融资成本,生息资产收益率持续下降,受存款竞争影响,存款成本保持刚性,叠加客户风险偏好下降,定期存款上升,付息负债成本率上升。

具体来看,大型商业银行的净利差和净息差均较2021年收窄0.13个百分点;股份制商业银行净利差和净息差分别收窄0.14个百分点和0.19个百分点;城农商行净利差和净息差分别收窄0.14个百分点和0.1个百分点。

资产规模方面,报告显示,上市银行总资产增速回升,按政策要求优先安排信贷投向。上市银行总资产同比增速为11.63%,较2021年7.87%的增速有所回升。其中大型商业银行以12.84%的资产增幅领跑,为实体经济提供了重要的支持力量。股份制商业银行和城农商行增幅分别为7.63%和12.42%。

资产规模方面,报告显示,上市银行总资产增速回升,按政策要求优先安排信贷投向。上市银行总资产同比增速为11.63%,较2021年7.87%的增速有所回升。其中大型商业银行以12.84%的资产增幅领跑,为实体经济提供了重要的支持力量。股份制商业银行和城农商行增幅分别为7.63%和12.42%。

资产质量方面,上市银行整体保持可控,仍需关注后续信用风险暴露状况。

报告显示,上市银行不良贷款余额较上年末增长8.84%至1.81万亿元,不良率较上年末下降0.03个百分点至1.33%,逾期贷款余额较上年末增长12.59%至1.88万亿元,逾期率较上年末微增至1.38%;关注类贷款率微增至1.81%,阶段二贷款余额较上年末增长20.09%至5,793亿元,占比显著上升,较上年末增加0.18个百分点至2.54%。

“2023年,全球经济恢复增长之路仍然困难重重,欧美国家近期发生的银行业危机还在演化,并有可能对其他金融行业和新兴市场产生外溢效应。”胡亮表示,银行业未来将聚焦更好地服务中国式现代化,促进经济高质量发展,继续加大对重点领域的支持力度。

据悉,该报告分析了40家截至2023年4月10日披露了2022年年报的A股和/或H股上市银行截至2022年12月末的年度业绩,约占中国商业银行总资产的75%和净利润的84%。这40家上市银行分为大型商业银行、股份制商业银行和城农商行三大类。

评论