文|酒管财经

编辑|阿鳅

一直喊着要发力中高端的酒店连锁集团们,在2022年却将经济型连锁酒店客房数量搞到了历史最高峰。这种“表里不一”的市场动作,值得每一个酒店投资者关注。

中国饭店协会日前发布的《中国酒店集团及品牌发展报告》显示,截至2022年底,我国经济型连锁酒店客房数为2531493间,客房总数同比增长14.14%,已经超过历史最高点的2018年。

同时,经济型连锁酒店品牌的排位出现变化。汉庭依旧稳居第一,格林豪泰超过如家位居第二,如家跌至第三。7天和锦江之星排位不变,位居第四和第五,尚客优越过城市便捷来到第六位。

更加重要的是,头部经济型连锁酒店品牌出现分化。如家、7天和锦江之星的门店数和客房数出现下滑,汉庭和格林豪泰均有增长,尚客优增幅竟超2成。

必须要承认的是,经济型才是我国酒店市场的基本盘。面对表现不一的经济型品牌,投资者应该如何做出投资决策?而在诸多不确定性背后,又该如何找到真正的市场增量?

经济型连锁酒店客房数登顶

中国饭店协会发布的《中国酒店集团及品牌发展报告》显示,截至2022年12月31日,我国经济型连锁酒店数量为46425家,客房数为2531493间。客房总数同比增长14.14%,已经超过2018年的最高点,同比增长4.61%。

酒管财经·大数据中心检索了历年数据了解到,2018年,我国经济型连锁酒店数量为36383家,客房数为2419997间。该年的客房数为历史最高点。

此后的2019年-2021年,我国经济型连锁酒店数量连续上升,但客房数持续缩水。

直到时间来到2022年,经济型连锁酒店数量升至46425家,客房数增至2531493间。酒店数量和客房数量均创历史最高。

需要注意的是,这里需要区分经济型连锁酒店数量和经济型酒店数量的区别。

中国饭店协会同日披露的《中国酒店业发展报告》显示,我国经济型酒店设施数为22.5万家,所占比重为80.62%。客房数为835.6万间,占比为58.58%。

不难看出,经济型酒店仍是我国酒店业的基本盘。

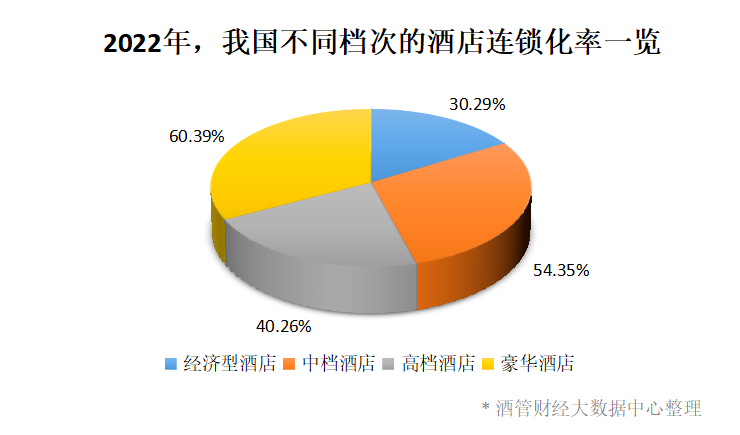

同时,不同档次的酒店,连锁化率也不尽相同。经济型酒店连锁化率为30.29%,低于中档酒店的54.35%、高档酒店的40.26%、豪华酒店的60.39%,也低于整个酒店行业的39%。

说这么多,其实总结起来只有两个核心信息:基数最大,连锁化率最低。这也意味着,经济型酒店在未来的连锁化空间最大。

而2022年最新的数据也在印证,经济型酒店正在积极向连锁化靠拢,这块市场仍是优质的潜力市场。

若细究背后的原因,还是在于单体酒店的抗风险能力偏弱,尤其是经济型酒店类型。选择加盟一个强势的连锁品牌,虽然需要向外分利,若营收增量更大,这种选择仍是明智的。

具体到经济型连锁品牌,这场排位赛正在发生着变化。

在2022年,经济型连锁酒店品牌的前五名分别为汉庭酒店、格林豪泰、如家、7天和锦江之星。

汉庭与格林豪泰客房数同比增长5.41%和2.39%。如家、7天和锦江之星的门店数和客房数均有所下滑。

尚客优客房数增速为21.82%,超越城市便捷位居第六。城市便捷、云酒店、都市118、轻住酒店分列第七至第十。

在此5个品牌中,均实现客房和酒店数量的增长。尤其是隶属于都市酒店集团的都市118,酒店数由2021年的525家升至2022年的1137家,客房数由24276间升至54038间。可谓是疯狂收割市场。

位居第11位的品牌是华驿,增幅更加明显。酒店数由438家增至1047家,客房数由15881间增至47533间。

锦江之星、7天均为锦江酒店旗下重要的经济型连锁品牌,双双下滑的态势可以看出该集团对该档次的产品的态度。

而如家、云酒店、华驿,均为首旅酒店旗下品牌,发展态势却不尽相同。从此也可窥得酒店集团的发展重点。投资者对此尤其需要关注。

市场风向变了么?

当我们把上述数据分享到《酒管财经》的一个内部粉丝群中,有人随即提出疑问:巨头们整天吵着要做中高端,为何经济型连锁酒店客房数却创历史新高?难道这是让我们再转向这一市场么?

事实上,对于巨头而言,经济型酒店品牌的增速的确在收缩,中高端持续在加速。

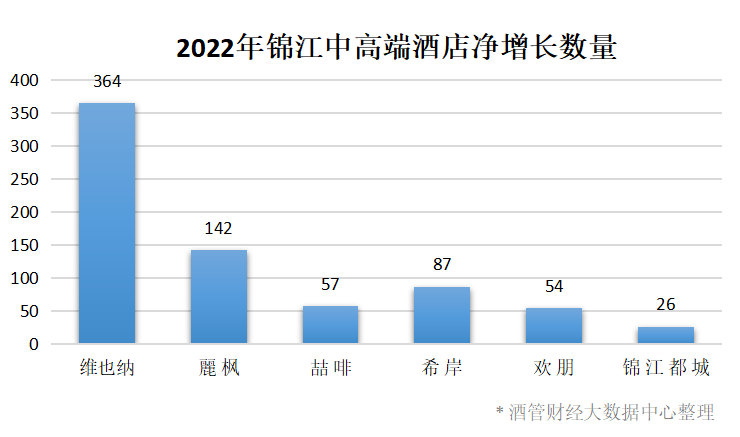

比如锦江。在2022 年净增中高端酒店 907 家,净增经济型酒店 40 家。其中,中高端品牌中的维也纳(国际/智好/维也纳 酒 店 / 三 好 ) / 麗 枫 / 喆 啡 / 希 岸 / 欢 朋 / 锦 江 都 城 分 别 净 开 店364/142/57/87/54/26 家;经济型品牌锦江之星净关 23 家,7天净关 72 家,白玉兰净开55家。

首旅在2022年中高端酒店新开200家,经济型酒店新开97家。华住则在2022年开设了1400间中端及中高端酒店,并关闭了约600间经济型酒店。

对于整个市场供给而言,中高端酒店的确在快速扩容。

2021年,中档和高档的客房数分别为255.3万间和191.2万间。到了2022年,上述客房数分别为285.1万间和195.9万间。

具体到连锁酒店品牌来说,2021年的中档和高档的客房数分别为122.7万间和72万间,到了2022年,上述客房数分别为154.9万间和78.9万间。中高端连锁酒店的增长速度明显高于整个市场供给的速度。

酒管财经·大数据中心认为,经济型连锁酒店市场,呈现的是分化态势。连锁的盘子在增大,但是头部玩家的市场占有率在下滑,一方面是更多的经济型连锁品牌在快速成长,另一方面是头部玩家在收缩。

对比中国饭店协会在2022年和2023年发布的报告可知,汉庭酒店的市场占有率由2021年的12.36%下滑至2022年的11.41%,top10的经济型酒店品牌市场占有率由2021年的57.48%降至2022年51.04%。

而中高端连锁酒店市场,呈现的是共同成长。连锁的盘子在增大,头部玩家和其他品牌都在成长,差别只是速度不同而已。

对于中国酒店市场而言,经济型酒店的黄金时代已经远去,这是不可逆的,但是这一市场仍有增长机会,投资者需要擦亮眼睛,遴选更优质的品牌。而中高端市场持续扩容,各个品牌投入的精力和费用不同,投资者需要做的是优中选优。这也是一个技术活。

再回归到经济型连锁酒店品牌。疫情之后,这一类型的产品将会进入稳步成长期,会有更多的经济型品牌开疆拓土,整个市场有望呈现百家争鸣的状态。

评论