界面新闻记者 |

今年前两个季度全球风投市场的最大消息都出自OpenAI。

根据美国科技媒体TechCrunch报道,OpenAI近期找到了微软之外的一些新晋金主。

根据TechCrunch的报道,老虎环球、红杉资本、A16Z、Thrive、K2 Global和Founders Fund等多家头部风险投资机构合力买入了OpenAI价值3亿美元的新股,使得这家公司的新晋估值达到了270亿至290亿美元。TechCrunch援引知情人士消息称,上述VC的投资与今年早些时候微软对OpenAI的100亿美元投资并不相干,微软的投资在1月已经结束。

实际上,当1月传出微软将向OpenAI注资百亿美金之时,OpenAI在业内的估值便已经达到290亿到300亿美元。

TechCrunch的文章指出,微软的投资具有很强的战略色彩,而上述VC是财务投资方。截至目前,VC投资者已经签署了条款,支付了资金,接下来将进入会签程序,这笔投资将于下周公开。

TechCrunch援引知情人士消息称,外部投资者现在共拥有OpenAI30%以上的股份。

在微软今年向OpenAI投资100亿美元前,OpenAI在成立的七年多的时间总共收到了40亿美元的投资。从2019年开始,微软与OpenAI建立了紧密的战略合作关系,向OpenAI进行了三次投资,综合各方信息,微软共计向OpenAI投入了130亿美元,是OpenAI最大的有限合伙人。

创立伊始,OpenAI得到了埃隆•马斯克、彼得•泰尔、雷德•霍夫曼等重量级人物早期投资,他们也成为了OpenAI的首批有限合伙人。硅谷知名投资人彼得•泰尔的Founders Fund基金这次是首次向OpenAI进行投资,根据PitchBook的数据来看,红杉、A16Z和老虎环球这三家VC都是OpenAI的早期投资者。

历数七年融资历程,会发现OpenAI选择了一种有别于硅谷其他初创明星,非常新颖的股权投资设计方式。

FT中文网曾在2月《推出ChatGPT的OpenAI股权投资协议设计的独特性》一文中对OpenAI的融资条款做了详细解读,根据该文调查的信息,OpenAI的利润分配按照四个阶段进行:

第一阶段将优先保证埃隆•马斯克、彼得•泰尔、雷德•霍夫曼等首批投资者连本带利收回资本;

第二阶段,微软将有权获得OpenAI75%的利润,直至收回其130亿美元投资;

第三阶段,在OpenAI的利润达到920亿美元后,微软在该公司利润分配比例将下降到49%,剩余49%的利润由其他风险投资者和OpenAI的员工作为有限合伙人分享;

第四阶段,在利润达到1,500亿美元后,微软和其他风险投资者的股份将无偿转让给目前负责OpenAILP投资管理的普通合伙人——OpenAI Nonprofit。

这就是说,如果OpenAI此后不能成为巨额盈利公司,那微软将一直为其买单,如果能够将1500亿美金的利润出清给微软和所有外部投资者,那将完全甩开微软,拿回公司控制权。

不过,根据OpenAI此前预测,其公司2023年的年收入仅为2亿美元,2024年的年收入才将达到10亿美元,其竞争对手巨头谷歌去年总利润才为600亿美元,强大的苹果每年净收入才接近1000亿美元,OpenAI要实现1500亿的利润目标其实是天方夜谭。假设OpenAI能够在2024年实现盈利,并且取得35%的超高净利润率,那它也只能获得3.5亿美元的净收入。很大可能上,微软仍将于未来十年都拥有OpenAI的主要控制权。

整个一季度,全球风投市场唯二起重要融资由一早一晚构成,其一是微软对OpenAI投资100亿美元,其二是在线支付巨头Stripe终于从VC手中筹集到了65亿美金,出现在本次OpenAI融资名单中的A16Z和彼得•泰尔的Founders Fund基金也是Stripe的投资方,但这桩典型的晚期融资完成得异常艰难,迄今为止,Stripe已完成了20轮融资。

目前,全球风险投资市场仍在低谷中艰难爬起。Crunchbase的数据显示,在2023年一季度,全球风险基金总计仅向初创企业投资了760亿美元,不及去年同期1620亿美元的一半。

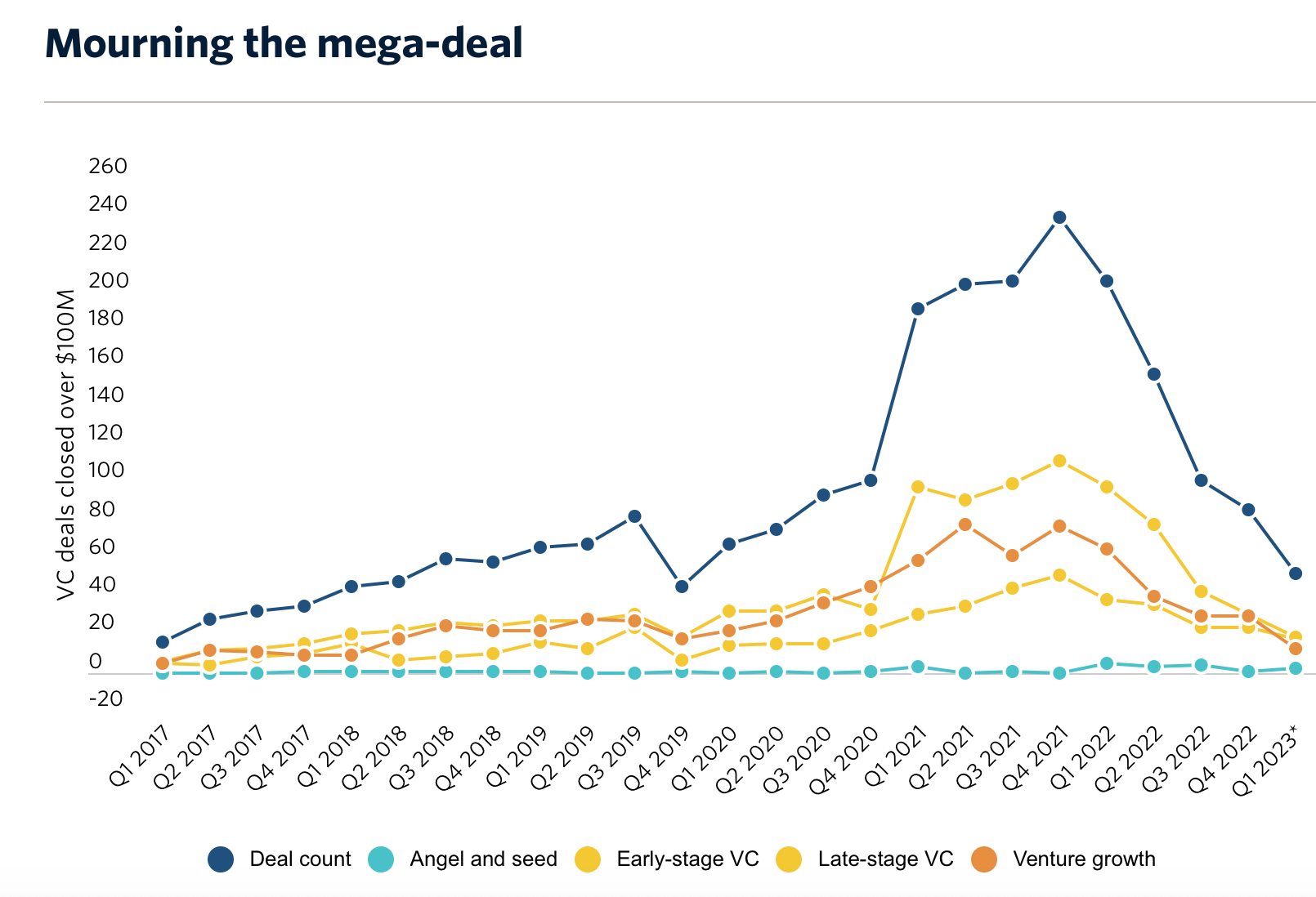

在2022年,风投市场还表现出一定恢复力,一季度的表现整体更差。总体来讲,风险投资资金供不应求,疲软的IPO退出市场继续束缚着LP资本,VC投资人在科技市场中出手谨慎。根据Venture Monitor的估计,一季度IPO通道积压严重,约219家公司上市受阻,一些硅谷现金周转率高的初创公司甚至更依赖非传统投资多于风投。另据Pitchbook数据,第一季度,由VC支持的初创晚期交易连续第七个季度下降,甚至连天使阶段的交易也开始急剧下降,创下10个季度的新低。

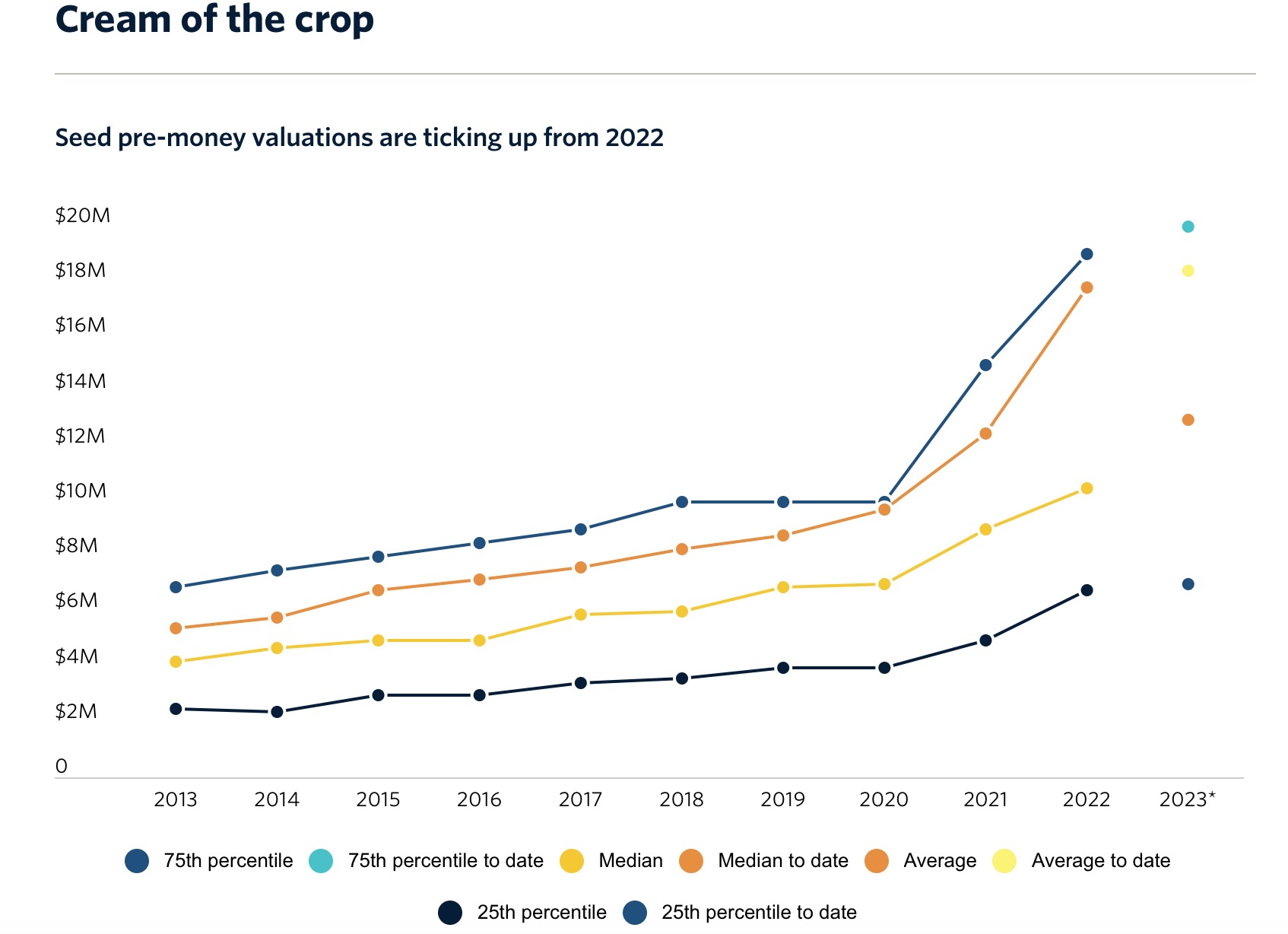

相比后期阶段初创的困境和大规模交易的衰退,种子阶段的资金并未崩溃,一些微型基金还呈崛起之势。在2023年第一季度,种子轮初创的交易规模中值为300万美元,比2022年的中值260万美元有所上升。种子期初创企业的预估价中值也在上升,第一季度达到1300万美元,而去年的中值为1050万美元。

PitchBook分析师指出,这一趋势是投资者涌向高质量公司的表现,生成式AI领域的早期优秀初创大批量涌现,也让悲观的投资者有了出手的理由。

评论