文|新经济e线

截至目前,我国公募REITs已进入快速发展阶段,年内多项利好政策频频出台。如首批扩募正式落地,保险资管获批开展资产证券化业务,消费基础设施纳入REITs试点范围,REITs专项立法也箭在弦上。

截至2023年5月5日,公募REITs市场共有27只产品成立,募集资金超过900亿元,项目涵盖高速公路、产业园区、污水处理、仓储物流、清洁能源、保障性租赁住房、新能源等多种资产类型。

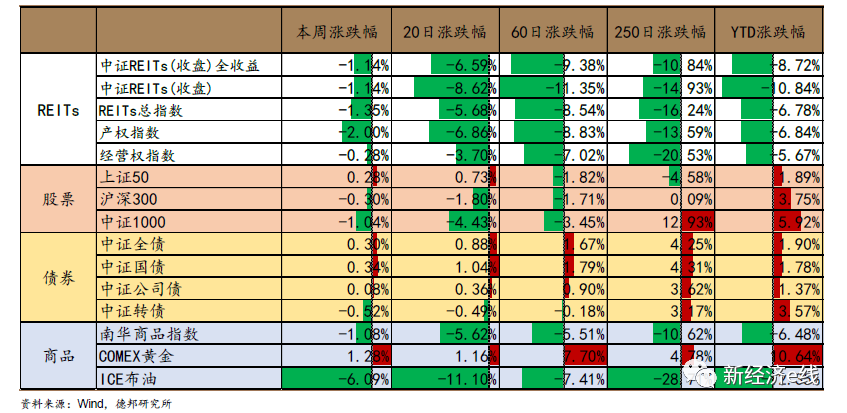

不过,新经济e线获悉,与公募REITs一级市场热火朝天形成鲜明对比的是,今年来二级市场却普遍缺乏赚钱效应,市场交易情绪进入急冻状态。其中,中证REITs(收盘)指数年内跌幅超过一成,达10.84%。较沪深市场其他32个核心指数相比,其表现位列倒数第一。

各大类资产历史表现对比 注:本周(2023.5.4-2023.5.5)

从二级市场表现来看,自去年四季度末以来,公募REITs板块整体估值持续回落。首批9只公募REITs市值曾在2022年2月迎来最高点,溢价风险较高,后估值不断消化,震荡调整。在现已上市的27只公募REITs产品中,仅华安张江光大园REIT和中航首钢生物质REIT今年年内录得正收益,分别仅为2.69%和0.13%,余下25只产品均为负收益。其中,6只产品年内跌幅均超过一成。

Wind统计还表明,截至2023年5月5日,共计有6只公募REITs产品上市至今(含上市首日)已出现负收益,占比超过两成,分别包括华夏中国交建高速REIT、中金安徽交控REIT、平安广州交投广河高速公路REIT、华泰江苏交控REIT、国金中国铁建高速REIT、建信中关村产业园REIT。

对此,有券商分析师表示,随着疫情影响渐渐退去,宏观经济修复力度可期,当前公募REITs经营业绩和市场估值调整或接近尾声。

高速公路REITs最受冲击

新经济e线注意到,从上市至今负收益的公募REITs底层资产分类来看,高速公路REITs受宏观环境影响最大,2022年营业收入波动较大,拖累了二级市场表现,因而其最受冲击。

去年高速公路板块业绩受疫情散点多发、封控措施及通行费减免等因素影响,整体表现不及预期,所有公布年报的五只高速公路REITs 中仅国金中国铁建REIT 的可供金额一项表现达招募说明书预期水准。

不过,等到2023 年第一季度,大多数高速公路均展现了较强的边际修复趋势,录得两位数的收入及可供分配金额环比增速。其中,高速公路板块的收入平均同比增速达14%,环比增速达29%。以华夏越秀高速REIT 为例,2023 年第一季度收费车流量达987 万辆,同比增长13.43%;收入及可供分配金额同比分别增长15%及19%;环比增长43%及53%。

据该基金于4月21日披露的2023年一季报显示,华夏中国交建REIT底层资产嘉通高速2023年一季度车流量及通行费收入增长显著,报告期内实现通行费收入(不含税)1.157亿元,日均通行费收入(不含税)达128.57万元,较2022年四季度环比增长21.6%,较2022年一季度同比增长8.3%,较2019年一季度同比增长35.3%。2023年3月末,嘉通高速日均通行费收入进一步提升至约150万元/日的水平,较2022年全年日均通行费收入增长30.3%,显示出较为强劲的增长态势。

4月28日,华夏中国交建REIT最新发布的提示性公告中再度更新了营收数据,进一步佐证了营收持续增长的态势。基金公告显示,2023年1月1日截至2023年4月21日,项目共实现通行费收入(不含税)1.41亿元,较2022年同期同比增长10.46%。同时,作为京港澳湖北北段改扩建工程的重要节点,原计划于2023年9月22日完成的汉江大桥施工维修工程已于2023年4月21日提前完成,比原计划提前154天恢复货车通行,预计本项目的货车通行量将进一步恢复。

此前,受上市以来由于规模体量大、预计可供分配收益率偏低、疫情影响车流量及汉江大桥施工维修影响车流量等原因,华夏中国交建REIT 二级市场价格承压下行,在首次分红除息及临近首次解禁时二级市场价格下跌明显。截至2023 年4 月27 日,华夏中国交建REIT解禁前一日收盘价跌至7.015元。4月28日解禁日当天,其股价报收7.11元,当日上涨1.4%。

实际上,华夏中国交建REIT原始权益人之一致行动人中交资本控股有限公司(中交资本)前期已在二级市场进行了增持。2022年12月9日至2023年4月25日期间,中交资本通过上交易所交易系统以集中竞价交易方式继续增持了本基金基金份额共计775.6412万份,占本基金已发行份额总数的0.78%,增持总金额为人民币6231.1130万元(不含交易费用)。

此外,华夏中国交建REIT在交易提示性公告中表示,基于该基金2023年预测可供分配金额为3.87亿元计算,投资人在首次发行时买入基金,买入价格9.399元/份,考虑分红除权后,预测该投资者剩余存续期内基金全周期内部收益率预测值约6.57%。投资人通过二级市场交易买入本基金,假设买入价格为2023年4月27日收盘价7.015元/份,预测该投资者存续期内基金全周期内部收益率预测值约9.29%。可见,华夏中国交建REIT在经历了短期快速下跌后,二级市场价格对应的分派率和内部收益率均有了比较明显的提高,长期看有望获得较高的投资回报。

产业园区一季度业绩下探

新经济e线注意到,总体来看,公募REITs经营业绩在2022 年受疫情因素扰动较大,随着宏观经济和生产生活的逐步修复,高速公路REITs 于2023 年一季度迎来业绩边际改善,同时一些产业园区REITs 仍受租户退租影响出现出租率下行的现象。如产业园区REITs 中的华安张江光大园REIT及建信中关村REIT 今年一季度业绩双双下探回落。其他板块中,生态环保及能源REITs 内部分化,季节性特征显著,保租房及仓储物流REITs 经营稳健。

产业园REITs底层项目经营数据

来源:Wind、海通证券研究所

4月21日,华安张江光大园REIT披露2023年一季度。报告期内,华安张江光大园REIT实现营业收入1604万元,净利润亏损1177万元,成为27只公募REITs中唯一曝出亏损的产品。同样,华安张江光大园REIT2022年净利润也录得亏损,当期净利润为-3211.25万元。

在4月25日的业绩说明会上,基金管理人和运营负责人解释了亏损的原因,一是因为2022年末一个大租户到期后没有续租,该租户面积占可租赁面积比重达28%左右,导致收入下滑,进而影响到净收入和利润。二是折旧和摊销较大,2023年一季度,华安张江光大园REIT的资产折旧及摊销为2370万元,超过了营业收入,在园区REITs产品中,折旧和摊销金额仅次于中金普洛斯REIT。

截至今年一季度,华安张江光大园REIT出租率从2022年底的93%下探至71%,收入及可供分配金额因此同比下降;建信中关村REIT 于2023 年一季度末录得出租率68%,较2022 年报的时点出租率72%及平均出租率81%均有所下降。有市场人士指出,产业园区的办公租赁需求涉及到租户整体业务布局规划,故所需的决策时间更长,中短期内的需求回暖仍有待观察。

在产业园区和物流园REITs中,截至今年一季度末,金普洛斯REIT、东吴苏园产业REIT、建信中关村产业园REIT、华安张江光大园REIT和红土创新盐田港REIT等经营现金流均出现不同幅度下滑;中金普洛斯REIT、东吴苏园产业REIT、建信中关村产业园REIT、博时招商蛇口产业园REIT和华安张江光大园REIT的可供分配资金同比也现出下降。

其中,中金普洛斯REIT 受单个资产运营影响,出租率及达成率稍有下降。今年一季度,中金普洛斯REIT 受通州光机电物流园单一租户到期的影响,整体出租率较上季度末略有下降至92.7%且收入同比下降4%。

相比之下,保障性租赁住房REITs因出租率维持高位,抗周期稳健特征显著。目前沪深交易所共有四只保障性租赁住房REITs 上市。4 只保障性租赁住房REITs 自上市以来的收入、EBITDA 及可供分配金额均超预期,上述三项一季度的平均达成率分别为105%,107%及113%;展现了超越周期的稳定性。截至2023 年3 月末,中金厦门安居REIT 与红土创新深圳安居REIT 始终保持99%附近的超高出租率,华夏北京保障房REIT 及华夏基金华润有巢REIT 自上市来出租率同样稳步提升至95%以上的高位。

从租户结构角度看,中金厦门安居REIT 与华夏北京保障房REIT 以个人租户为主,个人租户比例分别为91.4%及83.9%;红土深圳安居REIT 企业租户比例为57.1%,高于个人租户的42.9%。

同样,生态环保及能源基础设施REITs业绩表现稳健,但季节性特征明显。2023 年一季度,中航首钢绿能REIT 生活垃圾处理量及上网电量分别同比下降2%及上升3%,维持稳定运营状态;富国首创水务REIT 的底层资产为污水处理厂,污水处理量同样受目前的水量淡季因素干扰,收入及可供分配金额同比微降3%及8%。

微信号:netfin888

评论