文|新腕儿 怜舟

引言

复合调味品离我们最近的一次,那一定是火锅底料了。

国内能代表火锅底料市场前景的企业,首当其冲是颐海国际。

从颐海国际股价看到,这家底料龙头的股价,近些年在不住的下跌。

从2021年1月29日的最高峰146.2港币/股,到如今的20.2港币/股。

1500亿以上的市值,缩水到现在的211亿,

颐海国际前后用了2年多一点。

还有天味,股价涨幅走到低点。

如此消极的走势,被外界看做国内底料行业已经历经繁荣,泡沫消退后,进入了调整期。

国内火锅底料市场从2015年发迹,到后来出清淘汰,行业呈现出明显的马太效应。

消费者对复合调味品的认知愈发成熟,都有自己的判断和认知。

这是古老的调味品行业一次新机会。

新腕儿在先前的文章《复合调味品:从海外市场看中国,抓住菜系或成胜负手》阐释过一个观点,各国的菜系烹调方式和内容,对复合调味品的影响非常大。

例如美国,长期习惯吃快餐等,他们的餐饮和复合调味品发展逻辑,极其契合。

新腕(ID:bosandao)阅读了华创证券另一篇研报《从底料格局复盘,看复调演进》,在这篇研报解读中,我们将调味品行业整个发展格局和品类迭代历程,如何跟着菜系前行,才能有机会跑出来?

01、底料行业格局压制中

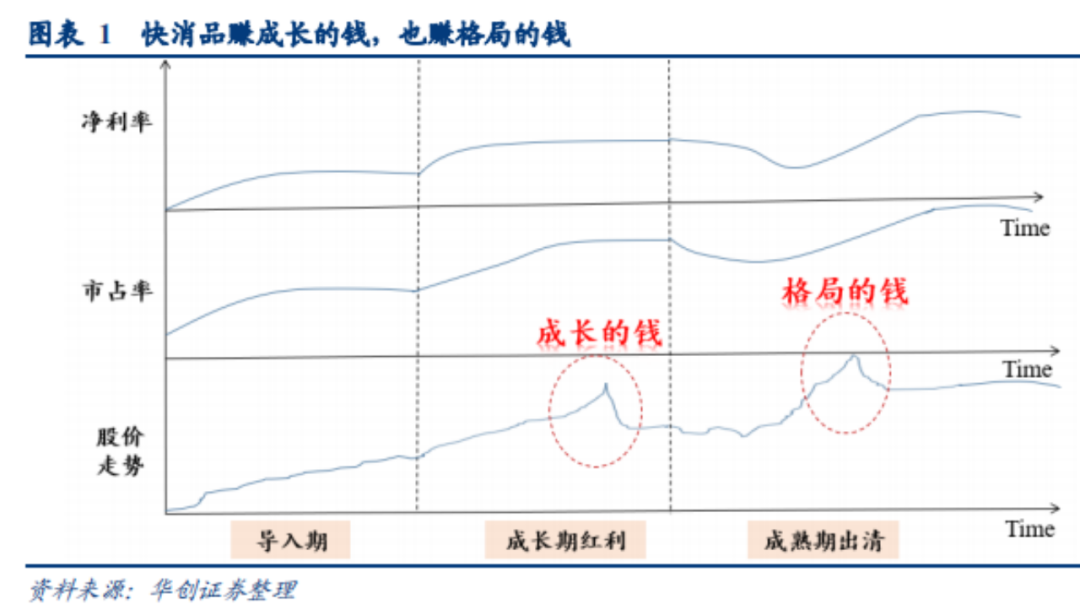

在快消品行业,不同的成长阶段总是有着不同的要求。

正所谓,第一波赚成长的钱,第二波赚格局的钱。

怎么理解?

多数消费品的生命周期,还有股价成长标签,和本身的品类发展,行业容量都有关系。

在前期,行业竞品少的时候,较早崛起的企业还能吃到一波龙头红利。

还是物以稀为贵。

到了后期,竞品们大量浮现,龙头地位受挤压,市场份额被蚕食,市值和股价会受到干扰。

在这种阶段时,格局往往能帮一家企业脱颖而出。

怎么讲?

在各家争食市场时,其实后来的新企业实力并没有达到理想状态。

头部企业已经足够成熟,有稳定的产品和市场基础,有大量时间、精力。

当然还有钱。

可以跟新企业们慢慢的周旋。

老前辈们主动挑起价格战,增加广告支出、用户补助之类的,

新品牌很难跟着玩。

自然就消失了。

不过,商业世界总是有两面性。

就像倾尽全力打压对手,自己也大量消耗,元气大伤。

企业也是一个道理。

格局的钱,赚起来都是泪。

如果龙头企业本身有超强资金量,那就不说了。

但如果自己还没稳定,净利率没有做到盈亏平衡,商业动作也犹犹豫豫的。

这一波小企业靠“钞能力”赶走了。

有点元气大伤了,

可还没个两三年,下一波新生代又出现,

武力值还没完全回复,很难再启动钞能力。

预调酒就是个很典型的企业。

预调酒赛道最近的一次风口,是在2020年和2021年。

那年,大小超市、便利店的货架上,随处可见五颜六色、方方圆圆的玻璃瓶。

甭管味道咋样,发朋友圈的流量补给还是足够的。

消费者的记忆,很短。

差不多两三年时间。

早在2015年-2018年,预调酒行业就出清过一波了。

2019年,预调酒行业上演一波春风吹又生。

资本再次蜂拥而至。

当年在一场战役里,能暂时领先的选手,终究没有笑到最后。

市场格局是动态的,那年补贴送出去的钱,并没有赚回来。

其实能赚成长的钱,还是格局的钱,跟品类特征关系很大。

但像是高端白酒,做的就是个极致生意。

一旦品牌对上下游垄断,有充分的溢价权,会非常赚钱。

门槛高,盈利高。

另外像是乳制品和啤酒,属于门槛都比较高,盈利低的品类。

龙头要经历过成长期,靠大单品放量,等到规模效应启动后,再用高端化的产品拉高盈利空间。

赚钱在后期了。

也能看出整个打法和格局。

像是速冻食品和方便面、休闲零食,这几种品类盈利和门店都很低,

赚的是辛苦钱,

只能靠压低成本,走量来赚钱。

本文讨论的火锅底料属于低门槛、高盈利的品类。

和预调酒、辣条的体质很像,

产品研发壁垒和进入门槛都不高,尽早进入的公司能快速起量。

大家说起要买火锅底料、辣条,能最先想起颐海国际,就海底捞背后的那家公司。

还有卫龙。

但门槛低,能做的公司多了,建立品类认知后,捍卫这种认知,可是个问题。

就像你好不容易在某个人心里搭建起美好的印象了,突然被另一个人截胡。

得,白忙活了。

这时候,拼的就是格局。

02、品类演变

虽说低门槛高盈利的底料,在行业出清后,很考验行业格局。

但要想赚格局的钱,也需要考虑行业发展阶段。

家庭聚会常吃的火锅底料,经历过哪些发展周期?

这要从2015年讲起了。

在10年前,火锅底料行业还在野蛮生长。

行业丝毫不规范,格局分散,乱象丛生。

但因为火锅很受欢迎,连锁火锅店在当时成了大家公认的好生意。

规范性差,很快就出事了。

2015年,毒牛油事件瞬间敲响警钟。

消费者上了一课,意识到品牌的重要性。

2017年上市的颐海国际,可是靠品牌吃了一波红利。

朝天门、美鑫、澄明等几家新消费品牌,陆续拿到融资。

新增企业数量增速在40%上下。

嗅到机会,竞品们正迅速进场。

时间线拉到2018年至2021年,火锅底料行业在这时候,已经演变到中场战事了。

2019年,整个市场年复合增长率在30%以上。

餐饮行业尤其火热,海底捞在2018年和2019年的增速,都在60%上下。

底料品牌们打法不同。

像是红太阳、红99、名扬都在各自区域发展,

但颐海国际是全国化战略。

除了底料,还在做蘸料、炒菜料等。

业务比较多元化,抗风险能力会比较强。

2020年,底料行业空前繁荣。

以颐海国际、海天为代表的大品牌跨领域布局。

新品牌接连出现。

瞬间成了买方市场。

那不是一锅牛油火锅,而是一锅泡沫。

在2021年下旬时,大家都清醒了。

意识到品牌太多了,价值变低,投资人们悻悻离场。

中小玩家拿不到融资,现金流断裂,都淘汰了。

巨头们也保守经营。

天味在2021年底收缩费用,调增销售渠道,理性制定目标。

颐海国际侧重于非底料产品的研发。

还有海天,业务重心回归中野,底料作为赠送,减弱了底料业务资源投放。

益海嘉里回归源头生意,和中小火锅对接。

从餐饮业到家庭火锅。

吃了一顿又一顿火锅,家庭聚餐的火锅也吃腻了。

餐饮业和家庭需求同时走向低迷。

买方郁郁不振,卖方自然难以为继。

2021年,整个市场环境回归常态,大量企业陆续谢幕。

优质企业再次重返舞台中心。

整个行业回归本质,精耕细作。

03、用菜系做复调生意

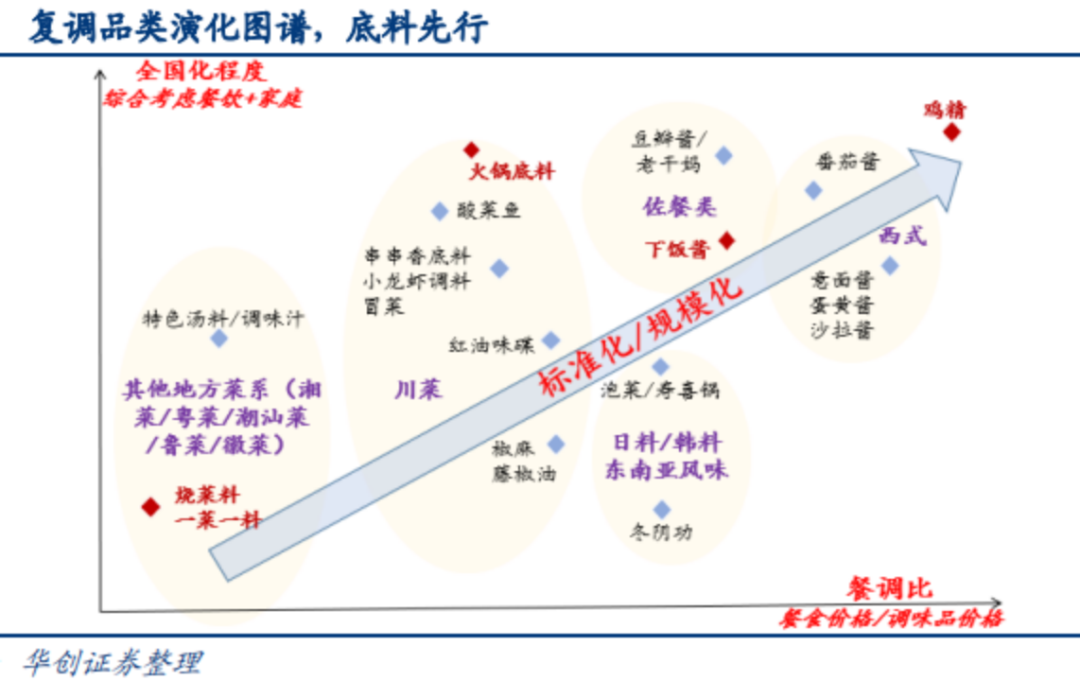

在调味品赛道中,如果要用“最”这个字来形容火锅底料。

不能说它是最赚钱的品类,但一定是标准化程度最高的。

这也是底料能最快完成商业成长的核心要素。

底料的商业价值,已经见底了。

复合调味品会是调味品行业的另一个机会。

新腕在《复合调味品:从海外市场看中国,抓住菜系或成胜负手》一文中强调一个观点,各国菜系对复调市场发展起到至关重要的作用。

像是韩国根深蒂固的辣白菜文化,辣酱是当地最受欢迎的复调产品。

其他酱料压根没有机会。

中国菜式非常复杂,没点烹饪经验,还真不好做盘合格的菜。

因此,一直以来,国内中式餐厅连锁化难度很高,能跑出来的,少之又少。

这种特质,造就了国内复调市场的青涩。

国内其实很早就有复调概念了。

没错,就是鸡精、调味酱这类。

他们的使用场景不受限制,延展性还很强。

从豆瓣酱,到老干妈,再是后来的牛肉香菇酱等等。

超市货架上的调味酱,宣传标语都在提炼“肉多”、“大块肉”的卖点。

酱正在食材化,就是做菜的思路。

这是个很值得留意的信号。

不知不觉中,做酱已经是菜系的思路了。

这个逻辑反过来讲,

菜系的标准化和全国化的难度,代表复调规模化的难度。

这句话很好理解。

打个比方,西式快餐的全国化程度非常高,番茄酱自然而然的实现了规模化。

粤菜餐厅来到北方开店,广式酱油和蚝油跟着火了。

川菜,尤其是川式火锅去往全国各地,四川的火锅底料几乎和火锅画上等号。

中国的复调市场发展,层次感特别强。

越是重口味的菜,像是川菜、新疆菜、湘菜,复合调味品就特别有市场。

越是清淡口,像是浙菜、闽菜、粤菜,复调市场捉襟见肘。

从鸡精到豆瓣酱,再到串串香底料、龙虾底料,再到菜系底料,现在的一菜一料。

餐调比越来越低,菜品工业化程度就更低,单品空间更大。

市场会更加分散。

在之前,一家调味品企业做一袋鸡精,所有菜通用。

这家企业也能靠这个鸡精活下去。

复调变了。

企业做产品要更加精细,具体到某个菜。

例如要是能做一袋宫保鸡丁大单品,能让消费者和餐饮业提起宫保鸡丁就想起这家公司,那确实是个很成功的单品了。

用这个逻辑做复调,市场格局会非常分散。

各家企业都有自己擅长做的菜,

整个复调市场,看起来就像巨型后厨,

解决了烹饪痛点,国内餐饮业就可以连锁化发展了。

有没有发现,餐饮业难搞的问题,都丢给了复调业。

复调行业有集群效应,特别是川菜、湘菜,消费市场比较大,容量自然也大。

川菜品类有底料、做餐料、豆瓣酱等,成就了颐海、天味、桥头等。

10亿以上的企业,有5家至10家。

15亿的企业,有70家左右。

产品受欢迎,但品牌认知度低,整个川菜复调市场还处于有品类,无品牌的阶段。

也不只是川菜。

整个复调市场都是这样的。

10亿以上估值的企业很少很少。

1亿至10亿估值的腰部企业很常见。

不到1亿的企业都是新消费品牌,淘汰率很高。

这些复调企业一般是两种思路。

一种是单品型,另一种是渠道型。

单品型,顾名思义。

我们在上部分提到过,就是企业做一款大单品,BC全渠道通用。

最典型的是老干妈,20年营收达到54亿。

其次是太太乐,他们的饭扫光,打通了所有渠道。

还有虎邦拌饭酱,常点外卖的人会比较了解。

他们的思路是,单独放辣酱,和主食分离。

以一种委婉的方式突出销售自己的酱品。

慢慢的,酱品就跑出自己的渠道了。

有点柔性供应链的打法,这种打法就是复合调味品的核心逻辑。

与菜系相辅相成的关系。

渠道型打法就不一样了。

起亚和大型餐企合作,做口味定制化。

还有航空、外卖、团餐、食品加工企业渠道,都可以承接定制。

这类企业SKU非常丰富,但因为太过于多样化,对供应链能力要求会非常高。

无论那种打法,都需要有一款大单品。

复调大单品成长逻辑有两种。

一种是基础形态,如鸡精,它的走红就非常成功。

现在已经是国民产品了。

调味品赚的是大众消费群体的钱。

另一种是餐饮驱动型。

就是菜品对应的底料。

这类菜品一定要足够受欢迎,大众化。

例如酸菜鱼和小龙虾。

这两种菜品底料在C端的市场规模也能在10亿以上了。

具体到实际操作,如何选品?

一种是把高餐调比的菜品菜品做一遍。

例如虎邦,上述介绍到,他们针对外卖渠道做盒装辣酱。

还有禧宝制研,他们研发酱品的逻辑就是菜品。

不同地区菜系各有特色,他们把各个地方的热门菜转为酱品,吸引对应的消费用户。

澄明的7度酸辣比番茄酱,就是把已有的产品重做一遍。

另一种大单品思路是餐饮驱动。

这种思路对应的菜品制作难度会比较高。

例如麻婆豆腐、酸菜鱼、钵钵鸡、小龙虾等,都是偏向休闲的餐品。

你疫情在家出不去,不能去外面吃饭。好久没吃小龙虾了,这个时候,你只需要新鲜的龙虾和一袋底料,就可以吃上麻辣小龙虾。

真不要太方便了。

川娃子做的钵钵鸡调料,靠小品类跑出来。

虽说以颐海为代表的大企业做产品能力更强,但他们已经有拳头产品了,小品类并不那么在乎。

这恰恰是新企业的机会。

新品牌可以凭借差异化竞争跑马圈地,丰富SKU。

集中度低会是复调市场发展的主基调。

这是行业体质所决定的,但我们也可以期待未来有一家企业能用足够标准化的方式,覆盖复合调味品市场。

这会是餐饮业打开瓶颈的一个机会,也是调味品业重新被资本市场评估的新价值所在。

评论