界面新闻记者 |

5月12日,深圳证券交易所发布《深市监管动态》,在5月5日至11日期间,深交所发出重组问询函3份、年报问询函111份、关注函15份、其他函件9份。

在上市公司披露了2022年年报之后,近期,年报问询函从交易所密集发出。年报问询函涉及上市公司年报中营业收入、净利润等经营业绩出现较大幅度波动的情况,也问及应收账款、存货、货币资金等具体财务报表项目的问题,此外,年报问询函深还入关注了各上市公司存在的一些特殊问题,例如长药控股(300391.SZ)、爱康科技(002610.SZ)、逸豪新材(301176.SZ)等公司就存在一些颇为值得关注的问题。

长药控股计提坏账准备调节利润?子公司商誉“藏雷”

长药控股在2022年度实现营业收入16.15亿元,同比减少31.61%;实现归属于上市公司股东的净利润-2327.33万元,同比由盈转亏;归属于上市公司股东的扣非后净利润-7639.48万元,同比下降250.52%。

虽然营业收入同比减少,但2022年年末长药控股的应收账款为14.29亿元,和上年末13.78亿元相比并没有同步减少,反而增长了3.70%。长药控股的应收账款账面原值为16.19亿元,比2022年度营业收入还高,坏账准备为1.90亿元,坏账准备计提比例约为11.74%,其中在2022年度计提了4232.90万元的坏账准备。

2022年度计提的坏账准备相当归母净利润绝对值的181.88%,相当于归母扣非净利润绝对值的55.41%。那么,应收账款坏账准备计提是否合理、充分,是否存在通过计提坏账准备调节公司利润的情形?这些都需要长药控股进一步的信息披露和说明。

值得关注的还有长药控股商誉减值问题。2020年,长药控股(原简称“康跃科技”)以14.14亿元的对价收购湖北长江星医药股份有限公司(以下简称“长江星”)52.75%的股权,成为长江星的控股股东。

业绩承诺方承诺,长江星在2020年、2021年经审计的净利润不低于1.80亿元、2亿元,2020年度至2022年度三年累计不低于6.10亿元。2020年至2022年各年度,长江星实现的经审计的净利润分别为2.47亿元、2.40亿元和1.57亿元,三年累计6.44亿元,超过业绩承诺净利润6.10亿元,完成率为105.55%,“擦边”完成业绩承诺。

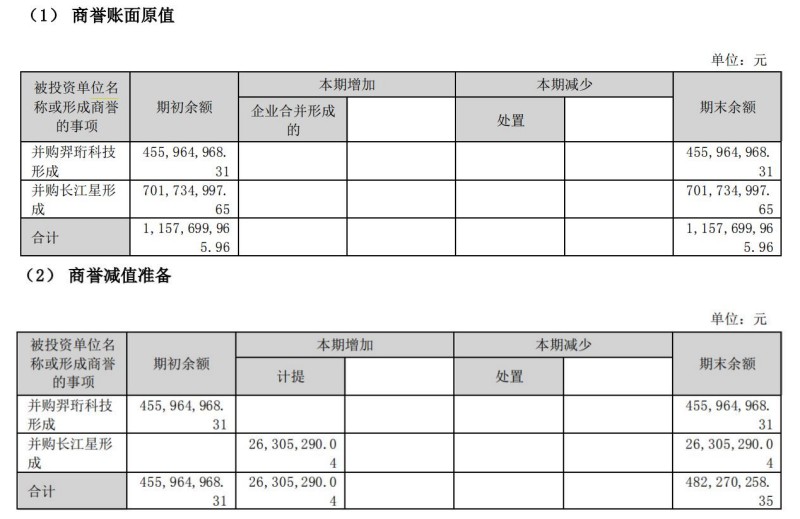

然而,对于收购长江星形成的商誉余额70173.50万元,长药控股于2022年计提减值准备2630.53万元,相当于归母净利润-2327.33万元绝对值的113.03%。对该项商誉计提减值准备也对长药控股的2022年度净利润形成较大影响。

另外,公开信息显示,长江星及其子公司湖北长江源制药有限公司、湖北新峰制药有限公司等多家企业因未按时履行法律义务被法院强制执行,并被列为限制高消费企业;公司董事兼总经理罗明被法院列为失信被执行人;长江星其他股东湖北长江大药房连锁有限公司被法院列为失信公司,被限制高消费。

奇怪的是,早在2020年就完成对长江星的收购,但上市公司长药控股尚未登记成为长江星股东。天眼查显示,截至2023年5月12日,湖北长江星医药股份有限公司的股东为湖北长江大药房连销有限公司和罗明。

长药控股的光伏行业产品由河北羿珩科技有限责任公司(以下简称“羿珩科技”)生产制造。2022年年报显示,长药控股“光伏行业”实现营业收入15445.16万元,同比下滑53.30%,已连续两年下滑;毛利率为3.93%,较上年下降9.45个百分点,已连续四年下滑。

并购羿珩科技形成的商誉4.56亿元早已全部计提减值准备,2022年末合并资产负债表列示的商誉为6.75亿元,占总资产的18.87%,全是并购长江星形成的商誉的账面价值。长江星存在上述诸多问题,那么未来是否还会对收购长江星形成的商誉计提减值准备?

爱康科技连续亏损,过半资产受限

2022年,爱康科技实现营业收入66.91亿元,和上年相比增长了164.34%;然而实现归属于上市公司股东的净利润-8.34亿元,和上年的亏损额相比,亏损金额扩大了105.32%;归属于上市公司股东的扣非净利润为-6.95亿元,同比亏损扩大28.67%。爱康科技连续四年出现扣非后净利润为负数。

分产品来看,爱康科技营业收入的增长主要是“太阳能电池/组件”收入从上一年度的13.50亿元增长至2022年度的54.22亿元,同比增幅达301.48%,而且该产品收入占公司总营业收入的80.76%。不过,在爱康科技的各产品之中,唯独“太阳能电池/组件”产品的毛利率为负数,录得-3.70%。

在“太阳能电池/组件”产品的毛利率为负的情况下,爱康科技在2022年度大幅扩大该产品的销售规模,这不论如何都是匪夷所思的事情。

2022年年报显示,爱康科技的应收账款由于销售收入增长也出现大幅增长。2022年末的应收账款为9.17亿元,比年初的5.46亿元增长了67.95%。

爱康科技的其他应收款规模明显大于应收账款规模。2022年年末的其他应收款账面余额为14.96亿元,主要包括2.90亿元保证金、4.75亿元应收股权转让款、4.40亿元已出售子公司往来款。其中,账龄在一年以内(含一年)的其他应收款为3.64亿元,也就是说,账龄超过一年的金额高达11.32亿元。2022年,爱康科技对其他应收款计提的坏账准备为7643万元。

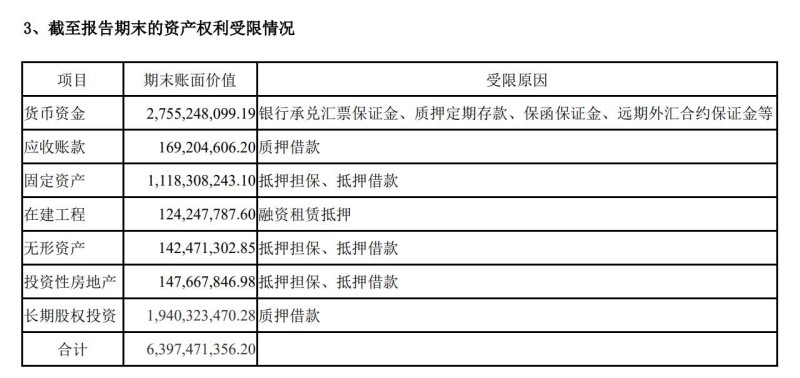

更让人不解的是,2022年年末爱康科技的货币资金高达29.91亿元,同比增长158.64%,增长的原因主要系销售收入增加及客户预付款增加;然而,货币资金中因抵押、质押或冻结等对使用有限制的款项总额为27.55亿元(2021年年末所有权受到限制的货币资金为8.26亿元)。其中,其他货币资金受限情况主要是票据保证金7.36亿元及保函保证金1.40亿元,银行存款受限情况主要是大额存单质押18.78亿元。

此外,包括货币资金在内,由于质押借款、抵押担保、抵押借款等各种原因形成的资产权利受限的金额合计达63.97亿元,占爱康科技2022年末总资产115.61亿元的55.33%,超过半数。

逸豪新材毛利率下降,采购高度集中

逸豪新材于2022年9月在创业板上市,首次公开发行4226.67万股新股,发行价格为23.88元/股,共募集10.09亿元,扣除发行费用之后,募资净额为9.03亿元,其中超募资金总额为1.57亿元。

上市后,逸豪新材披露的首份年报显示,实现营业收入13.35亿元,同比增长5.01%,但是归属于上市公司股东的净利润0.70亿元和上一年度1.63亿元相比下降了56.81%,出现增收不增利的情况。

电子电路铜箔是逸豪新材最主要的产品,2022年该类产品收入为10.89亿元,占总营业收入的81.59%,不过和上一年度收入11.55亿元相比下降了5.70%,与营业收入整体呈增长的情况正好相反。

就在收入下降的同时,电子电路铜箔的毛利率为13.06%,和上年相比,减少了12.46个百分点,毛利率几乎“砍半”。

值得一提的是,逸豪新材的PCB产品收入1.73亿元,同比增长了563%,但是毛利率为-13.82%,且还是比上年同期增加了10.53个百分点的结果。另外,其他业务收入2078.85万元,同比增长了2367.23%,毛利率94.81%,同比提高47.87个百分点。年报称,其他业务收入主要为销售PCB废杂料、铝基覆铜板边角料收入。

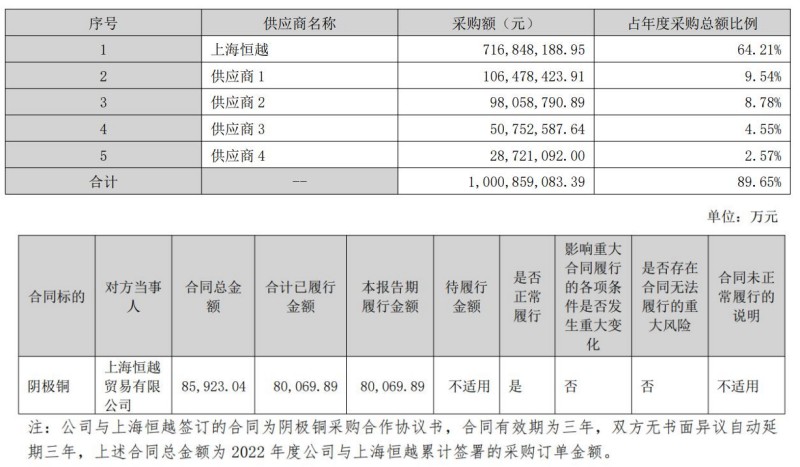

年报称,产品销售的毛利率将一定程度受主要原材料价格波动的影响。逸豪新材外购的主要原材料为铜、铝板。2022年度,逸豪新材向前五大供应商采购额合计10.01亿元,占年度采购总额的89.65%,出现了向供应商采购较为集中的情形。

其中,逸豪新材2022年向上海恒越贸易有限公司(以下简称“上海恒越”)采购金额达7.17亿元,占年度采购总额的比例为64.21%,主要采购商品为阴极铜。仅第一大供应商的采购额就超六成;而且上海恒越是贸易商,并非最初生产商,采购价格是否具有优势?年报并未详细说明。

评论