记者|梁怡

近日,江苏锡华新能源科技股份有限公司(简称“锡华科技”)沪市主板IPO获受理。公司主要从事大型高端装备专用部件的研发、制造与销售,产品结构以风电齿轮箱专用部件为主、注塑机厚大专用部件为辅。

2020年至2022年(报告期内),锡华科技的营业收入分别为7.08亿元、8.78亿元、9.42亿元;归母净利润分别为1.54亿元、1.87亿元、1.83亿元,其中风电齿轮箱专用部件占住营业收入的80%左右。

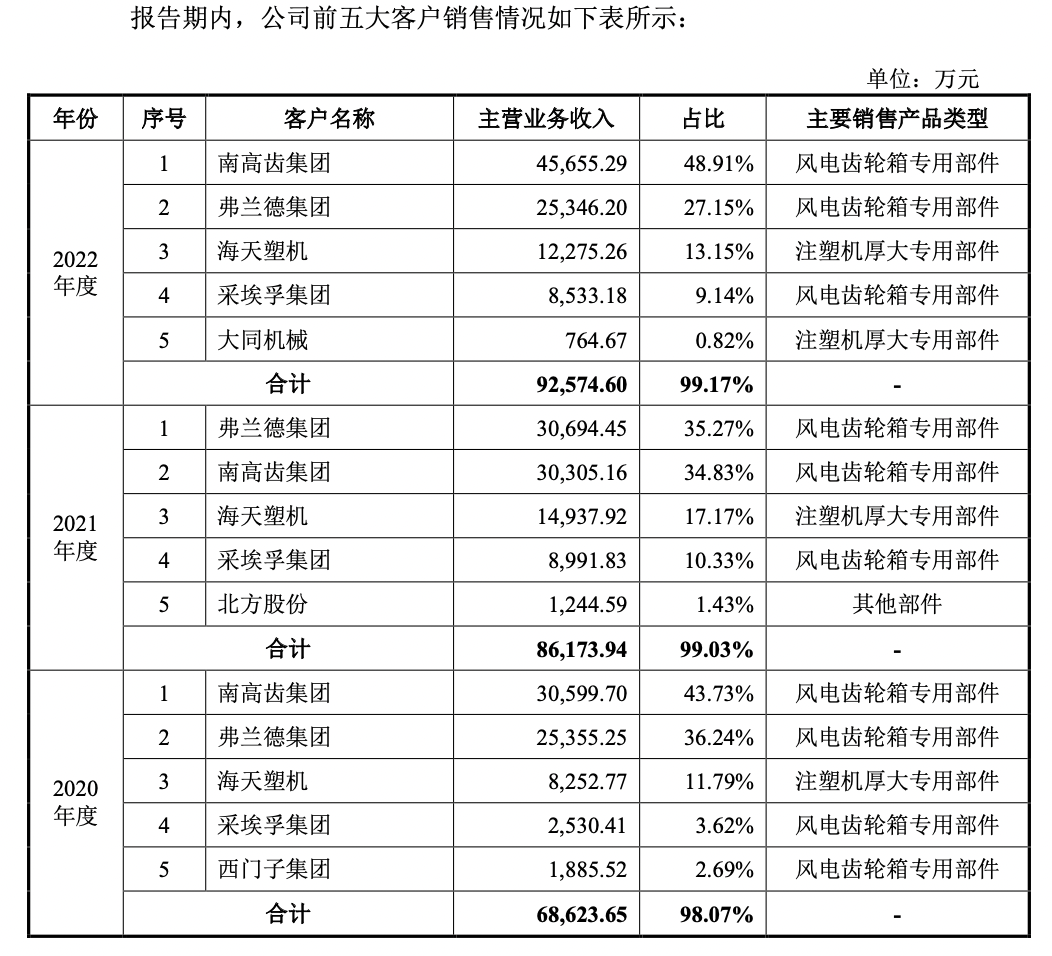

锡华科技的下游客户以南高齿、弗兰德、采埃孚等全球排名前三的风电齿轮箱制造商大型专用部件公司、海天塑机全球大型注塑机龙头为主,报告期内前五大客户贡献收入99%左右,然而带来收入增长的同时,由于与客户存在原材料调价机制进而影响毛利率下滑,导致2022年公司出现增收不增利的局面。

本次IPO,公司拟募资20.48亿元,其中用于风电核心装备产业化项目(一期)14.48亿元、用于研发中心建设项目4943.76万元、以及补充流动资金5.5亿元。本次公开发行股份数量不超过12000万股,占本次发行后公司总股本的比例不低于本次发行后总股本的 10%,不超过本次发行后总股本的25%,发行估值区间在81.92亿元-204.8亿元,较IPO前估值36.55亿元涨近1.24倍-4.6倍。

更值得注意的是,上市前,锡华科技进行大手笔现金分红3.5亿元,而这笔钱几乎全部落入实控人口袋中,而在货币资金相对宽裕且分红的前提下,公司募资补流合理吗?

实控人夫妇大手笔分红3.5亿

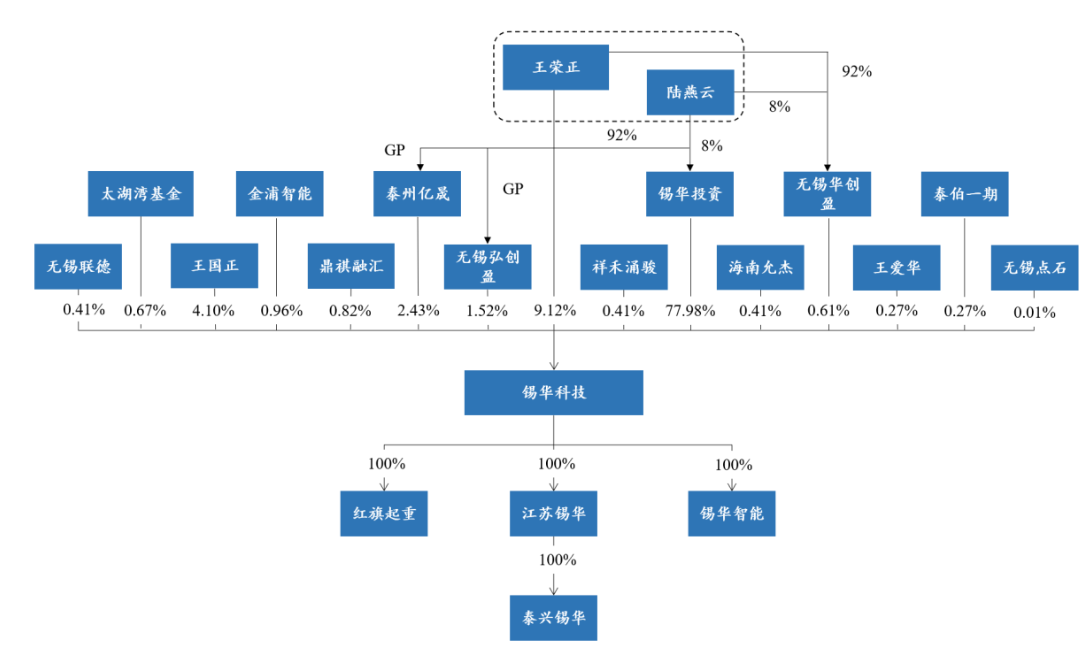

锡华科技成立于2001年6月22日,由王荣正与储芳分别出资50.5万元、49.5万元设立。到了2019年初,公司注册资本增加至300万元,王荣正与王国正分别持股83.5%、16.5%,其中王国正持有的12%股权系替王荣正代持,已于2021年9月进行还原。

2022年,锡华科技进行了四次股权融资,其中8月的也是IPO前唯一一次外部股东入股:太湖湾基金、无锡点石、泰伯一期、无锡联德、鼎祺融汇、金浦智能、海南允杰、王爱华(王荣正胞妹)、王建平9名股东合计出资1.55亿元,按公司投前估值35亿元,以22.22元/注册资本价格入股,新增注册资本697.50万元。当年10月,王建平因其个人存在临时资金需求,向祥禾涌骏转让其所持公司全部股权。

值得注意的是,锡华科技及其实控人与前述股东存在上市对赌协议,若2024年12月31日之前公司未能成功上市,那么实控人需要履行股权回购义务。

目前,王荣正、陆燕云夫妇为锡华科技共同实际控制人,两人通过直接控制锡华投资间接持有公司77.98%的股权,同时王荣正还直接持有公司9.12%股权,并通过担任泰州亿晟、无锡弘创盈、无锡华创盈执行事务合伙人控制公司4.56%股权对应的表决权。因此,两人合计控制公司91.66%股权对应的表决权。

界面新闻注意到,2022年2月锡华科技进行了大手笔现金分红3.5亿元,而报告期内还有一次分红仅为281.8万元(2020年)。按照分红节点的股权结构,公司彼时仍由王氏家族控制,其中锡华投资、王荣正、王国正分别持股97.71%、2.18%、0.001%,因此这3.5亿元几乎全部落入实控人夫妇口袋,而公司2019年、2020年净利润之和3.96亿元,归母净利润之和3.41亿元。

截至2022年末,锡华科技账上货币资金1.62亿元,公司先大手笔分红再募资补流有必要吗?

大客户依赖的“两面”

报告期内,锡华科技收入增长主要由前五大客户尤其是前两大客户贡献,前五大客户的收入占主营业务收入的比例分别为98.07%、99.03%、99.17%,其中南高齿集团 、弗兰德集团较为稳定,轮番担任公司第一大、第二大客户,两者收入合计贡献超7成以上。

对此,锡华解释称公司客户相对集中,与风电齿轮箱行业竞争格局较为集中的发展现状相一致。

根据全球风能理事会(GWEC)数据,风电齿轮箱行业全球排名前三的企业为南高齿、弗兰德、采埃孚,其中南高齿风电齿轮箱产品全球市场占有率持续多年超过30%;在国内市场,主要的本土风电齿轮箱制造商为南高齿、德力佳传动科技(江苏)有限公司等。

招股书显示,国内生产行星架、齿轮箱体、扭力臂和法兰等风电齿轮箱专用部件的主要企业大约4至6家,主要包括日月股份、豪迈科技、宏德股份和锡华科技等。2022年,锡华科技在风电齿轮箱专用部件细分领域全球市场占有率约为20%。

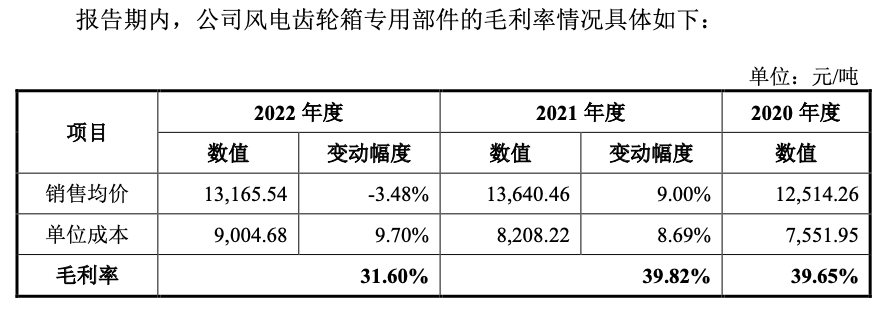

然而,大客户同样对锡华科技存在制约,最主要的表现在原材料调价机制影响毛利率下滑。

2022年,锡华科技的主营业务毛利率大幅下滑,由2021年的35.84%降至29.18%,主要与当年风电齿轮箱专用部件的毛利率下滑有关。

可以看到,2021年,锡华科技的风电齿轮箱专用部件销售均价涨幅能够覆盖单位成本涨幅,因此毛利率微弱上升,而2022年,该产品单位成本保持上涨,而销售均价却出现下滑,这是为何?

当材料采购价格存在较大幅度波动时,锡华科技会与客户进行协商定价。实际上,2022年公司原辅材料市场价格整体呈平稳后下降的趋势,但一方面受与客户关于原材料调价机制的影响,公司当年下调部分风电齿轮箱专用部件的销售价格,另一方面由于公司主要原材料采购时点与生产领用材料时点存在一定的滞后性,导致原辅材料成本整体呈略上升趋势。

另外,报告期内,锡华科技的应收账款同样高企,应收账款账面余额分别为 2.01亿元、2.17亿元和1.96亿元,占当期营业收入比例分别为28.35%、24.67%和20.84%;应收账款账面价值分别为1.91亿元、2.06亿元、1.86亿元,占期末流动资产比例分别为34.59%、29.20%、28.01%。

评论