界面新闻记者 |

近几年诺德股份(600110.SH)投资扩产走上快车道。

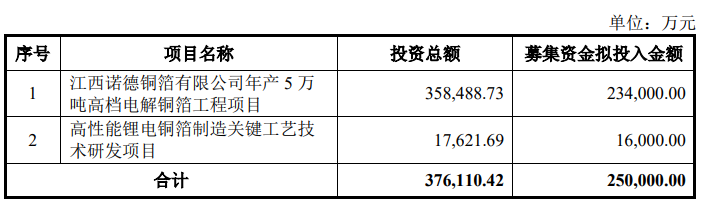

5月25日晚,诺德股份发布定增预案,公司拟通过非公开发行股份募资不超过25亿元,用于年产5万吨高档电解铜箔工程项目、高性能锂电铜箔制造关键工艺技术研发项目。

诺德股份主要产品锂电铜箔应用于锂离子电池产品,最终应用于新能源汽车、3C数码、储能系统等终端产品,其中新能源汽车为规模最大的应用领域。

国内市场方面,诺德股份与宁德时代(CATL)、宁德新能源(ATL)、比亚迪、中创新航、国轩高科、亿纬锂能、孚能科技、天津力神和欣旺达等客户保持稳定合作;在国际市场上,公司批量稳定地供货给LG化学、SKI、松下等海外客户。

诺德股份此次定增项目也围绕锂电铜箔产品进行。

具体来看,第一个项目——江西诺德铜箔有限公司年产5万吨高档电解铜箔工程项目主要定位于生产高性能极薄锂电铜箔产品,项目实施将进一步扩大公司高性能极薄锂电铜箔产品的产能规模。该项目从工程正式开始施工到工程建成完工预计为30个月。

近几年动力锂离子电池的技术性能要求不断提高,推动铜箔生产企业不断提高产品性能。国内主流电池厂纷纷进行≤6μm锂电铜箔切换,宁德时代于2018年即开始进行6μm铜箔切换,比亚迪随后也已实现对6μm锂电铜箔的成熟应用并快速切换,国轩高科、天津力神、亿纬锂能、欣旺达等国内多家电池企业也加速6μm锂电铜箔的应用。

江西诺德铜箔有限公司年产5万吨高档电解铜箔工程项目将着重布局≤6μm锂电铜箔产能,有利于占据高端锂电铜箔市场份额。

至于另一项目——高性能锂电铜箔制造关键工艺技术研发项目,为研发项目,旨在提升公司生产工艺技术水平,不直接产生经济效益,不进行效益测算。

该项目分为3个子研发项目,具体为:“3-6μm极薄高精锂电铜箔制造关键技术研发项目”“3-6μm极薄高精锂电铜箔环保无铬防氧化技术研发项目”和“复合铜箔集流体开发项目”。

值得注意的是,过去三年时间诺德股份已进行过两次募资,均用于扩充产能。

- 2020年12月公司募资14.20亿元,其中7.67亿元用于年产15000吨高性能极薄锂离子电池用电解铜箔工程项目、4.20用于补充流动资金及偿还贷款、2.17亿结余募集资金用于补充流动资金;

- 2022年3月公司募资22.88亿元,其中9.50亿元用于湖北黄石年产15,000吨高档电解铜箔工程项目、7.83亿元用于惠州联合铜箔电子材料有限公司三期扩建项目、5.38亿元用于补充流动资金及偿还贷款。

从业绩表现来看,2021年-2022年是诺德股份上市二十余年最高光时刻,分别实现净利润4.05亿元、3.52亿元。

不过到了今年一季度,诺德股份净利润大幅下滑60.43%至5020.99万元。

诺德股份利润下滑的主要原因为,锂电铜箔行业产能已过剩。

根据高工产研锂电研究所(GGII)调研统计,2022年中国锂电铜箔新增产能达26.4万吨,使得整体产能规模迅速提升至67万吨,2022年中国锂电铜箔出货量为42万吨,产能利用率由2021年的69%下降至2022年的63%。

诺德股份也在2022年年报中表示,当前行业已出现供过于求的趋势,部分企业新建项目建设进度减慢,投产放慢,甚至有些企业取消了规划的扩产项目。因此,短期来看,锂电铜箔产能扩张速度较前两年会逐步放缓。

不过诺德股份也称,受下游市场需求带动,以及企业欲通过扩大产能形成规模优势进而提升市场占有率,GGII预计2023年中国锂电铜箔产能规模将达到120万吨,同比增长57.9%。

诺德股份仍有多项在建产能。公司在湖北省黄石市投资建设诺德10万吨铜箔材料新生产基地,一期预计于2023年投产,二期将根据市场供需情况及时开工建设。公司亦在江西省贵溪市投资建设年产能10万吨超薄锂电铜箔生产基地,一期拟建设5万吨超薄锂电铜箔生产线;二期项目预计于2025年开始建设,建成后合计产能10万吨。

铜箔厂扩产周期在1.5-2年,投产后设备调试周期平均在2-6个月不等。行业产能大幅过剩背景下,诺德股份产能能否消化仍是未知。

5月26日诺德股份低开低走,截至收盘跌2.95%。

评论