上期,我们介绍了看涨期权和看跌期权。本期,我们将介绍两个比较奇怪的期权:备兑期权和奇异期权。

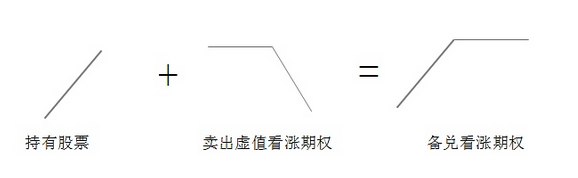

备兑期权,又称抛补式期权,指买入一种股票的同时卖出一个该股票的看涨期权;或在卖空一种股票的同时卖出一个该股票的看跌期权。

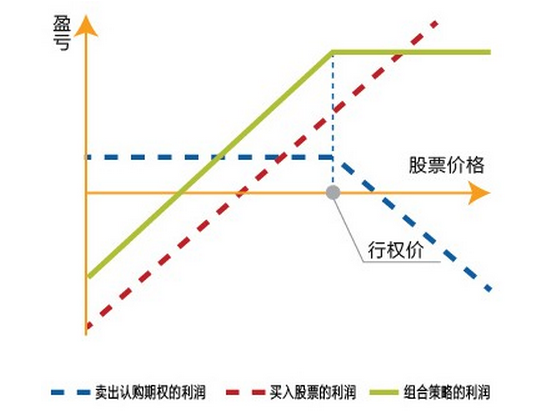

相对来讲,备兑期权是一种比较保守的投资策略,当股票价格向投资者所持有头寸的相反方向运动时,投资者收到的期权费在一定程度上弥补了这一损失。当股票价格向投资者所持有头寸的相同方向运动时,投资者仍可以获得期权费的收益,只是收益的最大额度也只限于期权费,因为股票上的收益会和期权上的损失完全抵消。

以备兑看涨期权为例:

当股票价格上涨超出行权价后,由于股票上的收益被期权上的损失全部抵消,组合策略利润将达到最大,并维持不变。

奇异期权,是比常规期权更复杂的衍生证券,这些产品通常是场外交易或嵌入结构债券。奇异期权也可以称为“新型期权”(exotic options),奇异期权花样繁多,他们通常都是在传统期权的基础上加以改头换面,或通过各种组合而形成 。

比如执行价格不是一个确定的数,而是一段时间内的平均资产价格的期权,或是在期权有效期内如果资产价格超过一定界限,期权就作废。

奇异期权的分类:

一、障碍期权:是指期权的回报依赖于标的资产的价格在一段特定时间内是否达到了某个特定的水平(临界值),这个临界值就叫做“障碍”水平;

二、亚式期权:是当今金融衍生品市场上交易最为活跃的奇异期权之一。它最重要的特点在于:其到期回报依赖于标的资产在一段特定时间(整个期权有效期或其中部分时段)内的平均价格。它属于强式路径依赖期权,因为这一平均价格将成为定价公式中的一个独立状态变量;

三、打包期权:由常规的欧式期权,远期合约,现金和标的资产等构成的证券组合;

四、回溯期权:回溯期权的收益依附于标的资产在某个确定的时段(称为回溯时段)中达到的最大或最小价格(又称为回溯价),根据是资产价还是执行价采用这个回溯价格。

五、复合期权:指以金融期权合约本身作为金融期权的标的物的金融期权交易。这种期权通常以利率工具或外汇为基础,投资者通常在波幅较高的时期内购买复合期权,以减轻因标准期权价格上升而带来的损失。

复合期权有两个执行价格和两个到期日。由于受两个到期日的影响,一个是复合期权的到期日,一个是标的商品期权到期日,所以期权价值的判断非常复杂。

评论