文|子弹财经 段楠楠

编辑|蛋总

美编|倩倩

审核|颂文

在高端医疗器械领域,国内市场基本被国外医疗器械巨头所占据,这一点在非血管介入医疗器械领域也不例外。

我国非血管介入手术发展起步较晚,相关医疗器械仍以进口为主,国内厂商占比较低。但在国家鼓励国产高端器械发展的背景下,国内非血管介入医疗器械领域涌现出一批公司,近日冲刺港股IPO的上海英诺伟医疗器械股份有限公司(以下简称“英诺伟”)便是其中之一。

不过,这已是英诺伟第3次叩响港交所大门,如今它手握36款商业化产品,为何依然难盈利?公司估值在一个月内从28亿元飙升至62.5亿元,是否有“割韭菜”的嫌疑?

1、第三次递表,上市之路不平坦

公开资料显示,英诺伟成立于2009年,是一家非血管介入手术整合解决方案的提供商,主要专注于泌尿外科、消化科、呼吸科等科室高耗值医疗器械研发和销售。

从2009年成立至今,英诺伟从一家默默无闻的小公司,成长为估值超60亿元的医疗器械企业。在2023年6月14日,英诺伟向港交所递交招股书,试图迈进资本市场的大门。

作为一家高端医疗器械研发、销售公司,英诺伟所在市场前景十分广阔。因此,公司也被国内各大顶级机构所看好,但英诺伟上市之路却并不平坦——此前两次递交招股说明书均无功而返,过高估值和核心产品商业化进度过慢被市场所质疑。

早在2022年4月,英诺伟便首次向港交所递交招股书,但公司未在6个月内通过港交所聆讯,招股书自动失效,英诺伟首次递表以失败告终。

2022年11月,英诺伟再次递交招股书,与第一次类似,公司仍未在规定时间内通过港交所聆讯,第二次递表上市仍以失败告终。

此次IPO,是英诺伟14个月内第三次冲击港股上市,但能否成功上市犹未可知。

根据港交所规定,若未在6个月内通过聆讯,招股书自动失效。有业内人士表示,招股书自动失效可以理解为财务数据过期,重新提交招股书则可以重启IPO。因此,英诺伟能否在6个月内顺利通过聆讯还有待观察。

据「子弹财经」了解,英诺伟虽再次发起IPO冲击,但盈利情况并未明显改善。

2020年至2022年,英诺伟营收分别为1.37亿元、2.55亿元、3.41亿元,同期分别亏损1.71亿元、6.95亿元、2.21亿元,三年累计亏损超10亿元。

由此可见,英诺伟虽然营业收入持续改善,但净利润一直大幅亏损,其在招股书中明确表示,2023年公司预计持续亏损。

对此,英诺伟解释称,产品初期公司投入资金研发,后期又搭建制造、营销体系,导致公司陷入亏损。2021年和2022年由于公司进行股权激励导致公司产生非现金流亏损。

不过,英诺伟如今手握36款商业化产品,若真如其所说那样花了大笔资金投入到研发及营销体系上,那么在日后能否拉升公司业绩?

2、持续亏损,核心产品商业化存疑

对于高端器械公司而言,上市之前出现亏损实属正常,后期能否扭亏为盈主要看产品商业化进程是否顺利。

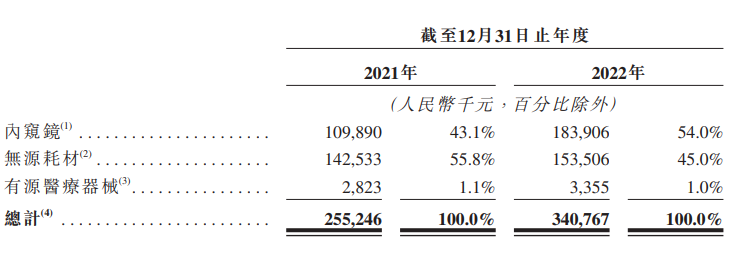

从公司成立至今,英诺伟共有36款产品获批。从产品分类来看,公司产品主要分为内窥镜和无源耗材两部分。截至2022年12月31日,英诺伟内窥镜实现营收1.84亿元,占公司营业收入比例为54%,无源耗材实现营收1.54亿元,占公司营业收入比例为45%。

(图 / 英诺伟招股书)

其中,内窥镜系列产品是英诺伟营收增长核心因素。2021年,公司内窥镜销售额为1.10亿元,2022年增长至1.84亿元,增幅高达67.27%。

所谓内窥镜是指配备有灯光的管子,内窥镜可以经人体的天然孔道,或者是经手术做的小切口进入人体内。

目前,英诺伟内窥镜主要以一次性内窥镜为主。与传统内窥镜相比,一次性内窥镜具备避免交叉感染、更为经济等优势,因此被各大医疗机构所采用。

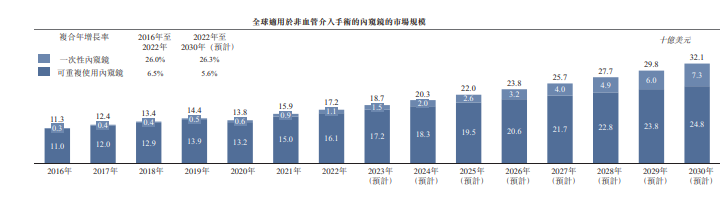

沙利文数据显示,2016年至2022年一次性内窥镜市场规模从3亿美元增长至11亿美元,预计全球一次性内窥镜市场规模将从2023年的15亿美元增长至至2030年的73亿美元。

(图 / 英诺伟招股书)

目前,一次性内窥镜行业并未出现龙头企业,市场仍处在充分竞争当中。但其中不乏医疗器械巨头,其中便包括荷兰Ambu以及波士顿科学等公司。

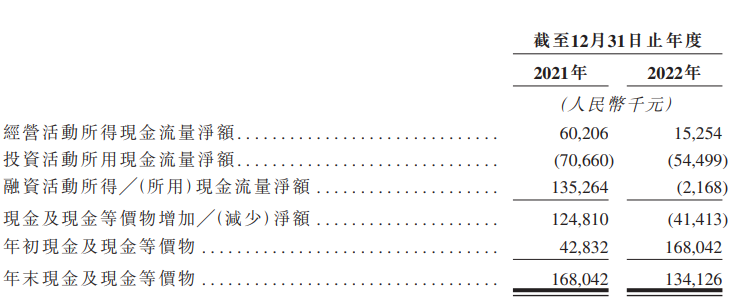

在蓝海市场,尤其是国内“两票制”过后,医疗机构产品拓展非常考验公司营销能力和公司资金实力。数据显示,截至2022年12月31日,英诺伟现金及现金等价物仅为1.34亿元。

与荷兰Ambu和波士顿科学相比,英诺伟不管是营销体系和资金实力均处于劣势。未来英诺伟能否借助行业东风持续发展还有待观察。

(图 / 英诺伟招股书)

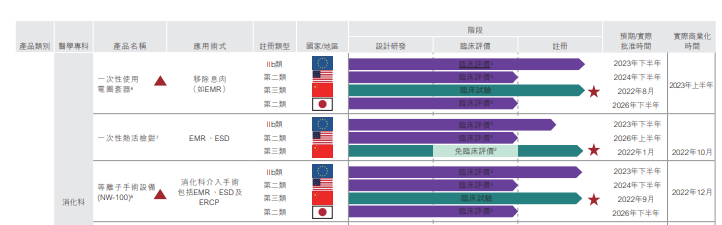

另外,英诺伟核心产品商业化时间较晚也被市场所诟病。其中,等离子手术设备于2022年12月实现商业化,一次性使用电圈套器预计2023年上半年实现商业化。

(图 / 英诺伟招股书)

作为高端医疗器械公司的核心产品,英诺伟产品研发投入较少。

2020年至2022年,英诺伟研发费用分别为1.39亿元、2.91亿元、1.42亿元,其中大部分为股权激励费用。核心产品研发成本仅为950万元、810万元、940万元。

不管是等离子手术设备领域还是一次性使用电圈套器领域,都存在竞争者和追赶者。英诺伟在核心产品研发投入较低、商业化较晚的背景下,能否顺利逆袭还有待市场检验。

英诺伟在招股书中也明确表示:公司无法保证核心产品能在市场推广成功。

目前,英诺伟共有36种产品在中国取得上市批准,有26种产品在主要国家获得上市批准,在产品商业化如此高的背景下,英诺伟依旧产生巨额亏损,不免让人担忧公司未来盈利状况。

英诺伟仍有12款产品仍在研发当中,一旦产品研发或者商业化进展不顺利,公司亏损或将继续扩大。

英诺伟把希望寄托在等离子手术设备和一次性使用电圈套器两大产品上。但在核心产品没有产生规模营收之前,公司扭亏为盈之路依旧漫长。

3、一个月估值涨1.2倍,有“割韭菜”嫌疑?

虽然英诺伟持续亏损,但身处高端医疗器械行业,公司自然不缺资本青睐。

「子弹财经」注意到,从成立至今,英诺伟共获得6轮融资,累计获得资金总额超过8亿元人民币,其中不乏有高瓴资本、淡马锡、纳米创投等知名机构。

值得注意的是,在2年时间内英诺伟估值从5.91亿元飙升至62.50亿元,估值增长超10倍。

2019年1月,英诺伟获得A1轮融资,融资金额高达1.1亿元,投后估值为5.91亿元。2019年5月,英诺伟再次获得3000万元A2轮融资,投后估值高达6.11亿元。

2019年7月,英诺伟开启B轮融资,B1轮融资金额仍为3000万元,投后估值为7.15亿元。2020年6月,英诺伟再次获得3000万元B2轮融资金额,公司投后估值飙升至10.30亿元。

2021年9月英诺伟完成了高达4.375亿元的C1轮融资,投资者也包括泰康人寿、高瓴资本、淡马锡等国内外顶级机构,投后估值高达28亿元,公司估值较1年前增长接近两倍。

2021年10月英诺伟再次完成了2.5亿元C2轮融资,高瓴资本等机构追加投资,公司投后估值高达62.50亿元。

有意思的是,公司C1轮和C2轮融资时间仅仅间隔1个月,但公司估值却从28亿元飙升至62.5亿元,一个月内英诺伟估值飙升超1.2倍。

6个月后,英诺伟便向港交所提交了招股书。总的来看,在一个月内英诺伟估值飙升1.2倍,半年后又计划上市,不免让投资者怀疑公司和投资机构有“割韭菜”嫌疑。

招股书显示,2021年9月、10月期间,英诺伟一次性输尿管肾镜、图像处理器、一次性膀胱镜正式商业化,另外多款产品在此阶段获得批准和注册。或许正是基于此,英诺伟估值在1个月时间内增幅超1.2倍。

从公司所处行业来看,确实处于高速成长阶段。沙利文公布的研究数据显示,全球非血管介入手术数量由7710万例增长至1.13亿例,沙利文还预计到2030年全球非血管介入手术数量将达到2.56亿例。

另外,公司主要产品系列一次性内窥镜在国内增长更加迅猛。招股书显示,2016年至2022年国内一次性内窥镜复合增长率高达158.5%,沙利文还预计,2022年至2030年行业复合增长率将高达44%。

不过,仅靠行业“蓝图”就让英诺伟估值飙升至62.5亿元是否合理还有待商榷。毕竟公司目前营收只有3.41亿元,净利润甚至还在巨额亏损当中。

不可否认的是,不管是行业还是英诺伟自身均处在高速成长当中,但小企业想要持续发展壮大仅靠行业“东风”远远不够,公司产品是否超越同行,公司经营决策是否具备“远见”,这才是小公司壮大的核心基础。

从行业竞争格局来看,与波士顿科学等巨头企业相比,英诺伟无疑处于劣势。因此,公司能否成功上市,借助资本市场获得资金来增强公司研发、以及拓展公司销售规模无疑是当下之急。

评论