文|表外表里 张冉冉 黑银轲

编辑|付晓玲 曹宾玲

数据支持 | 洞见数据研究院

最近,本地生活的战争再次升级。

面对抖音的强势进攻,美团进入反击状态,号称将拿出10%的利润来应对竞争。两家打得火热之外,视频号、小红书、快手等新玩家前赴后继加入。

相比之下,老玩家阿里却显得格外安静。除了在年初将口碑和高德合并之外,没有太多的举措。

然而“不争不抢”的,表现却大出风头。

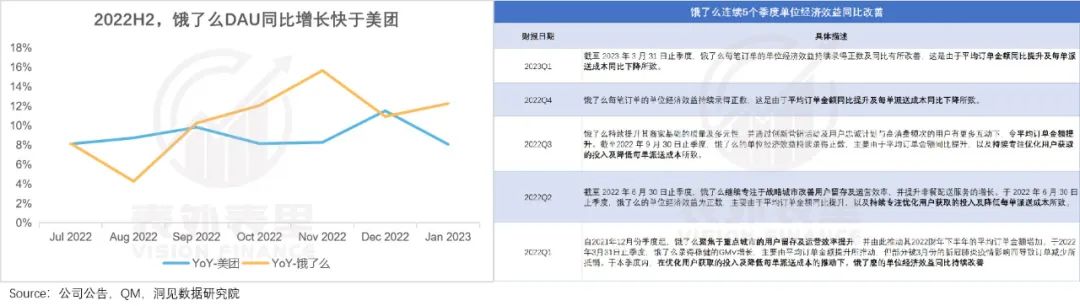

提起外卖业务,饿了么风头盖过美团:去年8月以来,其DAU同比增速维持在10%以上,高于美团。

同时,在平均订单金额增长、优化用户获取的投入、每单派送成本下降等驱动下,2022Q2以来,饿了么单位经济效益转正并持续好转。

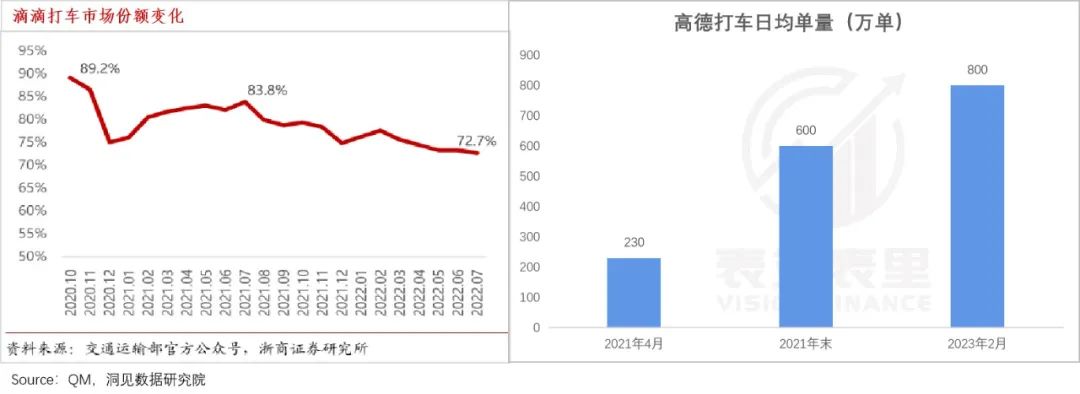

高德打车的增长,也让市场惊叹。今年初高德打车市场份额提升到三成,与之相对,滴滴市场份额从九成降到了七成。

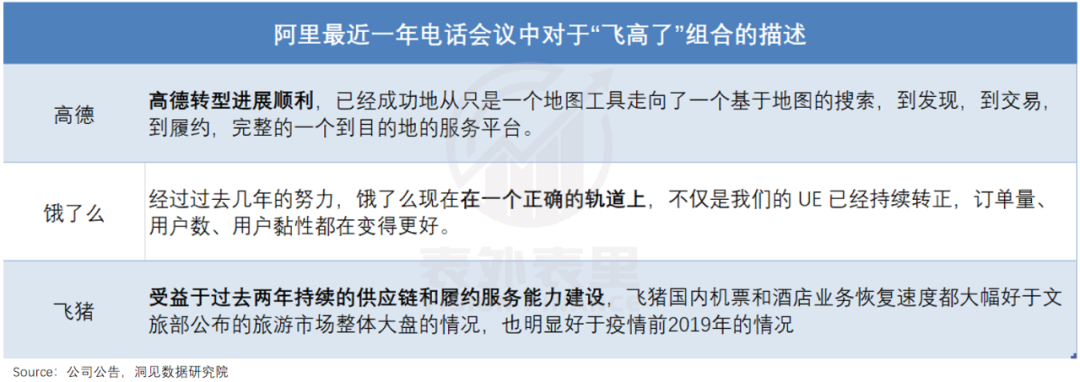

似乎一切重回青春期,管理层更是信心满满,连着几个季度的电话会议着重强调:“飞高了”组合在2021年转型之后进展顺利,都走在了正确的轨道上。

对于后面,也是踌躇满志。可以看到,趁着“1+6+N”组织架构变革的东风,本地生活或也将开启上市之旅,与广大的股东分享成长红利。

看起来是前景诱人,一片生机,但敲开资本市场大门后,大考才刚刚开始。毕竟大众的质疑和偏见,遍地都是:“放几个季度业绩,编一个十年的故事”“明明短期的供需失衡,硬是包装成三五年高景气”。

这一次阿里的本地生活,会不一样吗?

一、竞争对手重回牌桌,局势不再轻松

“饿了么这一季的势头,显然打破了美团强者恒强,市占率进一步提升的预期——不说二八了,三七的局面都有点悬。”

这是市场对饿了么的乐观原因之一:重拾增长,竞争格局或改写。

但要知道,此前饿了么持续几年、大把的钱砸下去对抗美团,都是哑火的:市场份额不增反降,2020年7月份,市场份额跌破三成;到2021年上半年,前瞻产业研究院数据显示,进一步下跌至25%左右。

被捶成这样了,却突然支棱起来,如此反常,必有蹊跷。

可以看到,去年饿了么仍在绞尽脑汁搞增长。如年初的讲话中提到,“2022年,饿了么将集中力量提升App端的新用户和用户打开频次。”

与之相比,美团却在2022Q2电话会议中强调:商户对营销的需求和优化消费者激励的行为,给我们收入带来的贡献,将会比单量的贡献要来得快。

也就是说,稳占七成市场份额的美团,核心矛盾转为了盈利。

不同战略指引下,两家在用户激励上出现了分化。

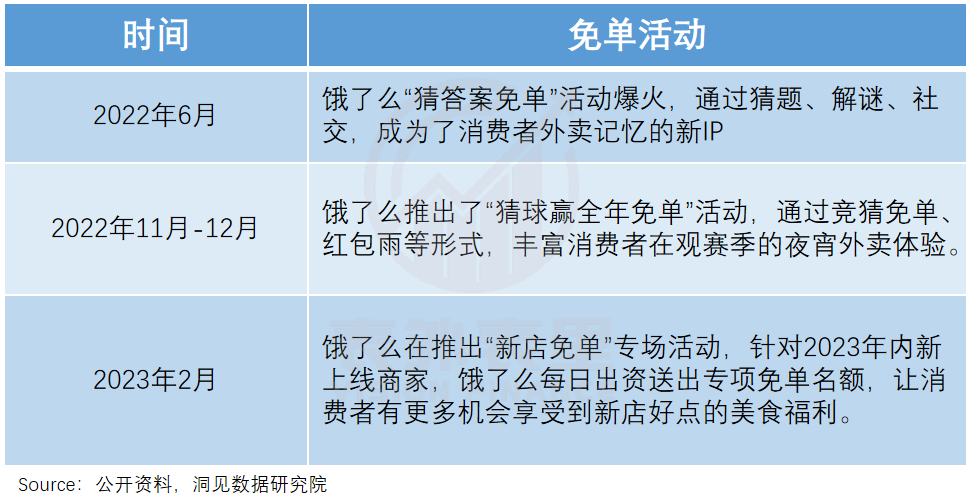

饿了么继续加码钞能力,2022年6月,上线“免单1分钟”活动,爆火出圈:官博粉丝数量及所发微博的赞转评数据倍数增长;App跃居APP Store美食佳饮榜单第一。

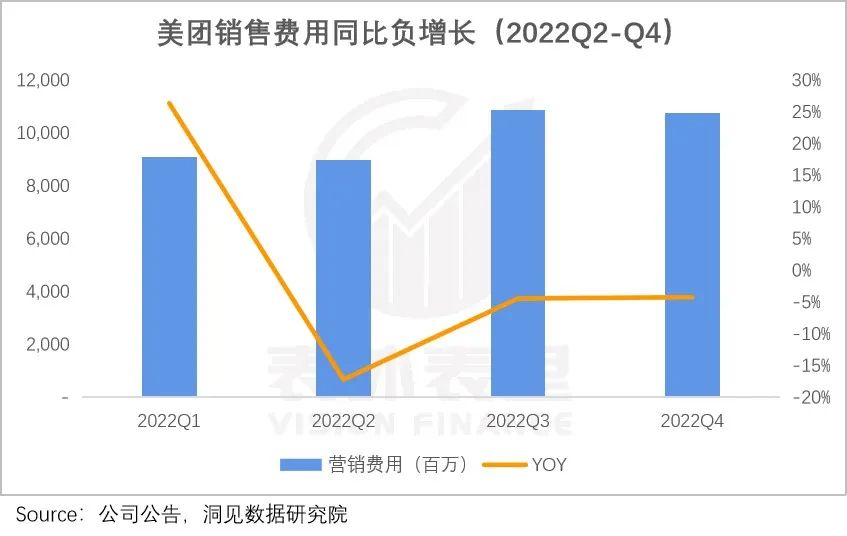

美团来说,降低了对外卖的补贴。可以看到,2022年美团连续三个季度销售费用同比负增长。

甚至对饿了么的风头,没太大反映。如其内部人士表示,除了较常规的会员、卡券来提高用户粘性外,没有太多跟进举措。

看到这一点,饿了么乘胜追击,延续免单活动,用户、商家两手抓。

同时,就业压力下劳动力大量流向骑手,其长期受限制的运力提升,也能承接需求。

由此一来,相当于饿了么的增长飞轮重新转了起来,业绩自然好转。

如其2023Q1财报显示:2月开始受惠于消费者需求改善、活跃商家数量增加以及有效扩展配送能力,饿了么GMV增长显著上升。

说白了就是,在美团战略侧重盈利,缩减预算的空档,饿了么以钞能力叠加宏观趋势,重启了增长飞轮。

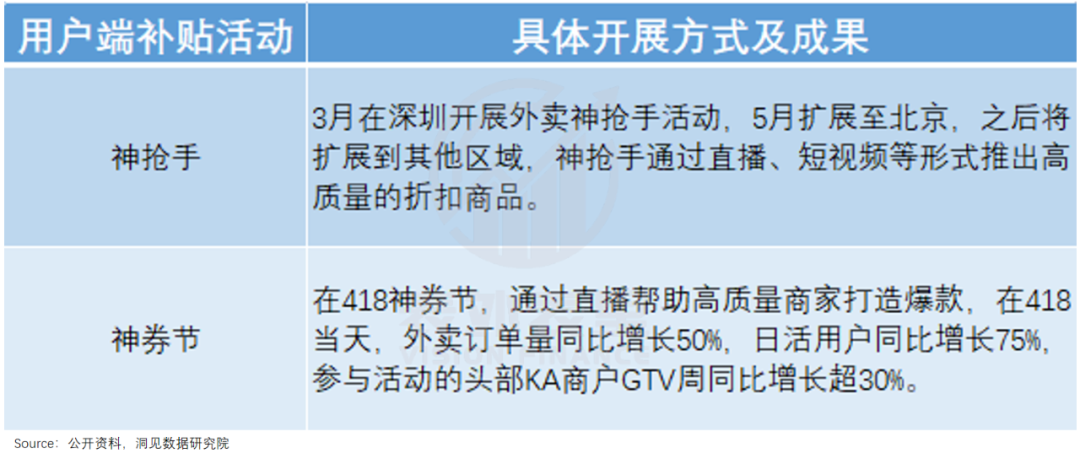

但美团不会永远“打盹”,2023Q1电话会议上表示:二季度我们加强了营销力度,在神抢手、神券节等活动中增加用户补贴。

美团的补贴重新入场,碾压级的“商户-骑手-用户”飞轮重新转动下,饿了么订单增长还能继续维持吗?

而不止饿了么,高德打车也面临类似的挑战。

滴滴下架期间,高德迅速崛起,高德自己也是这么认为的,“高德过去投入了大量资源去做打车,滴滴事件之后,之前的投入刚好能够接得住市场的变化。”

这个过程,具体有两步:

在滴滴下架的第一时间,凭借早期切入打车聚合平台业务,积累的用户基础和市场渗透率“捡漏”。

数据显示,2021年4月高德打车日均单量仅为230万单左右,2021年末日订单量直逼600万单。

之后趁滴滴被压制,在业内跑马圈地“抢滩”。

司机端来说,一边以流量优势为诱饵,大量收编不断冒出的中小平台。数据显示,2021年7月-2022年9月,高德打车接入的平台数量从100家增长至160家。

另一边,堵在滴滴的“门口”挖人——滴滴司机群内策反,一对一挖角滴滴司机等。

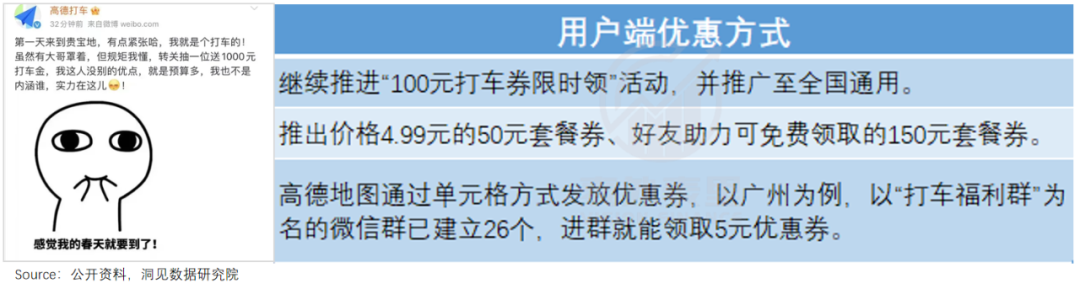

用户端大秀“钞能力”补贴的同时,还不忘内涵一把同行们“我这人没别的优点,就是预算多。”

如此运作出击下,高德打车“风头”一时无两。

今年初高德打车市场份额提升到三成(滴滴从九成降到了七成);同时,截至2023年2月,日均单量一度能达到800万单。

但高光之下,危险已经在酝酿。

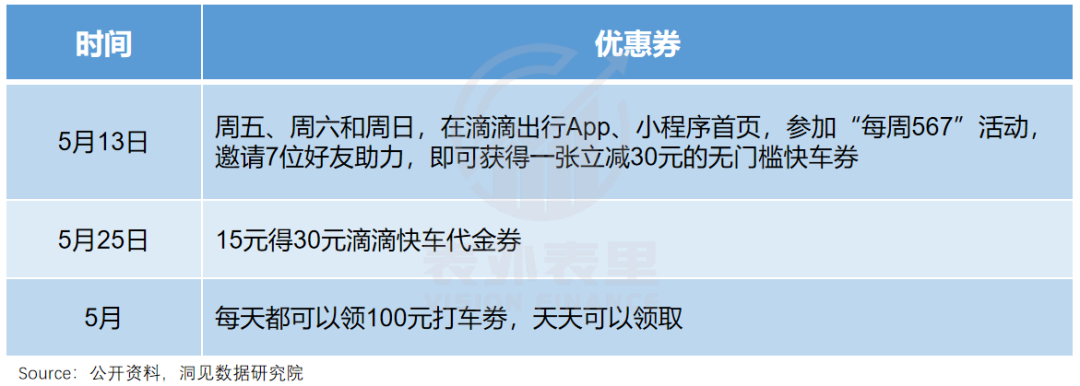

年初,滴滴重新上架,在用户端一直做发券活动,促进用户打车。统计显示仅仅5月,大额代金券活动就有三次。

司机端也不遑多让,一边维护老司机。据《凤凰WEEKLY财经》报道,早晚高峰,以往拉满5单有20元补贴,现在涨到了25元。

一边拉拢新司机:出台“司机拉新项目”,司机带车拉新,拉取一个司机最高可得490元。

据晚点报道,滴滴今年原本规划的目标是:年度日均单量2300万单,但事实上,一季度峰值单量就一度达到2300万单。其正在规划更高的目标。

总的来看,饿了么、高德打车的指标持续向好,更多是趁对手离开牌桌时,积极运作的结果。但现在大家又重新坐了回来,局势显然不会那么轻松了。

二、复苏的高景气度,能狂飙多久?

“不要规模数字游戏,为完成KPI而设置KPI,只为了让老板满意。”

“不能脸冲着上面、屁股对着客户,而要脸对着客户,讲人话、做实事儿。”

3月份的内部信里,飞猪高管言辞激烈,亲自掀开自家的遮羞布。

飞猪为何如此紧张,看一组数据就知道了:

·5月份,飞机票和交通工具租赁费价格均环比下降7.2%,旅游更是断崖式下降至-0.6%;

·携程数据显示,今年端午假期的十大热门目的地中,多地酒店间夜均价较五一假期有显著降低。

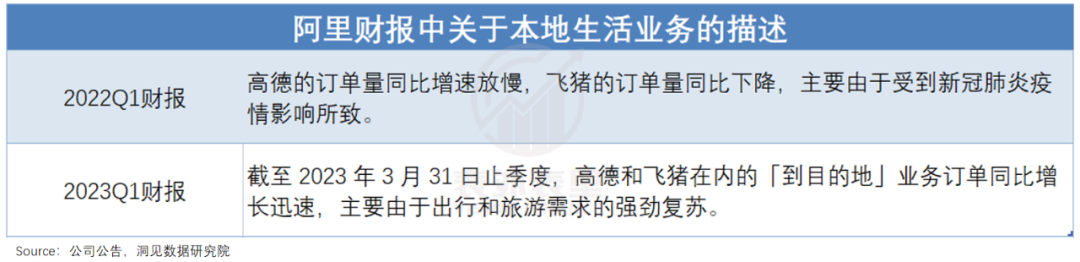

很显然,酒旅市场消费复苏出现边际放缓。而阿里本地生活一季度的靓丽成绩,恰恰是建立在去年同期低基数和今年初的“报复性消费”下。

这意味着,过去的利好因子正在消失,到了比拼大家真正实力的时候了。

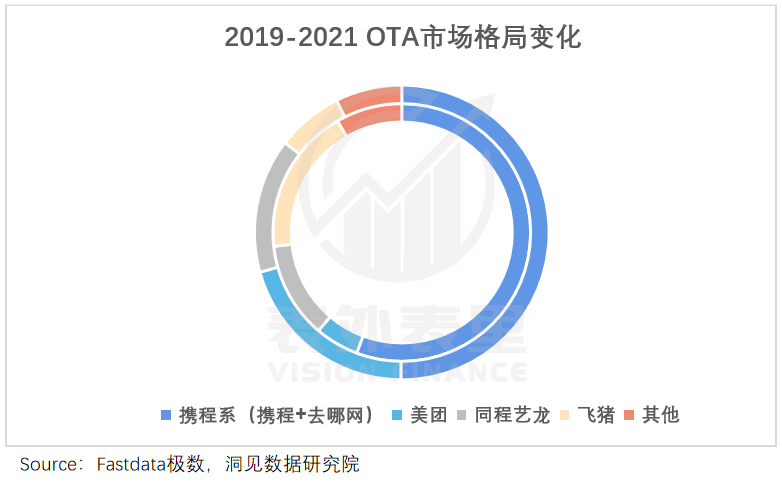

而飞猪面临的局面是:2019-2021年,由于疫情,其境外游产品受重大影响,市场份额出现下滑。

这一方面在于飞猪定位出境游市场,在疫情期间首当其冲,被定位本地游、周边短途游的美团和同程旅行夹击。

另一方面,也与其商业模式有关——与携程等OTA平台的采销模式不同,飞猪走的是OTP商业模式,也就是做中间商连接起商户和客户的“电商思路”。

这种模式对商家很友好:用户购买的服务都是由平台商家直接提供,无论是运营主动权还是用户资产,商家都能自己拿捏。

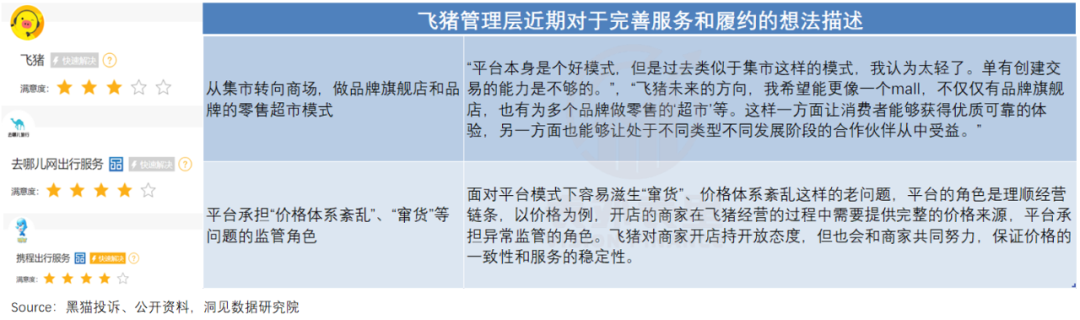

但对平台而言,相当于把“半条命”交到了供应商手里,一旦出现纠纷,平台想要介入履约和掌控服务质量,很不容易。

可以看到,近年来飞猪在投诉平台上的评级不如同行,或多或少受此拖累。

飞猪显然意识到了这点,其总裁庄卓然就多次在公开访谈中表示要完善服务和履约。

然而即使飞猪有心补救,当下的竞争环境也不同以往,如携程已切入飞猪所在的出境游市场,而境内游也有美团、同城和抖音、小红书等新旧玩家神仙打架,挤进去的难度加大。

不仅是飞猪的环境变了,高德打车所在的网约车市场,也出现了波动。

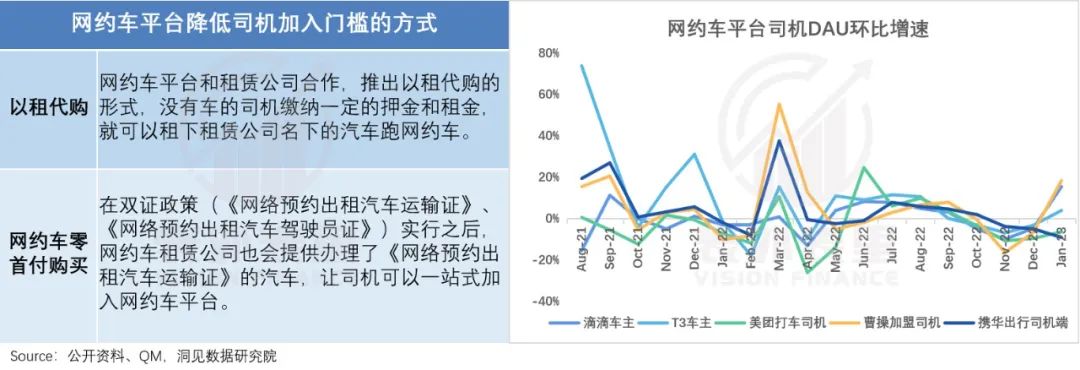

可以看到,过去两年,网约车平台为了抢夺运力,打得不可开交,纷纷推出了以租代购、零首付购等“保姆式”服务。

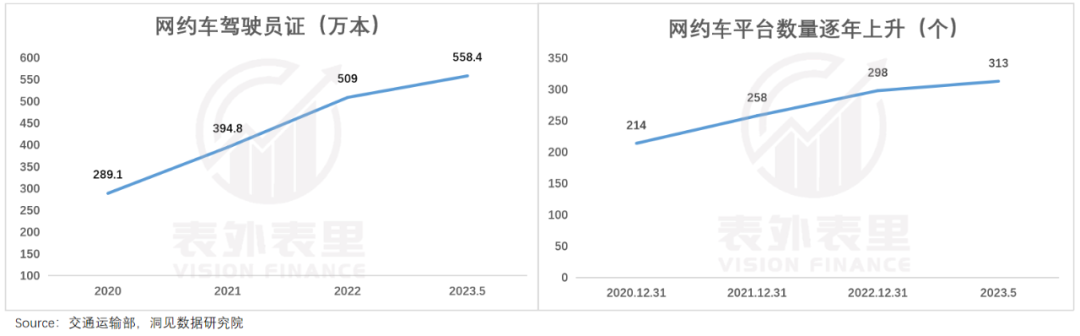

再加上大环境疲软,大量灵活就业人员涌入。如下图,截至今年5月底,各地共发放网约车驾驶证558.4万本,相较于2020年底接近翻倍。

各网约车平台得以乘风而来,大吃红利,截至今年5月底,平台数量攀升至313家。

但往日的春风得意,无形中也为今日埋下了祸根。

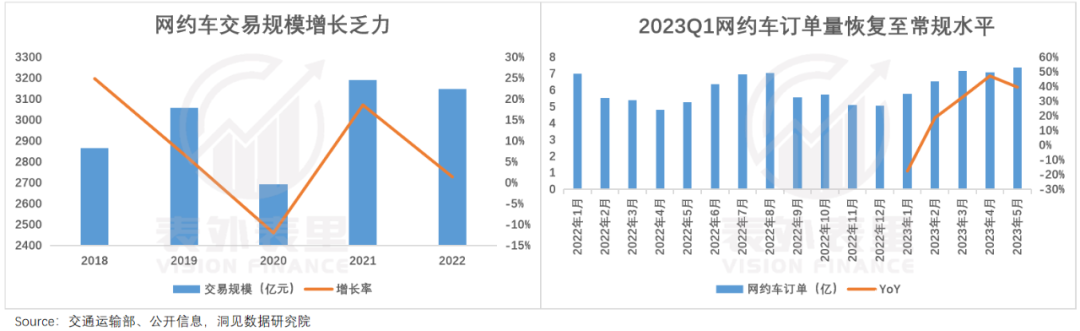

可以看到,网约车自2019年开始增长乏力,2022年的市场规模甚至同比下降了1.38%。2023Q1网约车订单量虽大幅增长,但也只是逐渐恢复至常规水平。

也就是说,行业的订单量没有太大起色,甚至是不升反降的,之前众人抢到的份额,实际上是滴滴空出来的“口粮”。

当需求疲软,碰上运力不断扩充,最先暴露的,就是“运力过剩”的问题。

一位重庆的司机向鳌头财经吐槽:“虽然疫情过后这几个月感觉行业有所回暖,但收入却并没有太多提升,因为周边网约车的数量多了起来,比过去更难抢到订单。”

这还不是个例,今年,东莞、三亚等地相继发布了网约车饱和预警。

更棘手的是,随着平台和司机数量的暴增,网约车行业鱼龙混杂的情况愈发凸显。

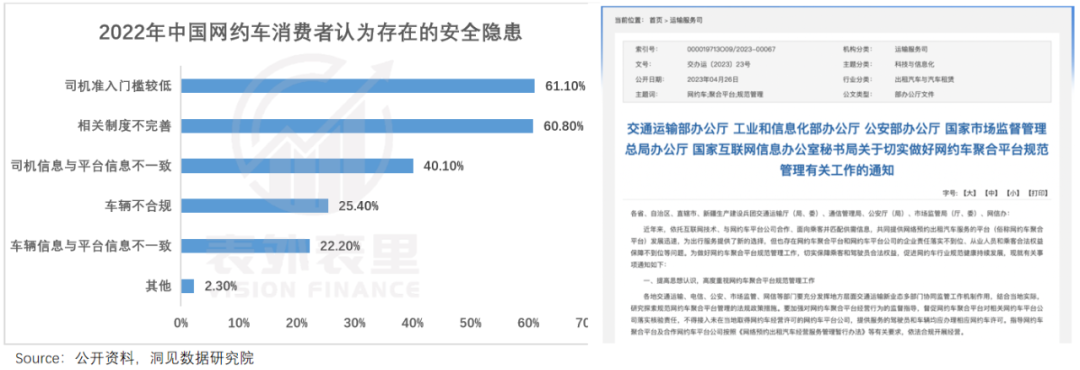

如艾媒咨询数据显示,2022年有61.1%的消费者认为网约车存在的安全隐患中,包括了司机准入门槛较低。

今年4月,相关部门发布的新规,明确指出要“严管”车聚合平台,接入的网约车平台、驾驶员和车辆均需“持证上岗”。

也就是说,随着行业进入存量市场以及监管趋严,网约车平台“野蛮式”扩张已经成为过去式,竞争关注点转向合规化运营。

作为头部聚合平台,高德的际遇,也是随着行业的变化而变化的。

可以看到,过去高德接入了众多中小平台,难以完全掌握纷杂的供应商资质和网约车驾驶员。

比如去年4月,妥妥E行、及时出行等9家网约车服务商被济南市城乡交通运输局处罚,其中7家是高德打车平台的战略合作伙伴。

这导致高德在合规化运营方面,压力山大:交通部数据显示,今年5月,高德的订单合规率为63.1%,相比之下,享道出行等网约车平台的合规率普遍在80%以上。

另外,据晚点报道,高德此前还通过竞价排名建立低价优势。这在运力过剩的情况下,此举无疑会加剧司机内卷,进一步挤压其收入空间。

而司机收入下降,很可能造成服务质量下降,进一步加剧平台的不合规风险。

比如,有网约车司机向《产业科技》表示,“高德的低价打法让整个行业都不太平,总想低价揽客,但也得为司机考虑考虑。”

当然,高德也在挖空心思处理这一问题,如拉拢出租车的“老师傅”们,为平台引入更多合规运力。

但这需要一定时间,在行业进入存量博弈竞争,滴滴又重回牌桌之际,势必要花更大的力气。

小结

在向来火热的本地生活赛道里,阿里的这把肌肉秀得让人惊叹:

从饿了么掐准美团放松警惕的时机,钞能力入场,重启增长飞轮,到高德打车趁滴滴“无力还手”,大肆攻城略地,丝丝相扣,换来风头无两。

但如今美团和滴滴重回牌桌,过往利好条件不再,同时,竞争趋势也愈演愈烈。显然,阿里本地生活的牌面,不会再那么好打了。

评论