界面新闻记者 |

时隔6年半,苏大维格(300331.SZ)两笔交易的卖家和买家均系同一人。

根据披露,苏大维格与寰邦投资签约,拟向其转让常州华日升反光材料有限公司(下称“华日升”)100%股权,转让价格为5.5亿元,以现金支付。寰邦投资实控人正系陆亚建一家三口。就在2016年12月,苏大维格以6.94亿元的代价从陆亚建一家三口手中买下华日升。

6.9亿元收购,现在5.5亿元卖掉,一买一卖间上市公司直接亏损1.4亿元。为何要将华日升高价买低价卖掉?为何卖家与买家系同一人?苏大维格怎么了?

6月21日苏大维格收到深交所关注函,当天公司股价大跌逾10%,第二个交易日继续大跌5.05%。

苏大维格对界面新闻表示:“华日升的业务是反光材料业务,这一块业务近年来亏损,加之是上市公司并购而来的,因此公司才打算把它卖掉,在此之后上市公司将不再开展该项业务。”

卖家和买家系同一人

这起交易还要追溯到2016年。

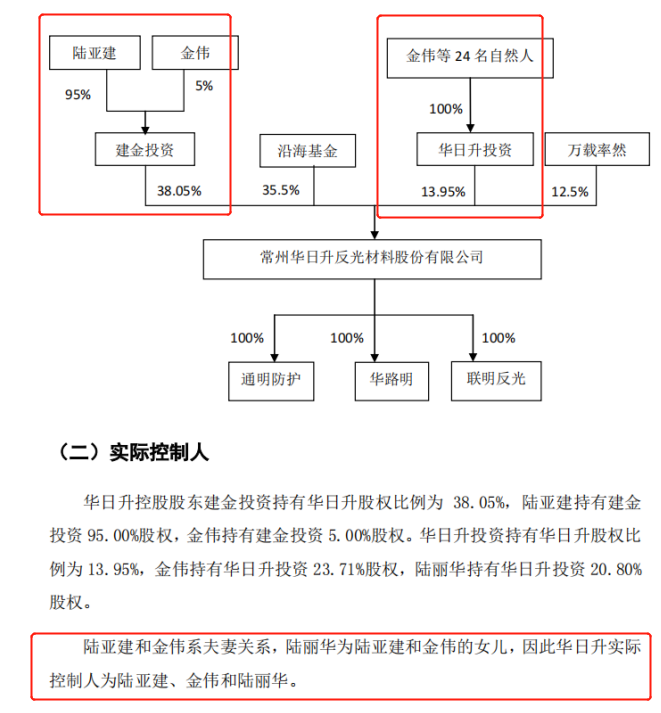

2016年12月苏大维格完成对华日升的收购。界面新闻发现,这家标的原股东方包括常州市建金投资有限公司(下称建金投资)、江苏沿海产业投资基金(有限合伙)(下称沿海基金)、常州华日升投资有限公司(下称华日升投资)、万载率然基石投资中心(有限合伙(下称万载率然),但真正的原实控人系陆亚建一家三口。根据界面新闻统计,陆亚建、金伟夫妇及其女儿陆丽华,合计持有华日升44.26%的股份。

未料到6年半后,上市公司将这一标的重新卖给原来的卖家。

2023年6月19日,公司披露,拟将华日升卖给江苏寰邦投资有限公司(下称寰邦投资),寰邦投资背后的实控人赫然系陆亚建一家三口,其合计持有寰邦投资98.36%的股份。

然而,一买一卖之间,价钱却差了上亿元。

2016年末,公司以近7亿元的对价买下仅1.44亿元净资产的华日升。

- 苏大维格在《发行股份及支付现金购买资产并募集配套资金暨关联交易报告书》披露,截止评估基准日 2015 年 12 月 31 日,华日升账面净资产为 1.44亿元,评估值6.94亿元, 评估增值 5.51亿元,增值率 383.72%。

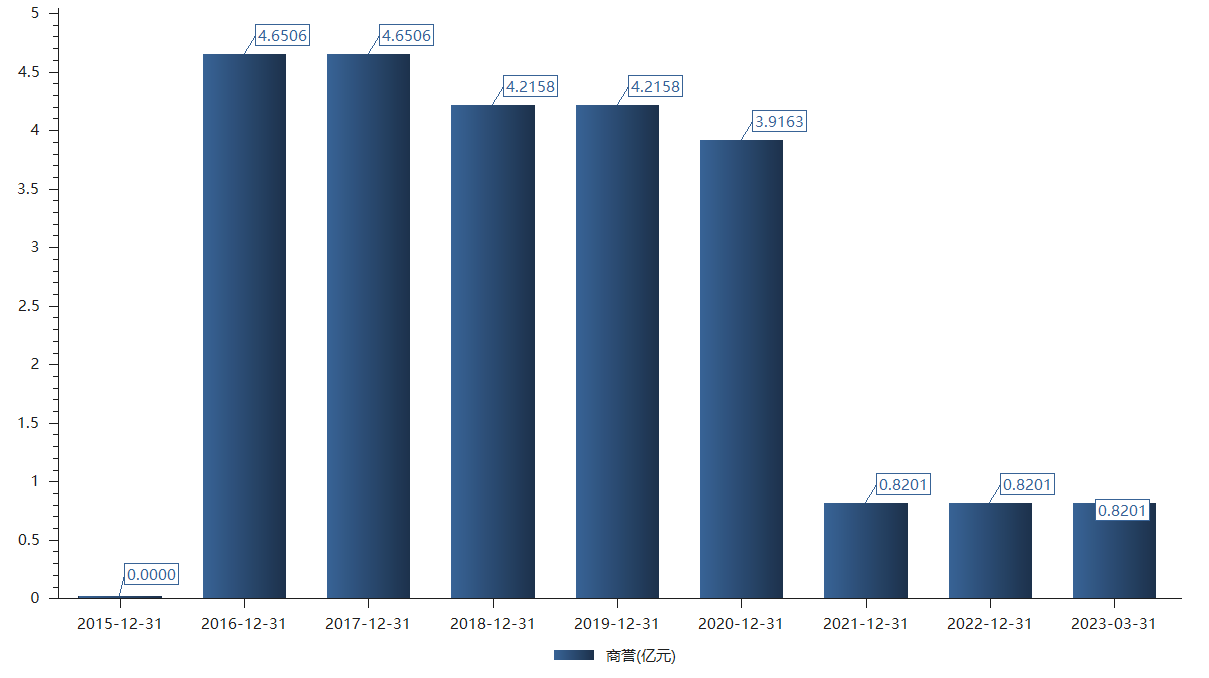

这使得上市公司商誉飙涨4.65亿元。

然而此次华日升2.5亿元的净资产仅能卖出5.5亿元。与“股权支付+现金支付”的买入方式不同,此次转让方式全部以现金支付。然而,截至2022年末华日升账面净资产为2.52亿元,依此计算,此次交易的增值率仅为118%。

- 公司在《苏大维格:关于转让子公司常州华日升反光材料有限公司100%股权的公告 》披露:评估基准日为 2022 年 12 月 31 日,采用收益法评估结果,常州华日升反光材料有限公司于本次评估基准日的股东全部权益价值评估值为人民币 52,580.00 万 元。 经交易各方友好协商,本着遵循公平合理的定价原则,确定转让对价为55,000.00 万元。

买入时通过“股权支付+现金支付”的方式花费6.94亿元,卖出则通过现金的方式拟卖5.5亿元。一买一卖之间,上市公司在账面上亏损1.44亿元。

对于此,一位非上市公司财务负责人对界面新闻表示:“前后2次评估,第一次评估溢价近4倍,第二次评估溢价仅刚超1倍,如此之大的差距,这就要看两次评估方法是否公允?”

深交所也表示,本次交易价格较前次收购及历次减值评估价值存在差异的原因及合理性在哪?本次交易价格是否公允?

并购是福还是祸?

上市公司拿下华日升100%股权,“未自掏一分现金”。

2016年11月26日,苏大维格完成对华日升的资产过户。2016年上市公司买入这家标的走的是“股权支付+定向募资”的方式。华日升 100%股权交易定价为 6.94元,股份支付对价4.17亿元,现金对价2.77亿元。现金直接通过定向募资从5家私募机构中筹到了这笔钱,而后支付给陆亚建等人。

- 首先,通过定向增资,向邮信息产业灵活配置混合型证券投资基金等6只私募基金发行普通股20,024,420股,发行价格20.80元,共计从A股募集资金4.17亿元,其中2.77亿元现金用于支付给华日升原股东。

- 其次,以发行股份方式向建金投资、华日升投资、沿海基金和万载率然合计发行20,024,421股股票,发行价格20.80元,发行股份对价为41,650.80万元。

然而,这场交易却处处透露异常。

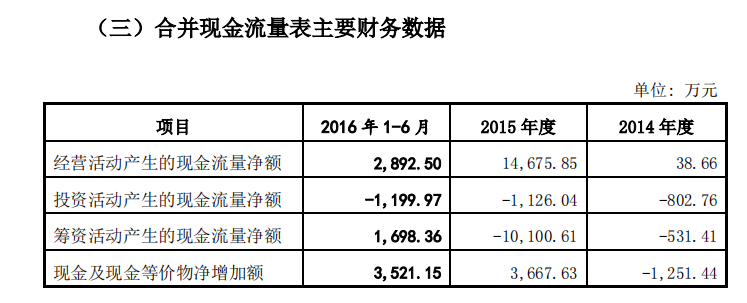

其一,标的经营性净现金流收购前异常飙涨。

2014年其经营性净现金流不足40万元,而到了2015年这一数字就达1.47亿元。仅仅1年,经营活动产生的现金流量净额就提升375倍。

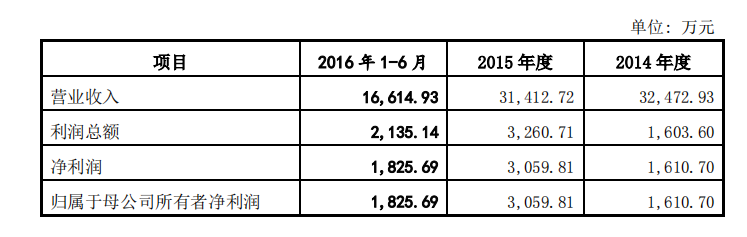

与经营性净现金流异常飙涨不同,营收却有所下降。

其二,原股东方赔完款后,还“自愿割地”再度延长业绩承诺期;业绩承诺期一过,并购标的就大变脸。

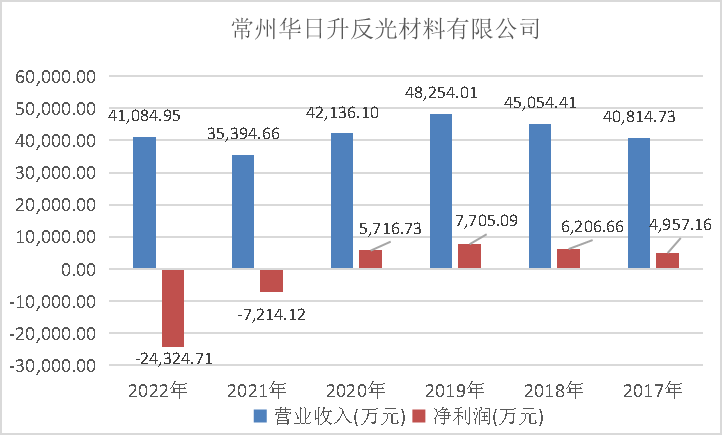

根据界面新闻统计,2016年至2022年,7年时间华日升为上市公司带来的净利合计亏损6953万元。其中,5年业绩承诺期合计盈利2.46亿元,业绩承诺期一过2年时间合计亏损3.15亿元,一把亏光过去5年的积累。

具体而言,先是2016年建金投资、华日升投资等4家原股东方做出业绩承诺:

- 此4家股东方共同承诺华日升2016年、2017年、2018年实现的扣非后归母净利分别不低于4,488.94万元、5,900.89万元及7,351.20万元,合计不低于1.77亿元。建金投资、华日升投资、沿海基金、万载率然对承诺净利润的实现作出承诺,并承担补偿责任。

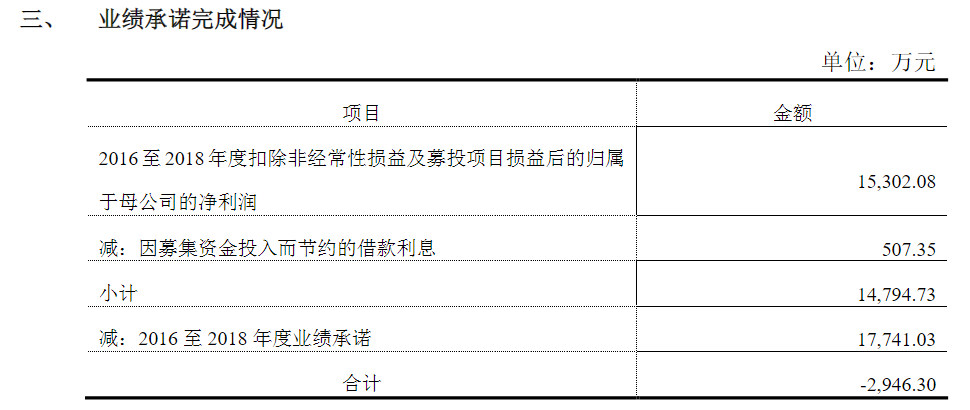

到了2018年业绩承诺期届满,华日升却未完成业绩承诺。2016年至2018年该标的累计实现扣非后归母净利1.48亿元,较承诺数少2946.30万元,完成率累计为83.39%。

2019年5月29日公司发公告称,建金投资、华日升投资、沿海基金、万载率然四名交易对方已经完成业绩补偿,合计赔偿2946万元。

让人疑惑的是,已经完成业绩赔付了,包括建金投资在内的原4家股东,又再次自愿延长业绩承诺期,承诺2019年、2020年实现净利不低于1.59亿元。

- 当时公告称,鉴于华日升2016、2017和2018年实现业绩未达到承诺目标,为保护上市公司股东利益并激励华日升团队,建金投资、华日升投资自愿追加华日升的业绩承诺期。自愿追加业绩承诺期分别为2019年及2020年,追加承诺期应实现的扣除非经常性损益的税后净利润分别不低于7,310万元和8,585万元。

“一般而言,三年业绩承诺后,原股东方也已经完成业绩补偿款,已经是买定离手,后续无需再对华日升的业绩负责。但建金投资和华日升又自愿追加业绩承诺,凭什么呢?这背后或许有抽屉协议,毕竟义务要和权利相对等。”一位非上市公司的财务负责人对界面新闻表示。

对于此,苏大维格证券部对界面新闻表示:“当时主要基于华日升还是由原来的管理团队经营,他们前3年没有完成业绩承诺,上市公司和他们协商后,一是考虑到有超额业绩奖励,二是为保护上市公司的利益,所以建金投资和华日升自愿追加了2年业绩承诺期。”

但此次业绩承诺又未完成:2019 年实现业绩承诺,2020年未实现业绩承诺。华日升2020 年扣非后归母净利为 5535.81 万元, 完成率仅为 64.48% 。

在2020年业绩承诺期一过,2021年华日升开始业绩大变脸。2021年归母净利亏损超7200万元,2022年亏损超2.43亿元。

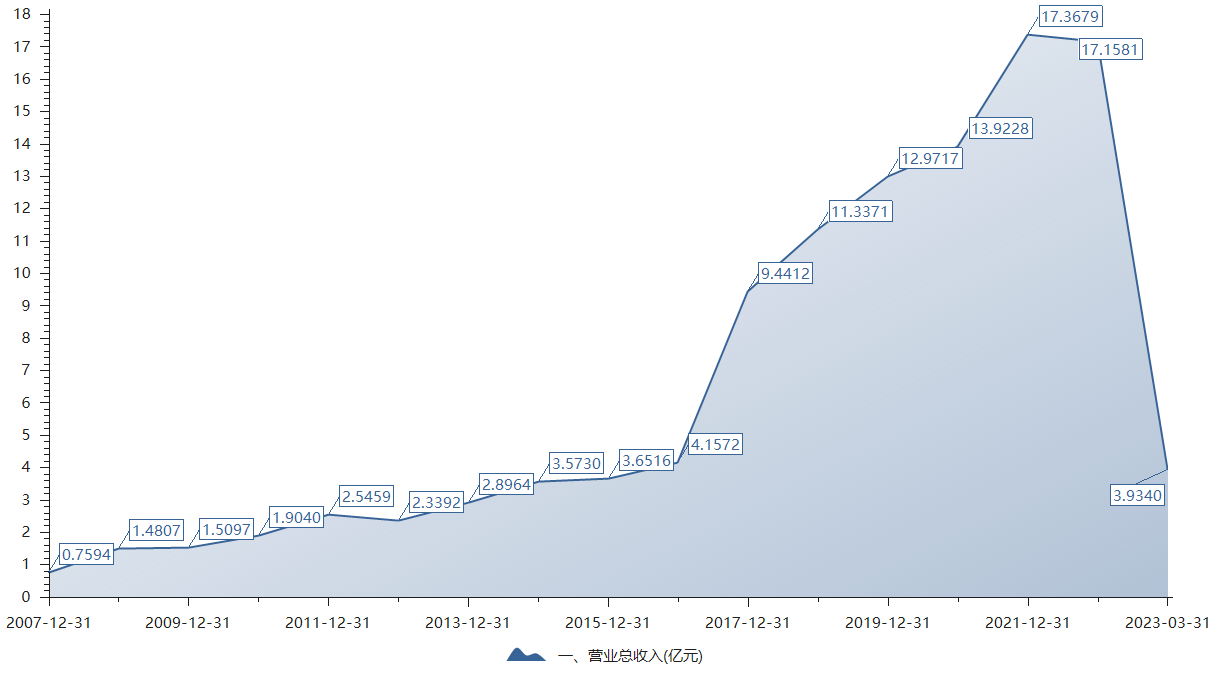

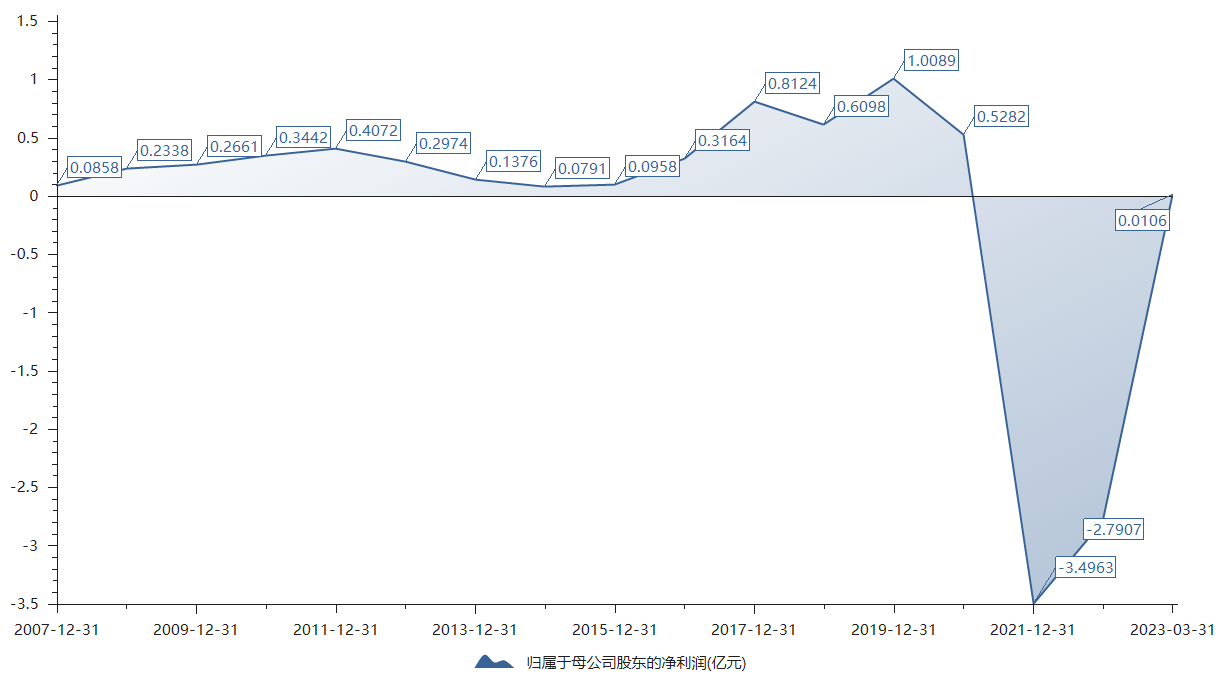

2021年起,华日升成为上市公司净利的“吞金兽”。苏大维格2021年营收约17.37亿元,较上年同期增长25%;净利润大亏3.5亿元,比上年同期下降762%,其中华日升造成的亏损占比达21%。2022年上市公司营收17.16亿元,同比减少1%;归母净利大亏2.79亿元,华日升造成的亏损占比87%。

其三,上市公司一把计提商誉减值超3亿元。

2016年收购华日升使得上市公司商誉大增4.65亿元。2019年在陆亚建一家三口控制下建金投资和华日升投资在追加2年业绩承诺期之际,又自愿赔偿2019、2020年末华日升的资产减值损失。

但在2020年这家子公司业绩未达承诺之际,上市公司未计提商誉减值,而是在2021年一把计提3.1亿元的减值准备。2022年华日升亏损2.43亿元的情况下,上市公司也没有计提任何商誉减值。

- 深交所表示,华日升2019年实现业绩承诺,2020年未实现业绩承诺;2019年末、2020年末的华日升全部股东权益评估值分别为88,850万元和82,960万元,未发生减值;2021年末公司对收购华日升形成的商誉计提减值准备3.1亿元,2022年末未计提商誉减值准备。

2019年、2020年的减值评估是否存在虚增评估值以协助建金投资、华日升投资逃避减值补偿义务嫌疑?2021年商誉减值测试是否存在集中计提大额商誉减值准备对财务报表“大洗澡”的情形?以前年度减值计提又是否充分?

对于此,苏大维格证券部对界面新闻表示:“由于疫情和上游原材料涨价,导致2021年华日升亏损约7200万元,因此才大额计提了商誉减值超3亿元。”

其四,为何豁免应收账款垫付义务?

在华日升未完成第一个三年业绩承诺后,2019年由陆亚建一家三口通过控股的建金投资和华日升投资,向上市公司承诺对相应的应收账款进行赔偿。

- 具体详情是:公司披露,除追加2019年和2020年年业绩承诺和赔偿资产减值损失外,建金投资和华日升投资表示对华日升2020年末计提坏账准备后的应收账款余额承担管理责任,若24个月内未实现回收,需按其原持有华日升的股份比例以现金进行垫付(以下简称“应收账款垫付义务”)。

而在2023年6月,上市公司为顺利把华日升卖出,直接豁免了交易对手方2020年这一应收账款垫付义务。

- 公告显示,作为本次股权转让交易的一揽子计划,苏大维格同意寰邦投资支付第一、二期股权转让款合计8000万元后,豁免建金投资和华日升投资的应收账款垫付义务,并分期解锁建金投资和华日升投资持有的股票。

2020年华日升的应收账款究竟有多大的规模?

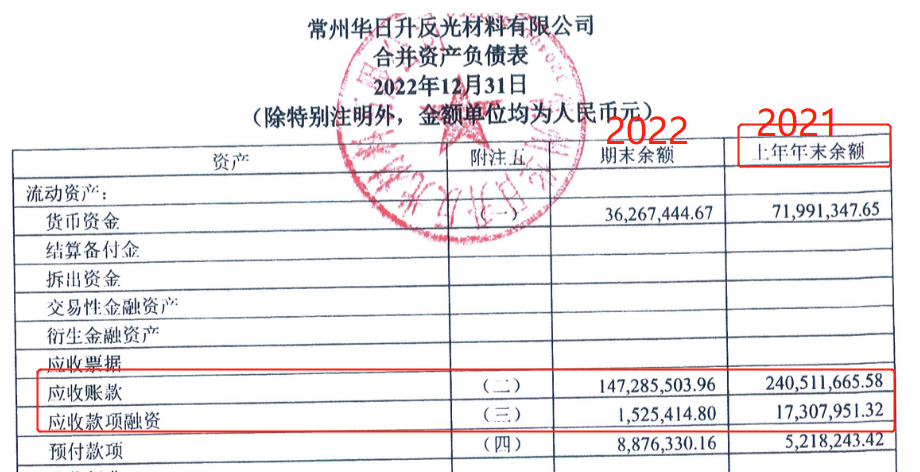

事实上,华日升的应收账款高企。

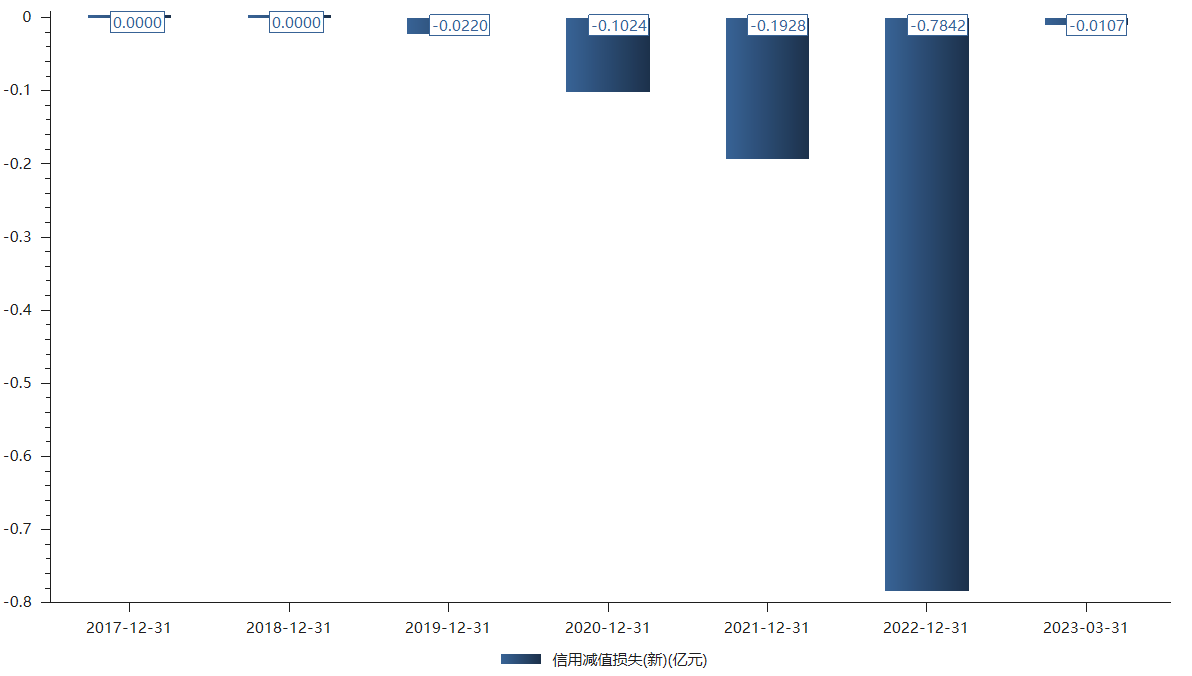

界面新闻发现,2016年6月30日华日升应收账款达1.33亿元,2021年应收账款达2.41亿元,占上市公司应收账款的比重超30%。2021年苏大维格对华日升期末存货以及应收账款坏账计提了较大金额的减值准备,2021年计提的信用减值损失达0.19亿元。

若0.19亿元的信用减值损失均属于华日升,则可粗略推断出,2020年年末华日升的应收账款高达2.6亿元。2年后高达2.6亿元的应收账款若还未回收,按照建金投资和华日升投资原持有华日升52%的股份,按照该持股比例粗略计算,应赔偿上市公司1.35亿元。

让人生疑的是,2022年上市公司大笔计提信用减值损失0.78亿元,2022年末华日升的应收账款规模1年内下降0.94亿元,剩余1.47亿元,按照建金投资和华日升投资原持有华日升52%的股份计算,应赔偿0.76亿元。

其五,交易为何不挂牌?

对于将华日升卖出的交易,为何不公开挂牌转让,而是要卖给公司原来的创始人?

对此,上市公司有董事投了弃权票。

2023年6月19日上市公司披露,董事邹奇仕对本次交易相关的董事会议案投4弃权票,理由为“因本次股权转让系与华日升原股东进行的反向交易,建议采取公开挂牌转让的方式进行,因此对本次交易转让形式持有保留意见”。

上市公司则表示:本次转让公司及子公司持有的华日升 100%股权,有利于公司优化资源配置,减少管理成本;通过股权转让和收回财务资助回笼约七亿元货币资金,能较大程度提高公司在当前国际形势和宏观经济下的抗风险能力,并进一步提升公司整体经营效率;上述款项将主要用于公司主营业务,以及在国家票据和证件防伪材料,光伏、光电子和泛半导体光刻设备等高附加值产品的产业化发展,对公司持续发展及产品升级具有积极影响,有利于保障公司及股东特别是中小股东的合法权益。通过上述一系列措施,公司聚焦于微纳光学先进技术的产业化应用,有利于不断提升公司核心竞争力和盈利能力。

对于此,数位董秘向界面新闻分析认为,还是要卖给公司原来的创始人,一个原因是公开市场上找到合适的买家并不容易,毕竟对他们不知根不知底,找原来的买家则相对容易好谈一些。当然,也不排除有利益输送的嫌疑。

苏大维格证券部对界面新闻表示:“一般涉及到国资转让资产才会走公开挂牌转让,一般民企不走公开挂牌转让。董事邹奇仕有国资背景所以才提了公开挂牌的建议。同时,走公开挂牌转让能否征集到买方也不确定,加之时间周期也比较长。此外,我们还需解决对华日升的财务资助问题才能转让股权。”

苏大维格怎么了

苏大维格为微纳光学产品的研发、制造与技术服务,产品主要应用于公共安全防伪、镭射包装材料和新型显示及照明等领域。

其创始人系陈林森,该创始人系大学教授出身。

- 陈林森先生,1961年出生,中国国籍,无永久境外居留权,硕士学历,研究员,教授、博士生导师,享受国务院政府特殊津贴。1986年至2001年历任苏州大学激光研究室副主任,苏州大学信息光学工程研究所副所长、所长,2001年至2008年任本公司前身苏州苏大维格数码光学有限公司董事长,2008年至今任本公司董事长。兼任九三学社苏州市主委,中国光学学会全息与光信息处理专业委员会主任、全国纳米标准化委员会委员。

2012年苏大维格成功上市,但业绩一度陷入瓶颈期,净利一度下滑。

2016年,苏大维格在业务上又进行了一轮扩张。其并购了华日升,新增反光材料及反光制品业务,至此以后,苏大维格的主营业务从上市前的微纳光学产品、设备等几大业务,拓展至公共安全和新型印材事业群、反光材料事业群、显示材料和触控事业群、高端智能装备事业群。

通过并购扩展业务,上市公司营收一路向上,但净利润却无起色,甚至锐降。2022年两项核心业务——微纳光学业务和反光材料业务——均属于亏损状态。

具体而言,苏大维格旗下子公司业绩并不理想。2022年年报中披露的6家子公司营收合计15.99亿元,占上市公司总营收的比重约93%。但是,骨干子公司的业绩并不好看,合计亏损3.11亿元。

2022年,除维格新材料贡献961.89万净利润外,其余5家均为亏损,其中规模位列首位的维旺科技营收4.95亿元,净利润为-368.35万元;维格光电营收3.3亿元,净利润为-2.4亿元;维业达科技营收1.7亿元,净利润为-4006.5万元。

在子公司业绩亏损的背景下,截至2023年3月1日,上市公司对子公司担保额度总金额为 19.16亿元,占公司最近一期经审计总资产的 53.34%;实际担保总余额为 3.91亿元,占公司最近一期经审计净资产的 19.56%。

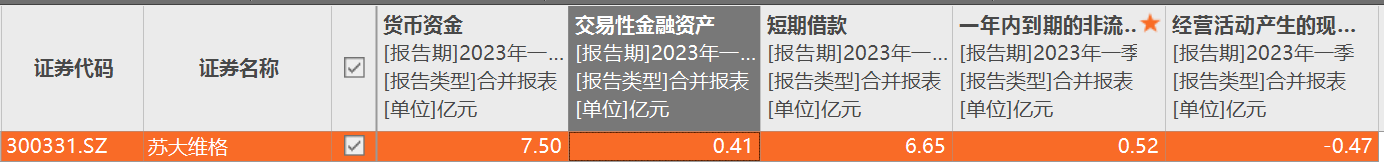

苏大维格的现金流状况并不乐观。截至2023年一季度末,其1年内需偿还的短期负债高达7.17亿元,账上货币资金7.5亿元,交易性金融资产仅0.41亿元。账上的货币资金仅刚刚能覆盖短期债务。与此同时,主营业务在一季度也未沉淀下真金白银,2023年3月末经营性净现金流为负,达-0.47亿元。

业绩乏力,苏大维格又开始榜上新的概念。2022年下半年至今,上市公司榜上了AR、光伏、光刻胶3大概念,股价曾一度大涨。

卖出华日升,苏大维格是利益输送?还是急于摆脱烫手山芋?即使剔除华日升,苏大维格其他5家核心子公司业绩依旧拉跨,当前却捆绑着“AR+光伏+光刻胶”三大概念。

截至2023年3月末,公司股东户数达1.64万户。

评论