文 | 表外表里 张冉冉 周霄

编辑 | 付晓玲 曹宾玲

今年以来,互联网云厂商似乎在集体表演“自杀”。

一季度里,各家业绩的恶化形势,没有太大改善。比如,阿里云2023Q1营收增速已经跌到负增长2%。

但这个节骨眼上,业内却打起了价格战:4月底,阿里云宣布核心产品价格全线下调15%至50%;腾讯云紧随其后,部分产品线最高降幅达40%;京东云直接承诺“全网比价,买贵就赔”。

内卷之激烈,被网友调侃为,“换个思路,各家可以相互倒卖彼此的产品赚差价了。”

然而,外界谈论生死之际,云厂商们却讲起了奉献。腾讯2023Q1电话会议淡定表示,降价“适用于中小企业”;阿里则在合作伙伴大会上放言,“希望将技术红利更多回馈给客户和伙伴,让更多中小企业更好地使用云计算。”

可商业世界哪有无缘无故的好,所有的恩惠,都是有诉求的。

可以看到,此轮降价的品类主要聚焦在数据库和云存储产品,甚至一些云厂商还放开了包括ECS、数据库PolarDB、机器学习PAI等支持AI大模型训练云产品的免费试用。

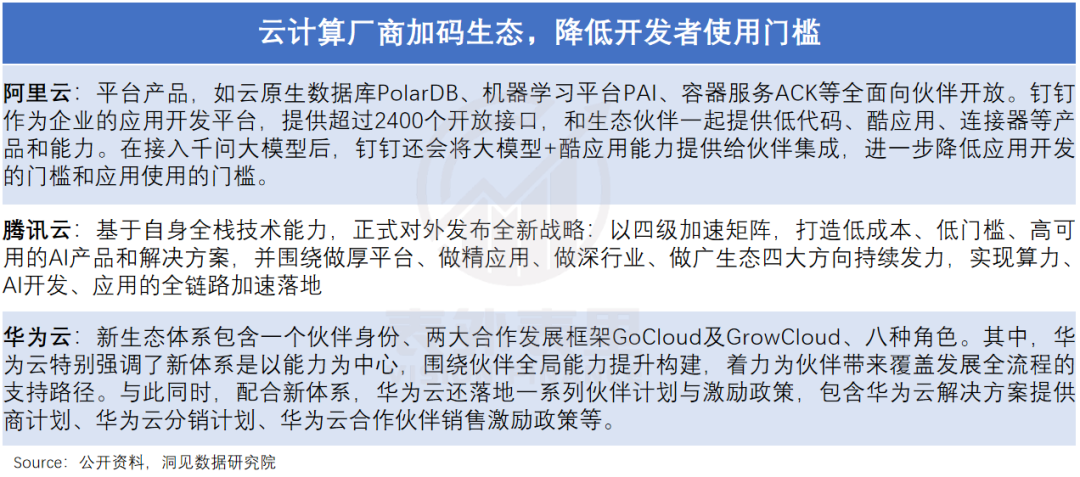

与此同时,阿里云、腾讯云、华为云等都在加码生态,以降低大模型的使用门槛。

很显然,技术普惠是借口,押注AI技术周期恐怕才是真心。

毕竟如此一来,不仅有可能打破现在的“增长困境”,还有新的利润想象空间——靠降价降低AI模型训练成本,圈新的上云用户,再通过生态建设,将用户留住,撬动更多变现渠道。

就这个角度来看,“自杀式”降价不失为一个破局的思路。但价格战这味药,能有几分疗效呢?

一、AI技术周期,降价率先圈住“观望者”

“阿里云们可能会得不偿失。”

对于互联网云厂商重打价格战,一些投资人相当不看好。其提到的“失”,指的是被牺牲的利润。

此前,云巨头们要么刚有了经营利润率好转的迹象(如阿里),要么刚定下“要利润,不要规模”的目标(如腾讯),可以说才喘上来半口气。现在降价潮袭来,相当于扑灭了赚钱的希望之火。

明知山有虎,大家依然争先恐后向虎山行,那答案大概率只有一个——预期回报实在太诱人了。

毕竟在云计算行业,借助新需求周期重拾增长的情况屡见不鲜。

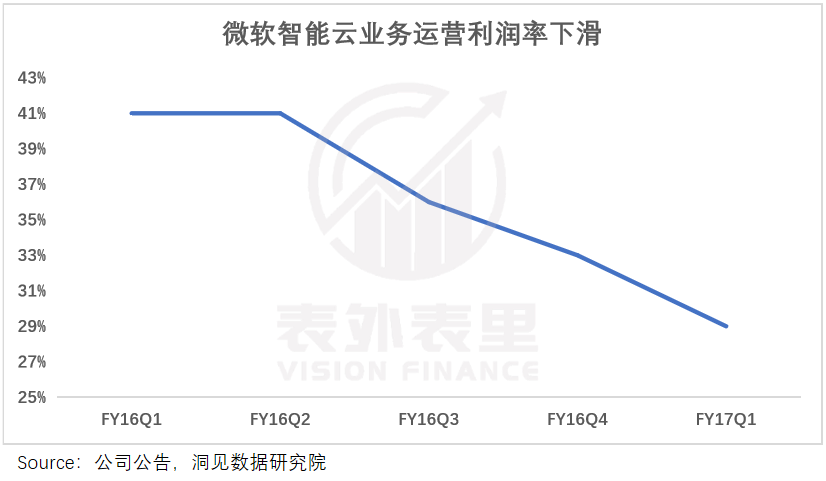

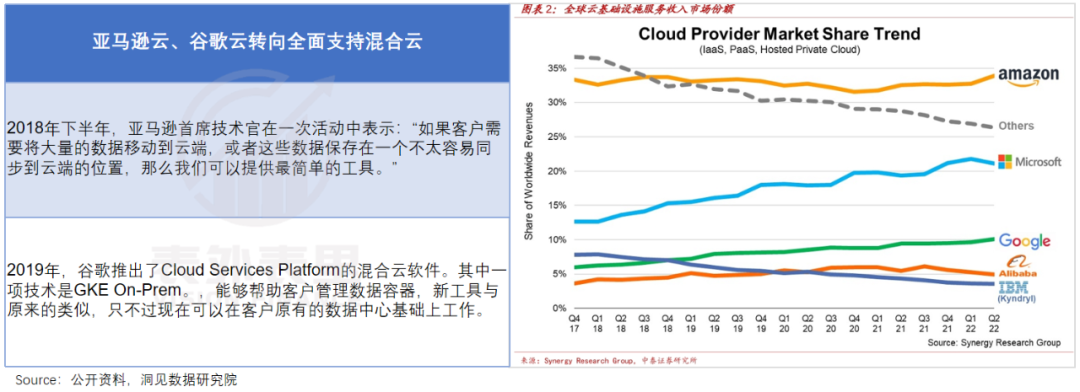

2016年,微软同样站在了悬崖边上:从“一本万利”的套装软件销售,转型至“蚂蚁搬大象”的云服务,并且在转型阵痛期多次降低产品价格,最终陷入利润下降、投资回报减少等舆论漩涡。

在外界看来,微软的举动,多少有些任性。但切换微软视角,其看到的,是混合云已走到爆发前夜。

彼时,美国大企业并不觉得所有的工作都需要上云,比如银行,希望敏感的信息可以和互联网隔绝,不太敏感的再放到公有云上完成。

看到这种趋势,微软云将推动混合云作为了差异点,吸引这些客户群体上云。

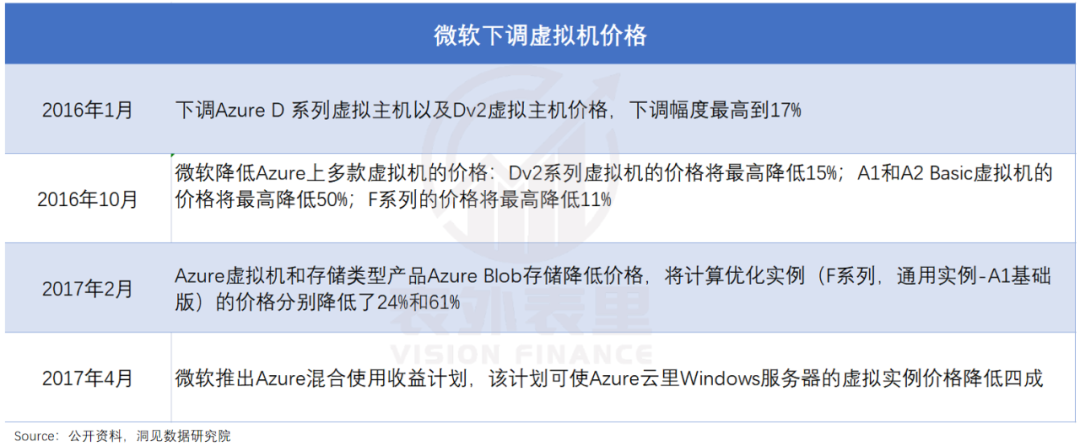

为此,其一边加码推广步伐,如2016年召开的Ignite大会上,1446场对话中大约有500场对话都是关于混合云的。另一边,基于虚拟机可以大大提高公私有云之间切换灵活性的特点,持续降低其价格,为客户使用混合云降低门槛。

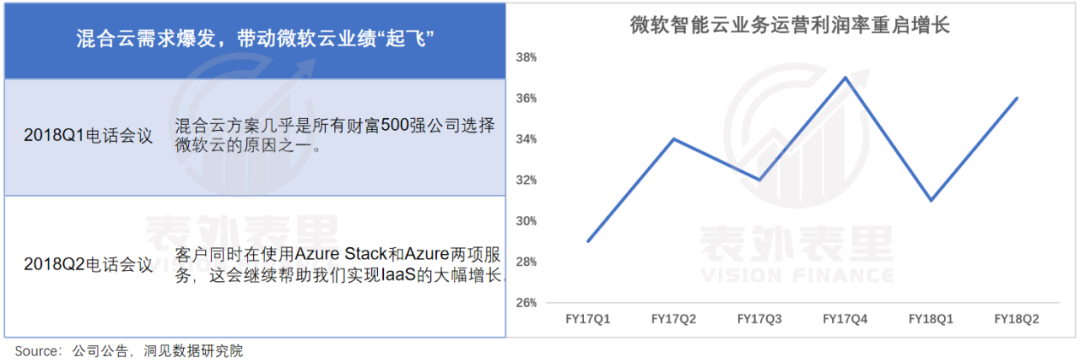

结果证明,微软押到宝了。RightScale调查报告显示,2017年采用混合云的企业较2015年上升9%,且预计未来在云的市场份额能达到67%,混合云需求如期而至。

最早切入的微软云,吃到了巨大红利,利润率在2017年之后重启增长,且生意愈发红火,越赚越多。

也就是说,微软云通过降价让利布局混合云,不仅获得了新的客户群体,也扩大了云产品的销售。

看到成效的亚马逊云、谷歌云,纷纷加码混合云,但失去先机下,始终难以和微软云匹敌:据Synergy Research统计,微软云的市场份额增幅,持续超过亚马逊云和谷歌云。

回到当下,国内互联网云厂商价格一降再降,同样剑指新一轮技术周期带来的需求红利。

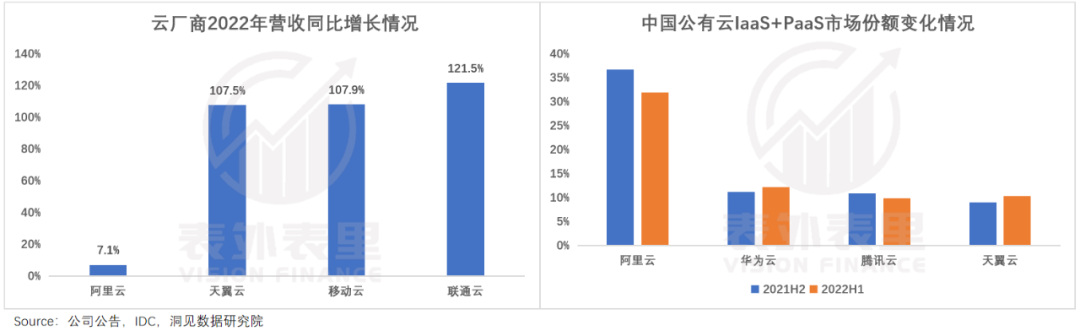

众所周知,去年运营商(移动云、联通云和天翼云)在政企市场混得风生水起,收入增速均超过100%,强势抢占了互联网云厂商的份额。

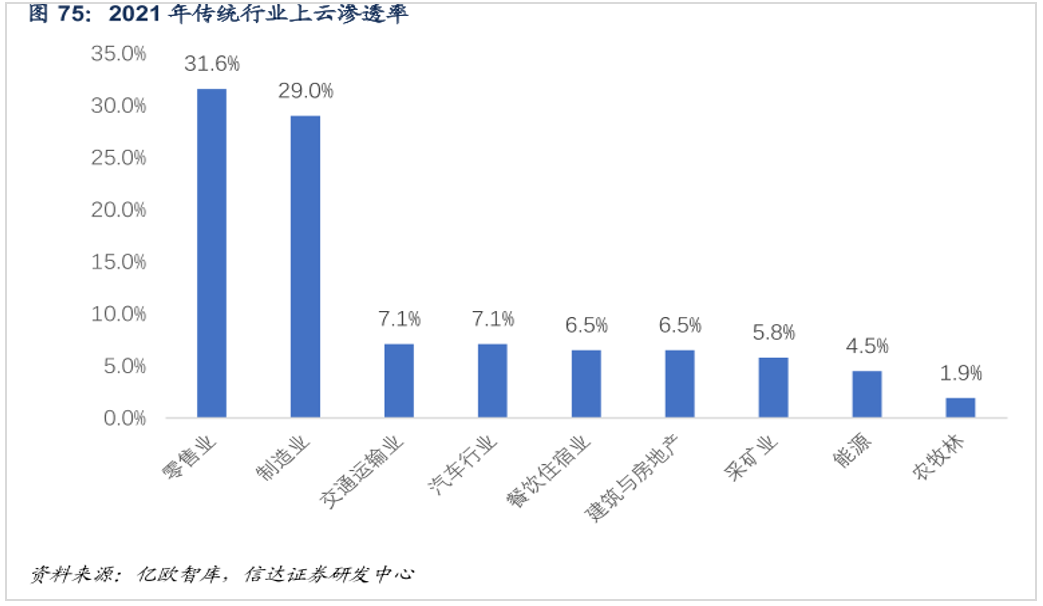

阿里云们急需一个突围的口子,传统企业随之被盯上——除了零售业和制造业上云渗透率近30%之外,其他如汽车、餐饮、建筑等均在10%以下,蛋糕很大。

过去这部分客户因为上云带来的ROI不高,大多在观望,但AI技术的出现,打破了这一掣肘。

以制造业为例,关键的质检环节,过去面临人力操作、效率低下、次品率高等老大难问题。富士康上线AI质检系统后,通过机器学习、深度学习等技术,实现了长期稳定运行情况下,月检测6000+台,总体准确率>99%。

如此一来,和过往购买传统的云服务相比,企业AI上云的积极性大大提升。

事实上,更早推出AI技术的海外,已经显露出用户增长爆发迹象。

·微软最新电话会议显示,Azure OpenAI 已拥有2500位新客户,预计二季度将增长10倍。

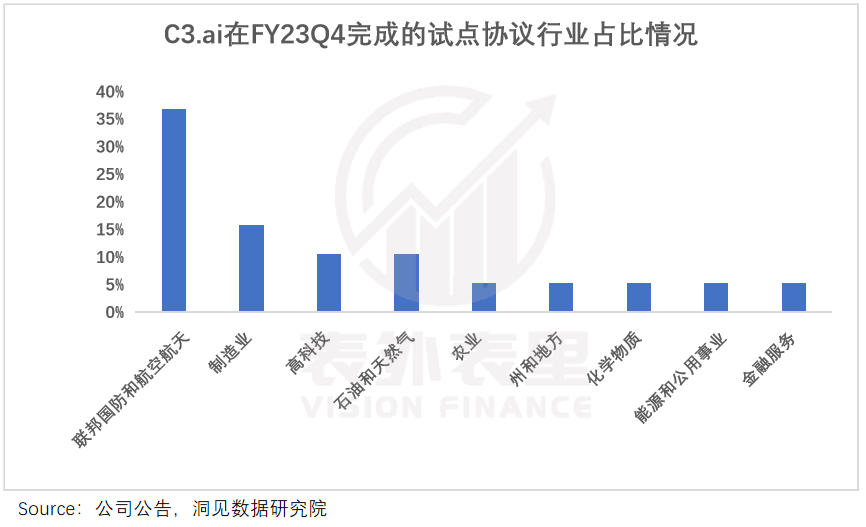

·C3.ai(专供企业AI服务)2022Q4电话会议透露,服务的行业范围也在不断扩大。

而企业AI上云,对云厂商的算力和数据存储需求也会提升。

毕竟对大多数企业来说,直接掏钱批量采购GPU是一件奢侈的事情。据硅谷著名风险资本a16z测算,一个公司一年的AI运算开支只有超过5000万美元,才有足够的规模效应支撑自己批量采购 GPU。

更何况,AI技术人才的缺失也是一大头疼的问题,如某传统行业员工所说:“我们IT部门基本没有太符合要求的,如果上马AI首先要将技术团队大换血。”

因此,对传统行业和中小企业来说,自研大模型并不现实。

在这种情况下,向云厂商“租用”资源,联手研发,才是性价比更高的方案——接入云厂商提供的通用大模型,再结合自身所积累的行业场景化数据对大模型进一步训练,开发出自身的前端具体应用。

而要想拉拢传统企业和中小企业AI上云,“租金”就要有吸引力。可以看到,云厂商此轮降价就锚定数据、存储这些门槛级产品。

总的来说,AI技术加成下,不仅带来更多新用户群体,也提升了用户对云产品的需求量。而这一定程度预示着AI新技术周期蓝海,爆发在即。

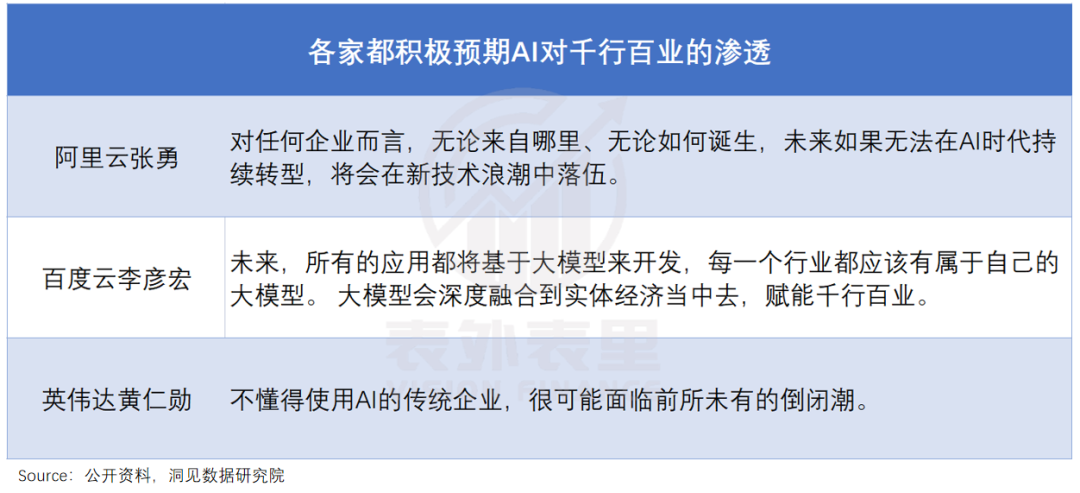

可以看到,今年以来,上游巨头们都对大语言模型颠覆下游应用端,坚信不已。

此轮云厂商“价格内卷”背后潜藏的,或许正是降价圈住AI新用户,复刻微软云逆袭故事的野望。

二、瞄上生态,打的是长期利润算盘?

在AI创新周期的博弈里,“开发者”是大佬们挂在嘴边的关键词。

腾讯的汤道生曾在技术开放大会上表示:“面向数实融合世界,开发者是最重要的‘建筑师’。”

张勇更是直接在访谈中喊话:“我们有个原则会坚决执行,有所为有所不为,换言之把半条命交给伙伴。”

之所以如此重视交朋友,在于当下大模型领域的竞争,已经从“单打独斗”转向了“抱团作战”,也即生态的较量。

毕竟光大模型训练,就要几亿算力打底,而想将大模型进行规模化应用,很可能要付出百亿量级别的算力成本。

比如,为了给ChatGPT 提供算力保障,其金主爸爸微软用几亿美元,耗费上万张英伟达A100芯片打造超算平台,还在Azure的60多个数据中心部署了几十万张GPU,用于ChatGPT的推理,预计成本超过几十亿美元。

而且这笔钱还不够花,2022年4月,由于成本巨大,ChatGPT关闭了面向C端的 Plus服务。

如此巨大的投入,必须要有足够丰富的商业场景才不会血亏。但大模型公司自身能够渗透的应用场景十分有限,因此它们需要借助外力,把触手伸到千行百业。

OpenAI 创始人山姆·阿尔特曼今年1月就提到:关键在于中间层,有一批新的创业公司采用已有的大模型,并对其进行调整,它们有独特的数据飞轮,随着时间推移不断改进,会反哺大模型,创造很多价值。

具体理解就是,依靠众多开发者和大模型客户的实际应用与调试,相应摊薄厂商数据获取、模型精调的成本(定位到大模型基础成本上),并且产品丰富后,客户可以对平台上的云产品随取随用,提高产品研发、销售效率。

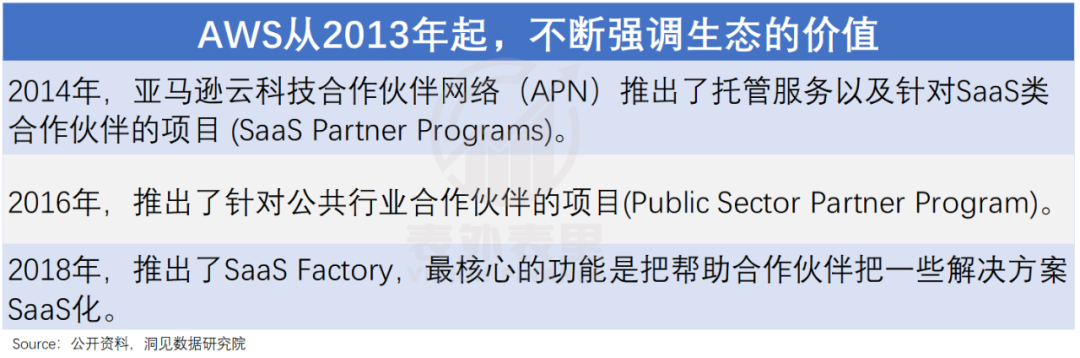

这一点,此前海外云的竞争中已有体现。以AWS为例,其从2013年起就不断“呼朋唤友”。

在伙伴们的支持下,仅2018年,AWS就上线了1957项新功能和服务,其中有90%-95%源自客户反馈,覆盖基础设施类产品、垂直行业解决方案等多个领域。

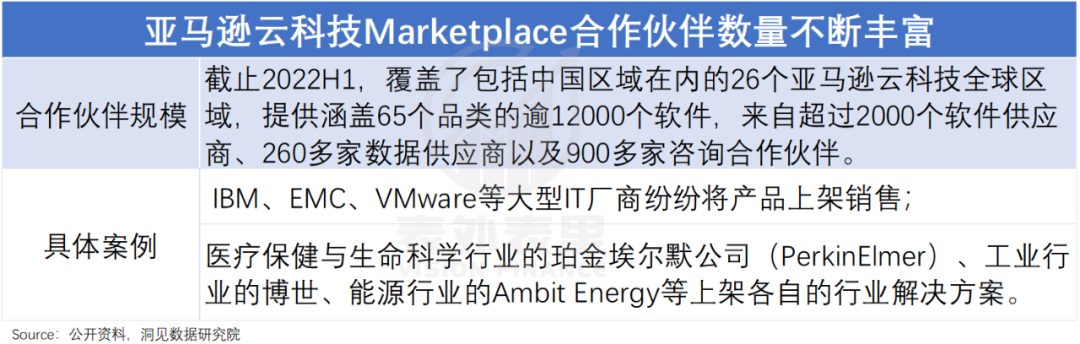

AWS也投桃报李,为合作伙伴提供销售渠道Marketplace(可以理解为云产品的APPstore),截至今年5月已积累200万订阅用户,让其产品能够迅速触达到全球百万用户。

可以看到,开发者在Marketplace上的交易规模可以扩大80%,成交速度能够提升40%。在此吸引下,着急下水的开发者也越来越多。

凭借产品生态扩大销量、再通过销量规模吸引开发者进一步入驻的轮动,Marketplace成为年赚超十亿美金的云上“APP Store”。

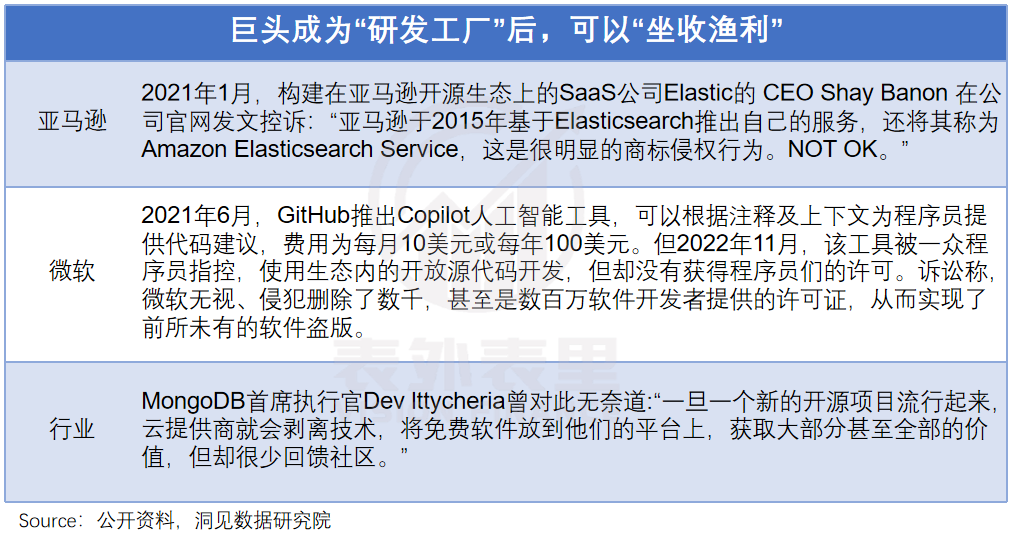

不仅是赚现钱,随着生态轮动越来越成熟,开发者们扎根越来越深入,巨头还有更多好处可拿。

回到当下来说,OpenAI似乎也想走这条路。

截至2023年1月,其已跟科技、教育、制造、金融、零售等行业的902家企业形成合作关系,并且最近被披露正在考虑创建应用程序商店,供客户向企业出售定制的AI模型,“技术-产品-生态”三部曲渐现雏形。

相比于海外,起步较晚的国内云厂商,生态链环节缺失的问题更突出,在这方面的需求更迫切。

可以看到,截至2022年,国内低代码软件在企业软件市场的渗透率不到1%,且在对低代码有一定认知的企业中,尝试或已经实践的企业不足10%。

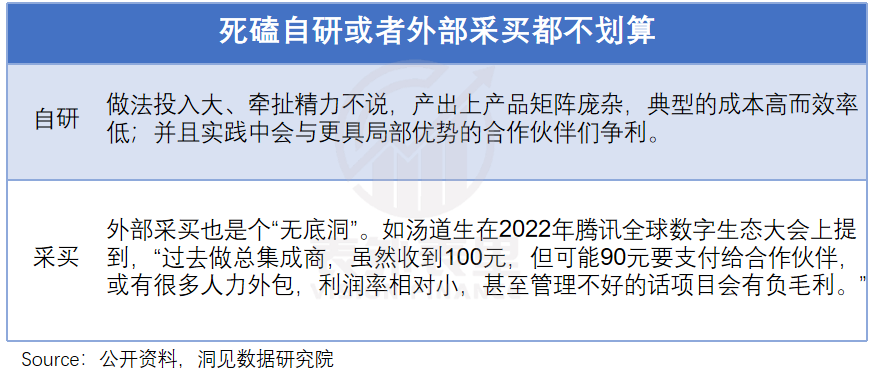

而缺乏大规模的生态基础,云厂商若想将应用深入各个垂直细分领域,就得死磕自研或者外部采买——比如,阿里云就是前者,今年之前的腾讯是后者。但无论是哪一种,都有点费力不讨好。

不过,如今这一行业格局,似乎随着AI上云的趋势,有了改变的预期。

在这一轮AI上云趋势里,如上文提到的,上云企业的成本压力是倍增的,它们同样需要“借力”来摊薄开销,达到轻装上阵,和时间赛跑的目的。

这样的背景下,上云企业对生态的依赖程度进一步加大,相当于给拥有大模型的巨头们,送来了真正做起生态,实现类似OpenAI那样“技术-产品-开发者”轮动的大契机。

并且随着生态的丰富,客户选用产品的自由度提高,还可以一定程度上提高定价的弹性。

比如,阿里云就曾提到:“所有平台级产品都会云化,做到开箱即用,云服务不再以资源方式付费,而是以业务效果付费。”

而等到生态成熟,国内云厂商就可以参考当年亚马逊、微软的经验“变现”,以提振收入。

不仅如此,大模型生态一旦跑通,或还能重塑用户青睐私有云的使用习惯。毕竟企业若要高效、快速地接入AI,就得先放下对定制化二次开发的“执念”。

以某大厂园区人脸识别系统为例,支持10万个ID的人脸识别,每次训练,需要处理约500万张照片。如此大规模的数据,单个企业很难吃下,在公有生态上多企业协作开发更有效力。

而对云厂商来说,私有云占比降低,省下来的可是真金白银。参考金山云就知道了,此前随着私有云业务增长,“解决方案开发育服务成本”也迅速增加。

收入多了,开销少了,云厂商的利润表自然也会有更多的腾挪空间。虽然降价短期内让它们承压,但看看未来的甜头,或许是一笔不错的买卖。

小结

所谓新一轮价格战,究其本质是新一轮的云计算大战。

而这一回的关键是,如何抓住生成式AI契机,跑马圈地;同时建立起生态轮动,寻求更大的规模、利润空间。

事实上,目前的价格战可能只是开始,毕竟站在这样的十字路口,恐怕没有人可以独善其身。

数据支持 | 洞见数据研究院

评论