文|MedTrend医趋势

最近2周,火爆全球的“减肥神药”GLP-1药物频频登上热搜,好坏消息参半,吸睛实力十足。

先说坏消息,阿斯利康、辉瑞相继宣布各放弃一款口服GLP-1药物的临床开发,都被认为是及时止损的举动。

GLP-1药物被欧盟药监部门“警告”的消息被疯狂转载,甲状腺癌风险又被提出,虽然没有致癌“实锤”,但足以引起药企和消费者的警惕。

好消息是,2023年Q1,礼来替西帕肽、诺和诺德司美格鲁肽纷纷大卖,前者更是打败一众“前辈”,展现出惊人的增长潜力。

礼来三靶点品种(GIPR/GLP-1R/GCGR)Retatrutide发布惊艳的二期临床数据,大概可以跻身目前为止减肥效果数据最好的药物。

GLP-1药物赚足眼球的背后,无外乎是利益驱动。

近两年恰逢行业寒冬,业内普遍缺乏热门靶点的刺激。GLP-1的出现,不仅满足了吃货们“躺着减肥”的愿望,更让相关药企过足了“躺赚”的瘾,礼来、诺和诺德上演的一幕幕造富神话,无不让人眼红。

然而,不断出现的坏消息也在时刻提醒着市场:“蛋糕”虽美味,但不是谁都能吃到。熟悉卷文化的应该可以预料到,看似热闹的市场,最后的赢家可能只在起步早、坚持久、实力强的10%之中,甚至更少。

希望今日的GLP-1,不要像昔日PD-1落得“一地鸡毛”。

2022年10月,埃隆·马斯克发文称,他一个月内减重9公斤,秘诀是定期禁食和使用Wegovy(诺和诺德旗下司美格鲁肽)

“卷”状梦回PD-1,开始向三靶点演进

众所周知,GLP-1受体激动剂(GLP-1RA)最早应用于降糖,是治疗2型糖尿病的重要靶点之一。

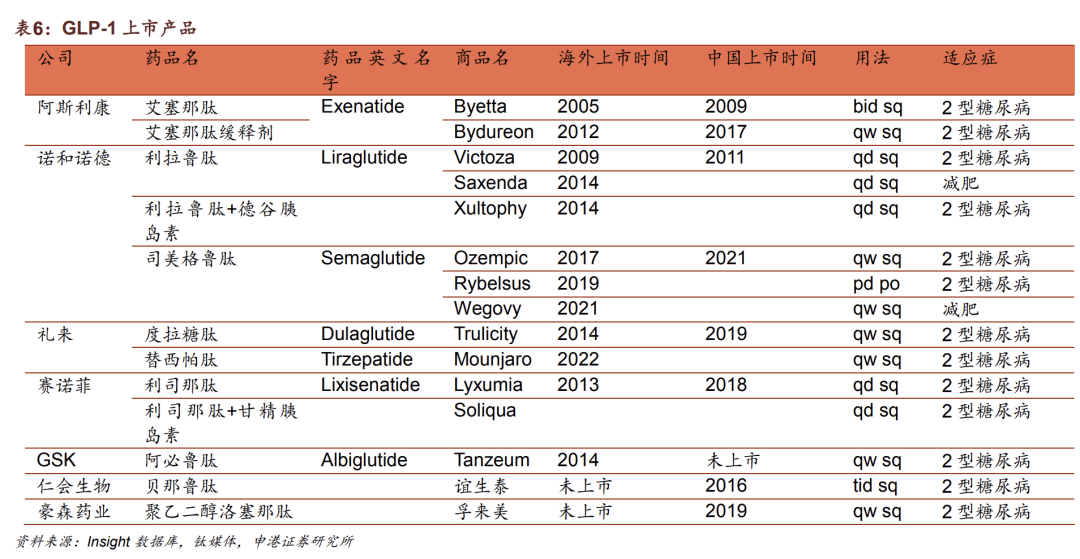

2005年,首个GLP-1RA药物艾塞那肽获得FDA批准,至今GLP-1受体激动剂经过了数次迭代,全球已上市超过10款,正在加速替代胰岛素的庞大市场。

全球GLP-1上市产品

而GLP-1与减肥的故事起始于2014年。

2014年,第一代GLP-1减肥药利拉鲁肽诞生,被FDA批准用于减重,来自诺和诺德,需要每天注射。

2021年,第二代GLP-1减肥药司美格鲁肽被批准用于减重——就是马斯克“带货”的那一款,同样来自诺和诺德,不仅减重效果提升,而且给药频次减少,仅需每周一次皮下注射,从而引爆市场。

第三代GLP-1减肥药尚未上市,机制是试图借助多靶点超越前人,主要功能是降低食欲和增加热量消耗,其中的代表药物是替西帕肽(GLP-1/GIP双靶点抑制剂),来自礼来。目前,替西帕肽减肥适应症已进入FDA快速通道,很有可能在美国今年获批。

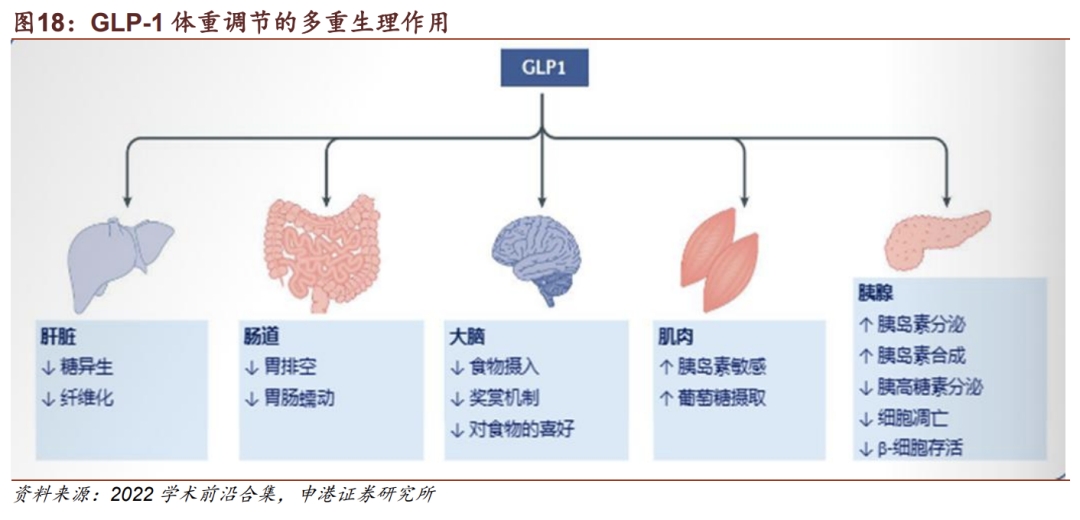

中山大学附属医院翁建平教授团队的研究发现,GLP-1 受体激动剂可直接作用于脂肪组织、促进脂肪动员和白色脂肪棕色化,从而加快脂肪的“燃烧”利用,达到持续减重的效果

凭借降糖功效加持,以及减肥能力的“解锁”,GLP-1类药物创造的奇迹,震惊了整个制药业。赛道领头羊礼来、诺和诺德甚至一超多年行业霸主强生、辉瑞等企业,在二级市场一路高歌猛进,形成双寡头格局。

截止6月29日,

礼来市值4354亿美元;

诺和诺德市值3515亿美元;

同期强生市值4235亿美元、辉瑞市值2049亿美元。

资本市场的信心来源于火爆的销售数据。

据最新2023Q1披露数据,

诺和诺德司美格鲁肽销售额42亿美元(2型糖尿病+减肥适应症),全年有望突破200亿美元(2022年销售额达109亿美元);

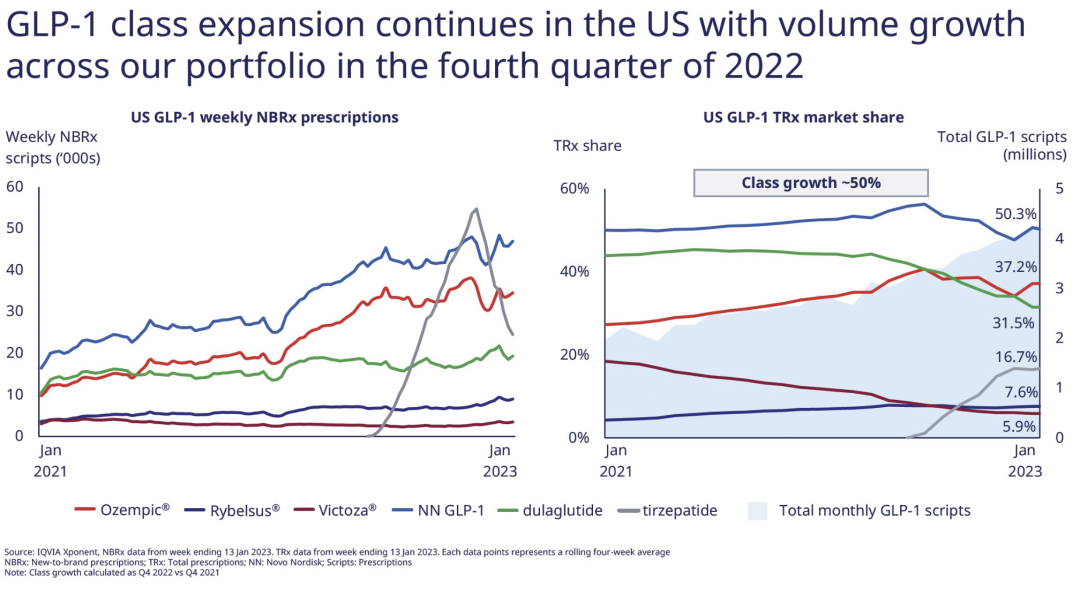

礼来替西帕肽销售额5.69亿美元(仅2型糖尿病适应症),上市放量速度远超司美格鲁肽。当然这是凭借头对头试验优于前者的成绩。

礼来替西帕肽(灰色线)商业化速度远超过一众已上市药物。图源:诺和诺德官网

替西帕肽的潜力堪用“爆炸”来形容,而且目前仅仅只有 2 型糖尿病单独适应症上市。行业盛传一个预测:替西帕肽峰值销售额或可达到520亿美元,成为有史以来最畅销的药物。

金钱的召唤,激活了GLP-1类药物的迭代速度。全球舞台上,在礼来与诺和诺德的身后,跟了一帮等着喝汤的“小弟”。

根据医药魔方NextPharma数据库,目前全球有超过150款GLP-1新药在研,药物机制仍处于迭代阶段。

此外,更新一代的产品正在研发的路上。礼来GLP-1R/GIPR/GCGR三重激动剂最新二期临床数据显示,经过48周的治疗,平均体重下降24%。不少人评价"这是以前从未见过的疗效”。甚至称"减肥手术已经过时了"。

小分子药也是该赛道的重要参与者,仿佛打开了GLP-1的平行世界。对于需要长期管理的慢病治疗,口服药物无疑具有难以匹敌的依从性优势,诺和诺德也为此开发了口服司美格鲁肽(Rybelsus)。

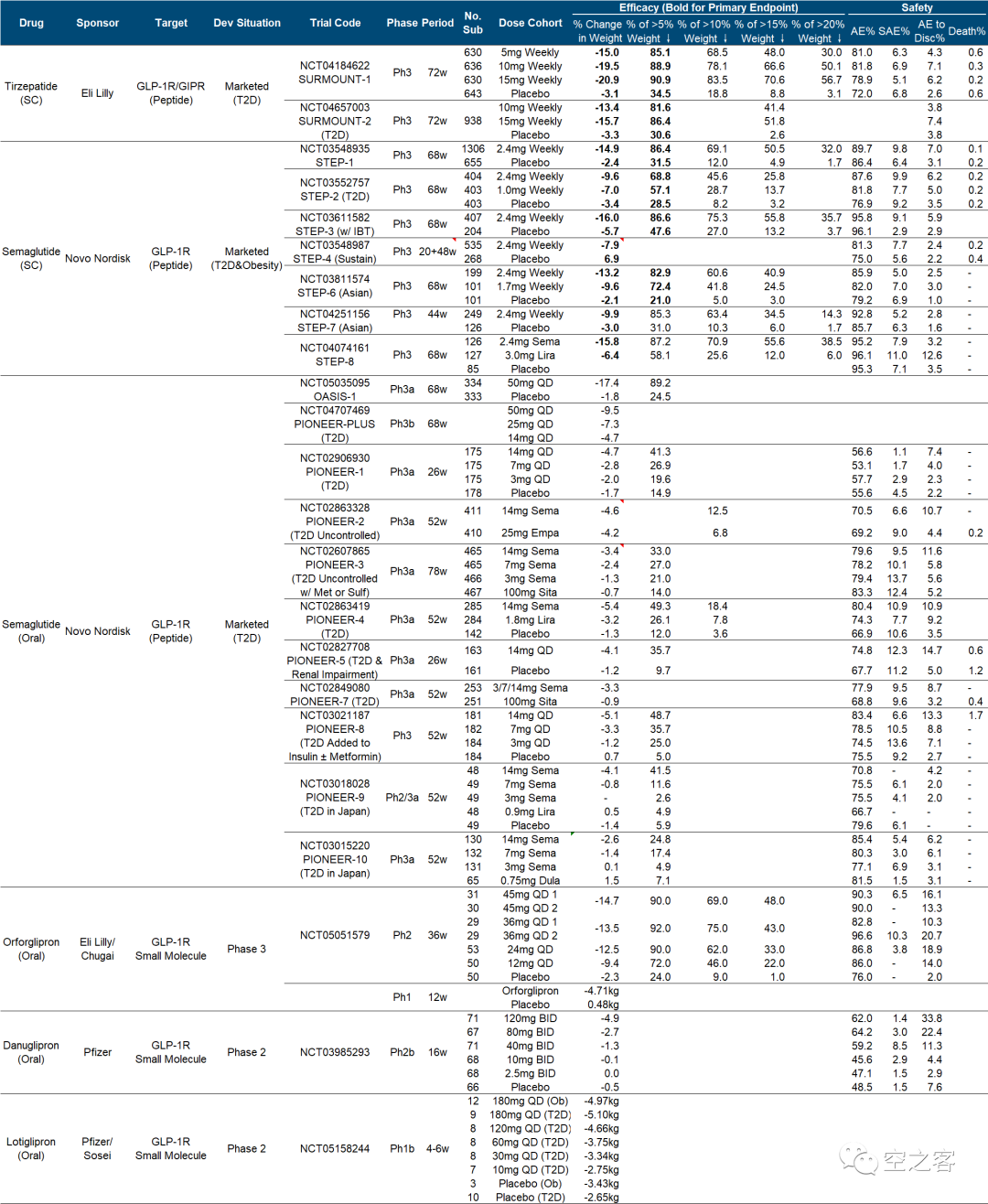

礼来紧跟口服赛道。6月,礼来公布了口服GLP-1受体激动剂Orforglipron用于治疗肥胖的最新II期数据。在最高剂量用药36周后,帮助肥胖者平均减重14.7%,这一效果可与司美格鲁肽注射剂68周治疗效果相媲美。

可见,参赛者正在从长效给药、更方便的剂型、更优的降糖效果、更高的安全性等多方面联合发力。

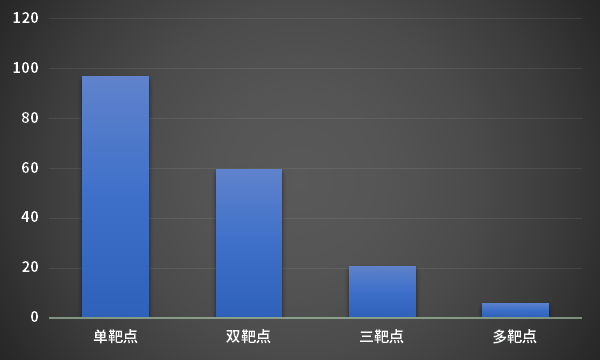

据药智数据统计,全球GLP-1靶点在研管线有184项,其中单靶点的药物有97项,双靶点的有60项,三靶点有21项,多靶点的有6项

辉瑞、AZ折戟,“黑框警告”挡不住销量

海外选手展示出的超强实力,卷高了门槛,如今如果疗效达不到15%,连GLP-1的基本门槛都不好意思进来。

看清了这一点之后,就可以理解近期阿斯利康、辉瑞的相继退出事件了。

6月26日,辉瑞宣布终止每日一次口服GLP-1R激动剂Lotiglipon的开发,但是会继续推进另一款每日两次口服GLP-1R激动剂Danuglipron的临床开发计划。

这一决定让原本在小分子GLP-1领域领先的辉瑞掉队,而且剩下的Danuglipron有效性并没有特别突出的表现,这在GLP-1卷到飞起的竞争环境中,前景并不乐观。

辉瑞并不是个例。

今年,阿斯利康已先后宣布放弃两款GLP-1药物的临床开发,原因无他,均是自认为卷不过他人。其中

GCGR/GLP-1R双重激动剂Cotadutide开发终止的原因是其降糖减重效果仅与老药利拉鲁肽相近,竞争力不强;

口服GLP-1R激动剂AZD0186开发终止的原因是“疗效和耐受性未能优于目前正在开发或已经上市的其他药物”。

接连两个制药巨头受挫的消息无疑给火热的GLP-1赛道浇了一盆冷水,且两者都是口服药,这给在做GLP-1单靶点的药企不小的压力。

除此之外,还有更大的风险亮起了红灯。

近日,在药物警戒风险评估委员会的建议下,欧洲药品管理局(EMA)发布了GLP-1类药物的安全信号——具有潜在的甲状腺癌风险。

比如司美格鲁肽,在临床前期实验中,就出现了导致啮齿动物甲状腺C细胞肿瘤发病率增加的情况,正因如此,FDA在该药品说明书上打上了“黑框警告”,以提示甲状腺癌风险。

但从司美格鲁肽如今的销量表现来看,“黑框警告”挡不住想瘦的心。至于甲状腺癌风险,也需要更多更直接的真实世界研究作为依据。

国内尚无GLP-1减肥药获批,落后者前景堪忧

回到国内来看,庞大的减肥市场下,国内尚无GLP-1减重适应症获批,一个巨大的蓝海市场还没有真正启动。

谁能抢先吃到最大的蛋糕?

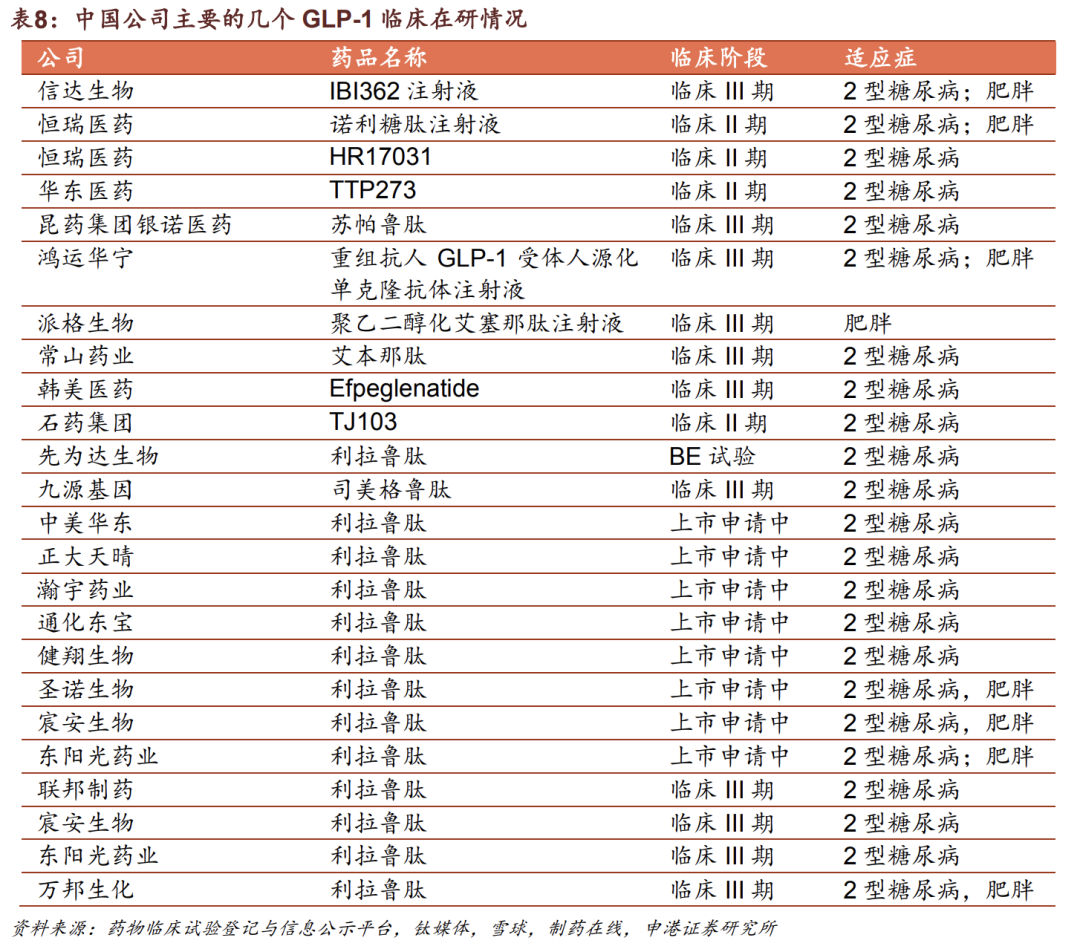

细看在研产品,据中信证券数据,截至今年4月初,国内处于临床阶段GLP-1类药物共有30款,但大部分都是单靶点。

其中,第一代GLP-1,利拉鲁肽国内专利已经过期,仿制门槛最低,正大天晴、翰宇医药、通化东宝等20家企业均已提交生物类似药的上市申请。

其中,华东医药全资子公司杭州中美华东进度领先,2型糖尿病患者控制血糖的上市许可申请获得批准;其减肥适应症的上市申请也于2022年7月获CDE受理。

第二代GLP-1,诺和诺德司美格鲁肽专利将于2026年3月到期,其减重适应症的上市申请已于6月3日获得国内受理,有望率先获批。

国内企业,杭州九源基因、丽珠集团、华东医药、珠海联邦制药等都处于临床阶段,静待专利过期。

第三代多靶点GLP-1,国内仅有信达生物从礼来引进的GLP-1R/GCGR双激动剂进入临床III期(信达预计最快今年末提交上市申请)。其他国内管线都处于临床早期,包括恒瑞、博瑞生物、东阳光药、豪森药业、鸿运华宁等。礼来三靶点激动剂LY3437943于近日在中国获批临床。

GLP-1RA小分子方面,国产布局药企近10家,包括硕迪生物、信立泰、齐鲁锐格等,其中华东医药进度最快,自2020年11月进入II期临床。6月28日,礼来小分子口服GLP-1受体激动剂Orforglipron在中国获批临床。

需要注意的是,减肥药兼具消费属性,拿证只是第一关,先发优势是塑造品牌认知的关键一环。

截至目前,国产GLP-1管线至少有20家还处于临床I期,面临的未来不可谓不残酷。

据诺和诺德公告,目前国内市场GLP-1受体激动剂处方渗透率低,仅为2%。众多企业前赴后继。

但PD-1的“黄粱一梦”就在眼前。

6月28日,誉衡药业发布公告称,公司拟将持有的子公司誉衡生物42.12%股权对外转让,转让价格仅为2.4亿元,算是彻底清仓式的出局,后者的核心资产就是一款PD-1,市场对于后来者向来残忍,及时止损出局是一个“壮士断腕”的无奈却又必然的选择。

速度在药物开发竞争中是至关重要的因素,特别是在兼具消费医疗属性的GLP-1赛道。对于希望接机翻身的Biotech来说,如何布局后续的商业化路径?对于不想错过热点的大药企来说,如何在激烈的竞争环境下平衡资源投入?

希望PD-1的现实不会照进GLP-1。

附:主要GLP-1药物临床数据对比

评论