文|面包财经

燕之屋再次向港交所提出上市申请。

在此之前,燕之屋已经多次提出申请拟在A股或港股上市,但终因各种原因搁浅。

最近两年燕之屋营收和利润保持一定增长。

但是,对照此前A股申请上市招股书和本次向港交所提交的聆讯资料集,一些重要数据存在较大差异。

港股市场以机构投资者为主,对于招股书信息尤其关键业务与财务数据高度重视。数据差异到底是何原因造成?

第四次申请上市,A股转战港股

燕之屋主营燕窝产品的研发、生产和销售,在内地市场具有一定知名度。

早在2011年,燕之屋就曾申请在港股上市,但因“毒血燕”事件爆发而失败。

2021年12月,燕之屋转战A股,提交申请,拟在上交所主板上市,但在2022年9月于上会前夕撤回上市申请。

2022年11月,燕之屋决定重启A股上市申请并向证监会厦门监管局提交辅导备案材料,截至2023年5月31日,燕之屋的审核状态为“辅导备案”。2023年6月12日,燕之屋再次向港交所提交上市申请书。

提交给港交所的聆讯资料显示,2022年,燕之屋实现收入17.3亿元,同比增加14.8%;净利润2.06亿元,同比增加19.4%。燕之屋营收及净利润均实现增长。

但是,在研读燕之屋A股上市申请资料和港股聆讯资料之后发现,一些重要的业务和财务数据存在较大差异。

营收数据差异可能来自会计准则不同

从营收/收入来看,燕之屋提交港交所的聆讯资料所披露的2021年收入为15.07亿元,A股招股书披露的2021年营收为14.99亿元,相差约0.08亿元。

A股招股书及提交港交所的聆讯资料披露的2021年燕之屋的毛利分别为7.3亿元、7.27亿元,相差约0.03亿元;净利润分别为1.718亿元、1.724亿元,相差约58.31万元。

港股招股书显示,“截至2020年、 2021年及2022年12月31日以及截至该等日期止年度的综合财务报表乃根据所有适用的国际财务报告准则编制,该等准则可能在重大方面与其他司法管辖区(包括 、美国)的公认会计准则存在差异。”

供应商数据对不上,原因不明

但需注意的是,燕之屋A股招股书及提交港交所的聆讯资料所披露的前五大供应商占比有所差异。

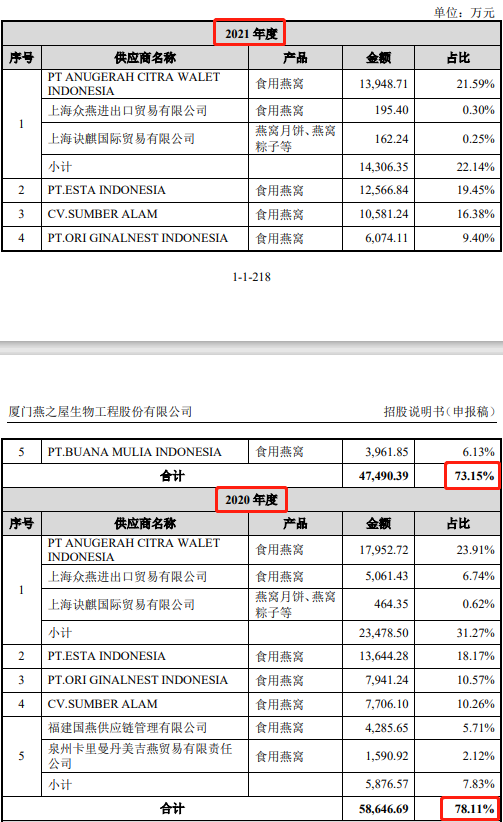

A股招股书显示,2020年和2021年,公司材料类前五大供应商采购金额占当期采购总额的比例分别为78.11%和73.15%。

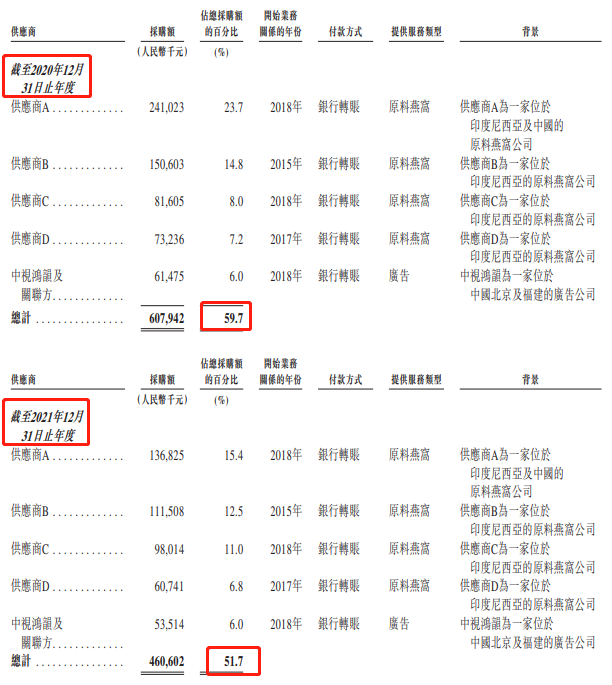

而提交港交所的聆讯资料显示,2020年和2021年,公司自五大供货商的采购量分别占公司总采购量的59.7%及51.7%,分别较A股招股书披露内容相差18.41个百分点和21.45个百分点,差异较大。

另外,港股招股书中,第五大供应商为一家广告公司,提供服务类型为“广告”,并非“原料燕窝”。

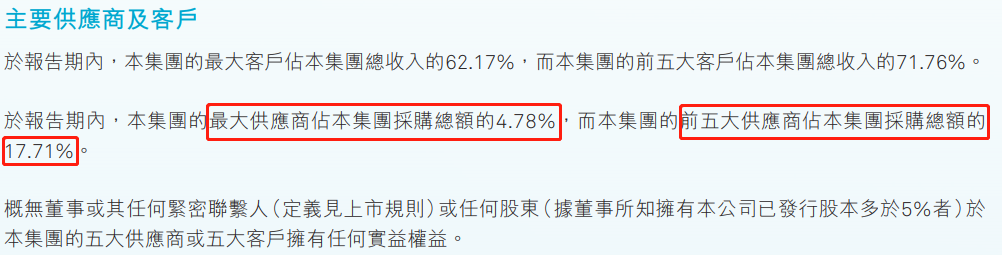

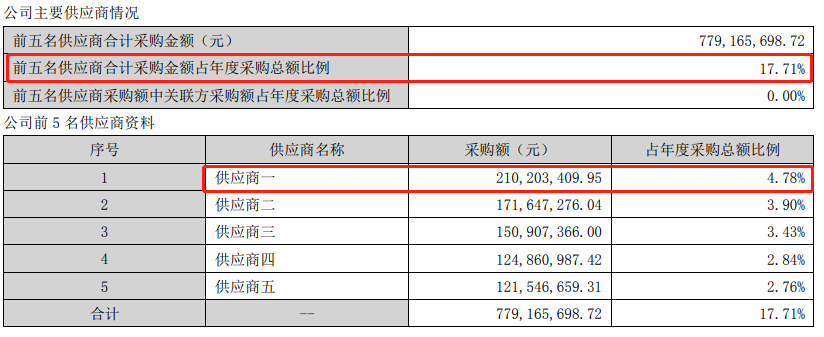

那么,会计准则的不同是否会导致供应商统计数据如此大的差异呢?从我们研究的其他公司来看,通常不会。

比如,凯莱英为A+H股上市的医药合同定制研发生产企业,该公司港股综合财务报表是根据国际财务报告准则及香港公司条例的披露规定编制。

比较该公司2021年A、H股年报发现,尽管该公司A、H股年报所披露的营收/收入有所差异,但两份年报披露的前五大供应商占比相同。

2022年度,在A、H股年报中披露的凯莱英前五大供应商合计采购金额占年度采购总额比例均为17.71%,且最大供应商占比均为4.78%。

单品销量数据对不上

燕之屋A股招股书及提交港交所的聆讯资料所披露的单品销量有所差异。

公司的纯燕窝产品主要包括碗燕、鲜炖燕窝、其他瓶装燕窝(主要包括冰糖燕窝)以及干燕窝。

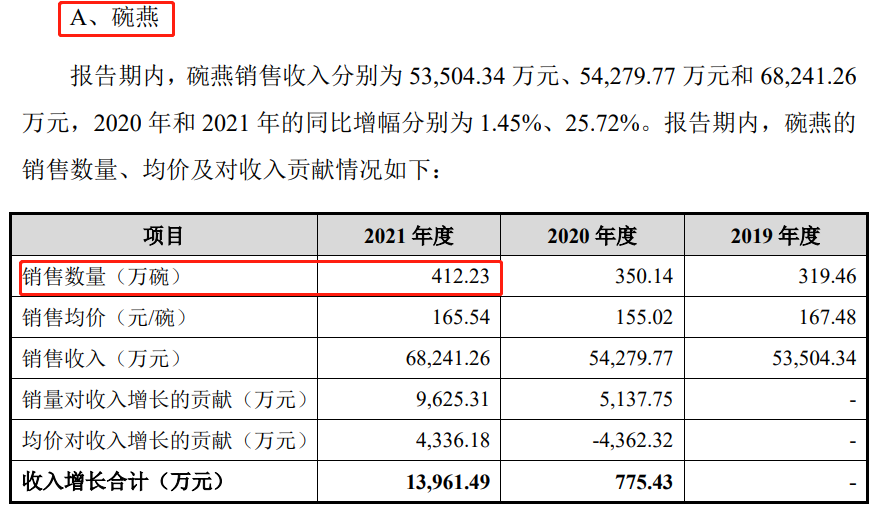

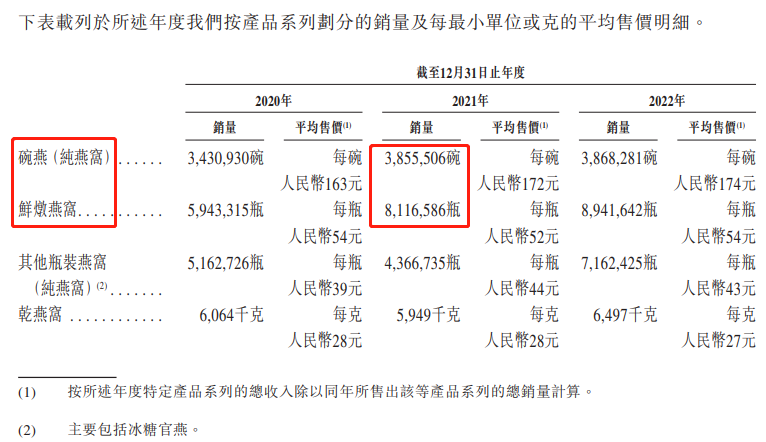

从按产品系列划分的销量来看,以2021年的碗燕、鲜炖燕窝的销量为例。

2021年,A股招股书披露的碗燕、鲜炖燕窝销量分别为412.23万碗、811.47万碗;而港股招股书披露的碗燕、鲜炖燕窝销量分别为385.55万碗、811.66万碗,销量分别相差约26.68万碗、0.19万碗。

无论是从A股还是从港股上市申请资料来看,燕之屋最近两年的业绩都相对较好,营收利润均保持增长。

但是与其他首次申请上市的公司相比,燕之屋由于历史上多次申请上市,公开披露的财务数据、业务数据更为丰富。对于机构主导的港股市场,投资者往往对招股资料中的关键数据更为敏感。如何打消市场对于数据差异的疑虑,恐怕是燕之屋及其主承销商等机构不得不面对的问题。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

评论