界面新闻记者|梁怡

又一家猪饲料厂商冲刺资本市场!

近日,安佑生物科技集团股份有限公司(以下简称:安佑生物)提交深交所主板上市申请,公司产品主要涵盖猪、禽、水产和反刍饲料,其中以猪饲料为主,下游客户包括通威股份、正邦科技、新希望、德康农牧等。

据招股书介绍,2022年,安佑生物在猪饲料产量排名行业第11位,占全国猪饲料总产量的比重为1.74%。这背后,是公司281.36万吨的产量,百亿元的收入。可见,行业仍然较为分散。

这并非安佑生物第一次冲击上市。早在2016年3月公司便提交了沪市主板上市申请。此次改道深市主板,安佑生物的老问题——产能利用率不足仍然待解,同时出现毛利率持续下滑,低至不足10%的新问题。

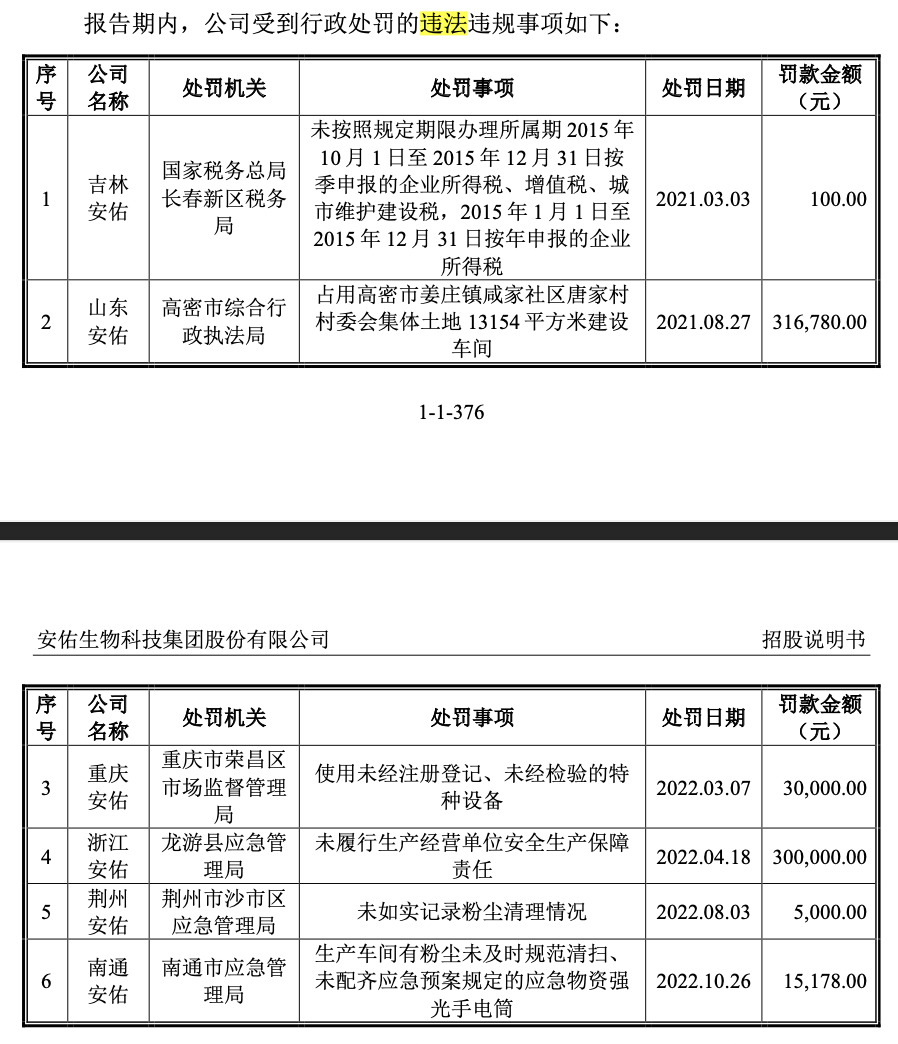

另外,无论过去还是现在,安佑生物都受到多起行政处罚。

毛利率下滑至8.32%

本次申报,安佑生物的收入大幅提升,已达到百亿水平。

前次申报显示,2014-2016年以及2017年上半年,公司的营业收入分别为40.96亿元、38.82亿元、46.05亿元和25.41亿元,同期净利润分别为1.93亿元、1.52亿元、2.98亿元和0.9亿元。

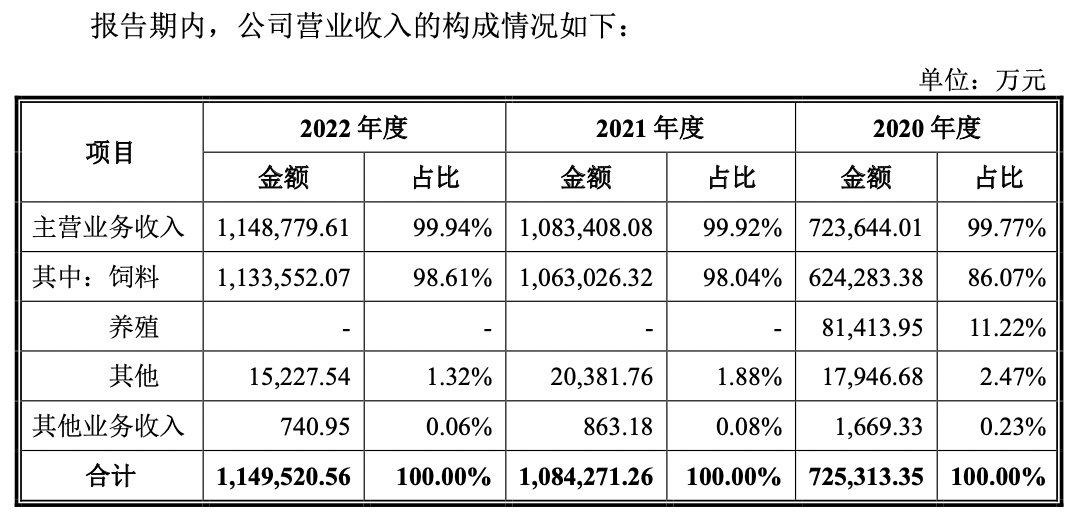

本次报告期内(2020年-2022年),公司的营业收入分别为72.53亿元、108.43亿元,114.95亿元,净利润分别为5.32亿元、3.87亿元、2.74亿元,其中2020年收入包括养殖业务收入8.14亿元,净利润中包含养殖业务当年1-11月的经营净利润及公司出售养殖业务的资产转让收益,剔除养殖业务因素影响后模拟计算可比净利润为2.54亿元。

值得注意的是,安佑生物陷入增收不增利的困局,近三年主营业务毛利率连续下滑,2022年已经低至8.55%。

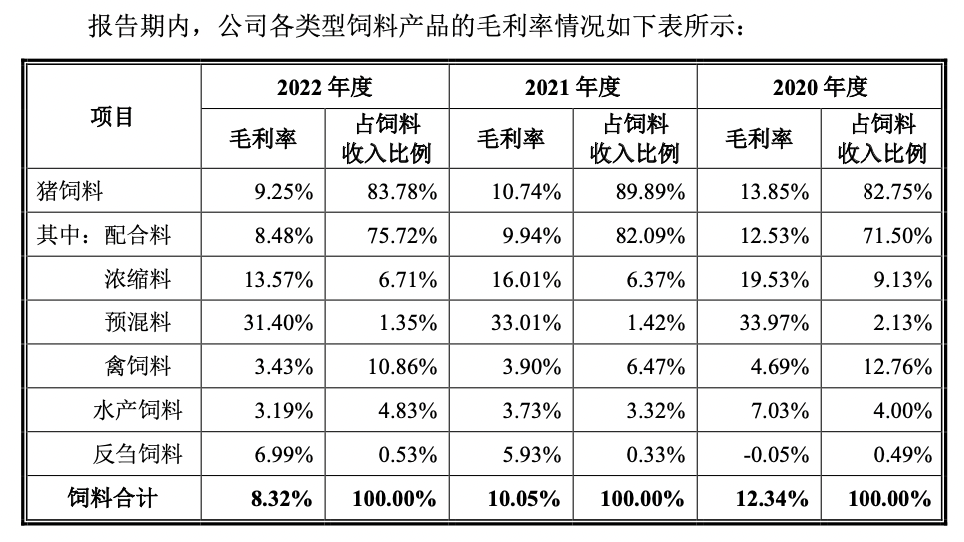

具体到饲料业务,报告期内,公司饲料综合毛利率分别为12.34%、10.05%和8.32%,其中猪饲料业务毛利率分别为13.85%、10.74%、9.25%。而2014-2016年以及2017年上半年饲料业务毛利率分别为17.42%、19.27%、19.91%和18.30%。

一位生猪养殖行业的人士向界面新闻介绍到,中游饲料加工行业的毛利率主要受到两方面影响,一个原因是上游原材料价格波动,另一个便是下游养殖行业景气度及存栏量的影响,相较而言,饲料加工企业的价格调整更易受下游养殖行业影响,存在一定滞后性。

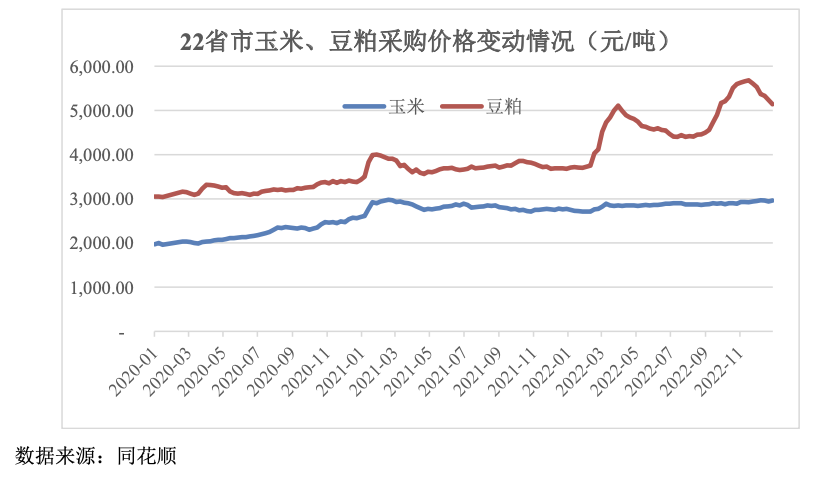

猪饲料产品的主要原材料包括玉米、豆粕、小麦、米糠、面粉等,其中以玉米、豆粕大宗原材料为主。2020年7月,禁抗令全面落实推动玉米、豆粕等大宗饲料原料价格不断上涨。

成本端显示,报告期内安佑生物的单位成本分别为3025.37元/吨、3304.72元/吨、3610.5元/吨,对应猪饲料单位售价分别为3511.71元/吨、3702.21元/吨、3978.74元/吨,但产品成本的上涨向下游产品价格传导幅度有限,从而导致了猪饲料产品毛利率整体下滑。

同样,产品结构变动也造成了猪饲料毛利率下滑,进一步由下游生猪养殖行业“猪周期”以及猪肉价格变动决定。近十年来,我国猪肉价格经历了多轮价格周期,生猪价格的波动会影响生猪存栏量,而生猪存栏量的变化会影响饲料生产消费量,从而一定程度上影响饲料的价格。

据悉,2021年生猪价格经历高台跳水,从年初生猪每公斤超过36元的高点,暴跌至每公斤仅10元多的低点,全行业面临大面积亏损。2022年上半年,猪价持续低迷导致生猪养殖企业持续亏损。因此过去两年下游生猪养殖行业的低迷行情也传导至上游类似安佑生物这类猪饲料生产商。

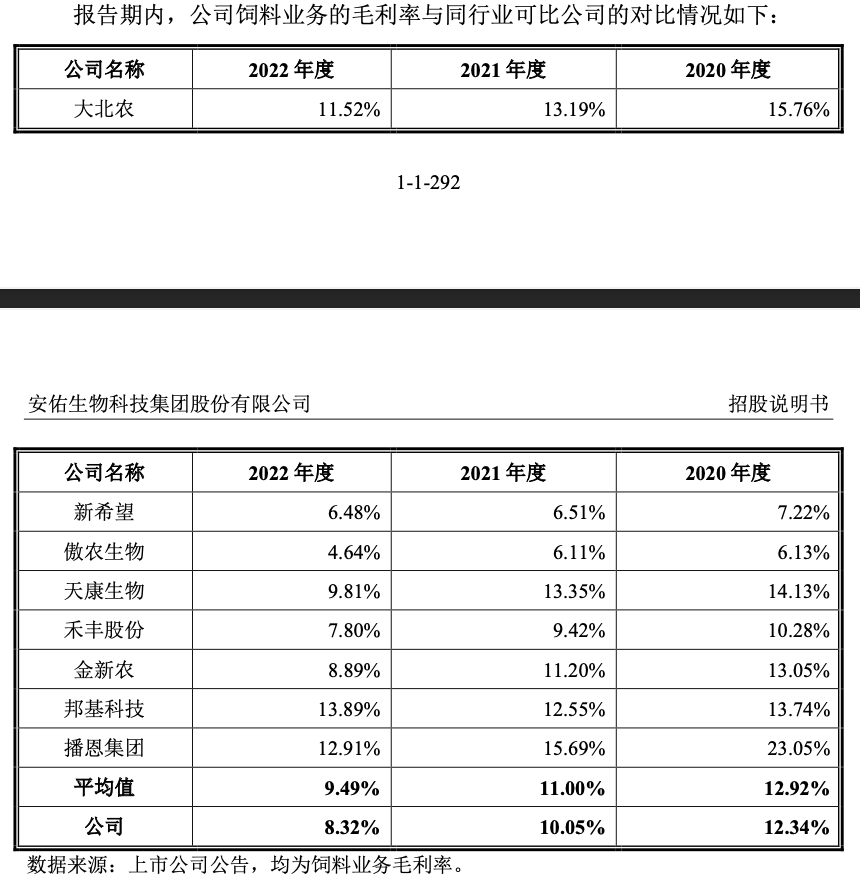

从行业来看,报告内公司饲料业务毛利率与同行业可比公司变动趋势基本一致,但更应该思考的是,从时间纵向历程,安佑生物应该如何提振毛利率。

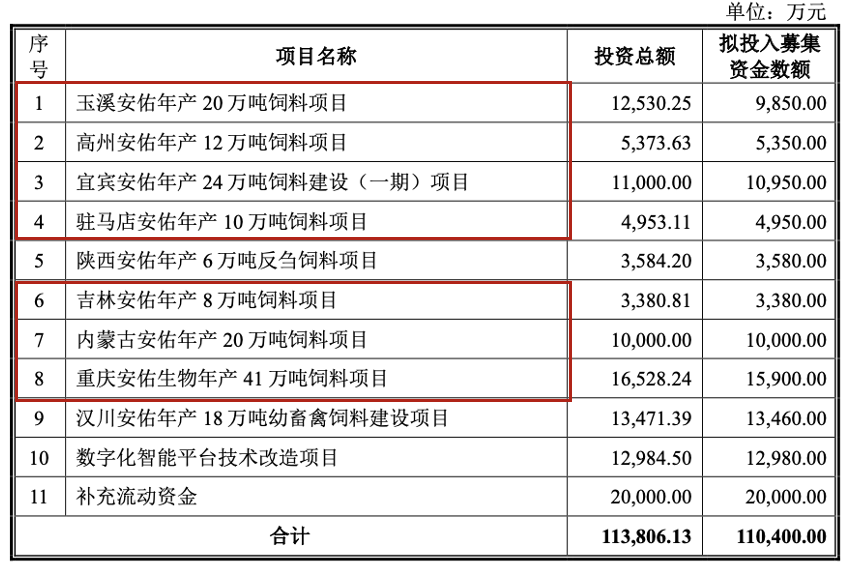

仍要盲目扩产?

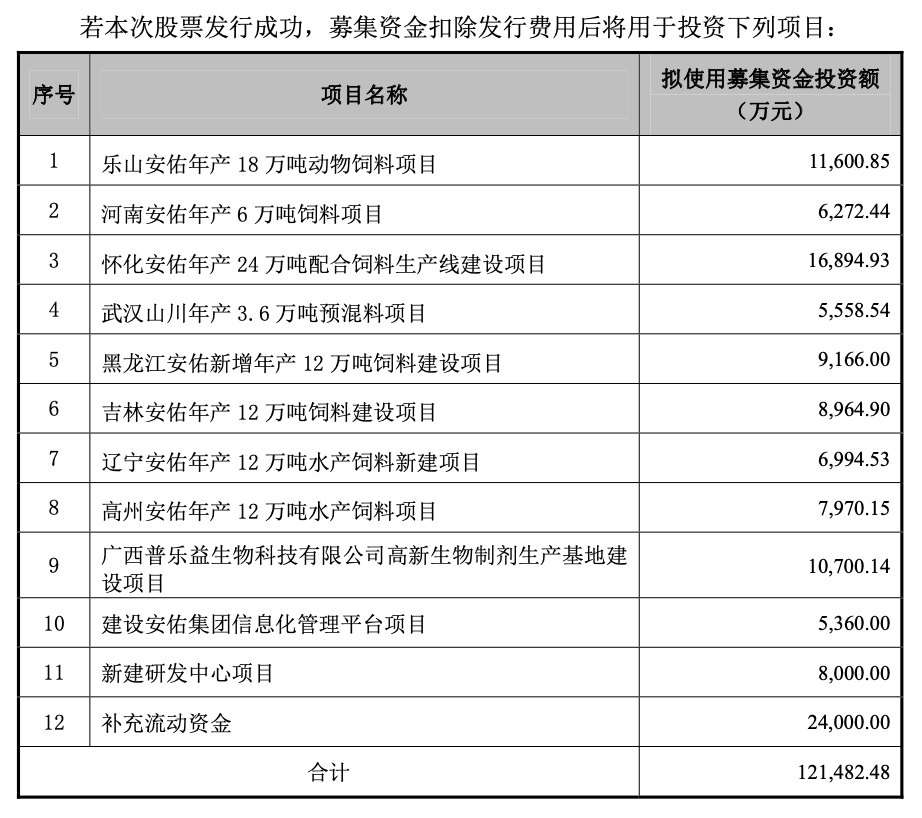

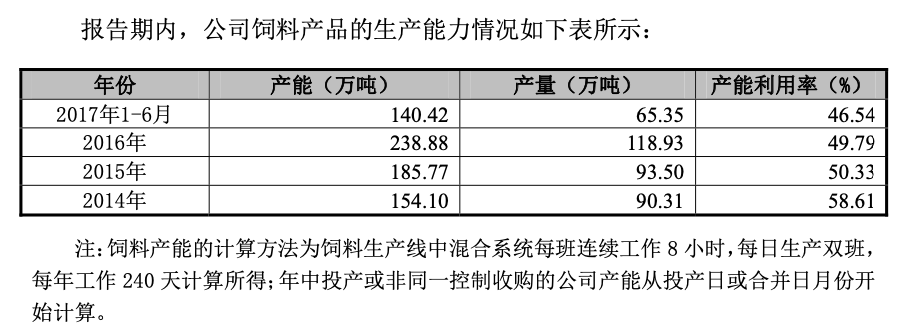

前次申报时,安佑生物拟募集资金12.15亿元,其中资金重点流向饲料扩产等多个项目,但大扩产背后,前次申报报告期内公司的产能利用率严重不足,其中最高仅为2014年的58.61%,产销率方面,同期(猪)预混料的产销率同样低迷,分别为61.81%、55.43%、54.42%、53.69%,(猪)配合料的的产销率连年下滑,分别103.97%、96.56%、87.62%、77.63%。

界面新闻记者注意到,上述产能利用率、产销率不足也引起了证监会的关注,根据当时申报时的反馈意见显示,证监会要求公司,“说明报告期内公司饲料产品产能利用率、(猪)预混料产销率一直不高且逐年下降的原因,是否存在影响饲料产品生产销售的不利因素;请结合公司饲料产品产能利用率不高的现状,进一步分析说明本次募投项目拟扩大饲料产能的必要性及合理性,本次募投项目是否具备相应的资产、人员、销售渠道等,是否与公司主营业务及业务规模相匹配,公司是否对募投项目的市场前景进行充分且合理的分析论证。”

然而,上述老毛病并未得到合理解决。本次IPO,安佑生物拟募集资金11.04亿元,其中资金流向仍是聚焦于饲料扩产等多个项目,不变的是,公司的产能利用率水平仍然不高。

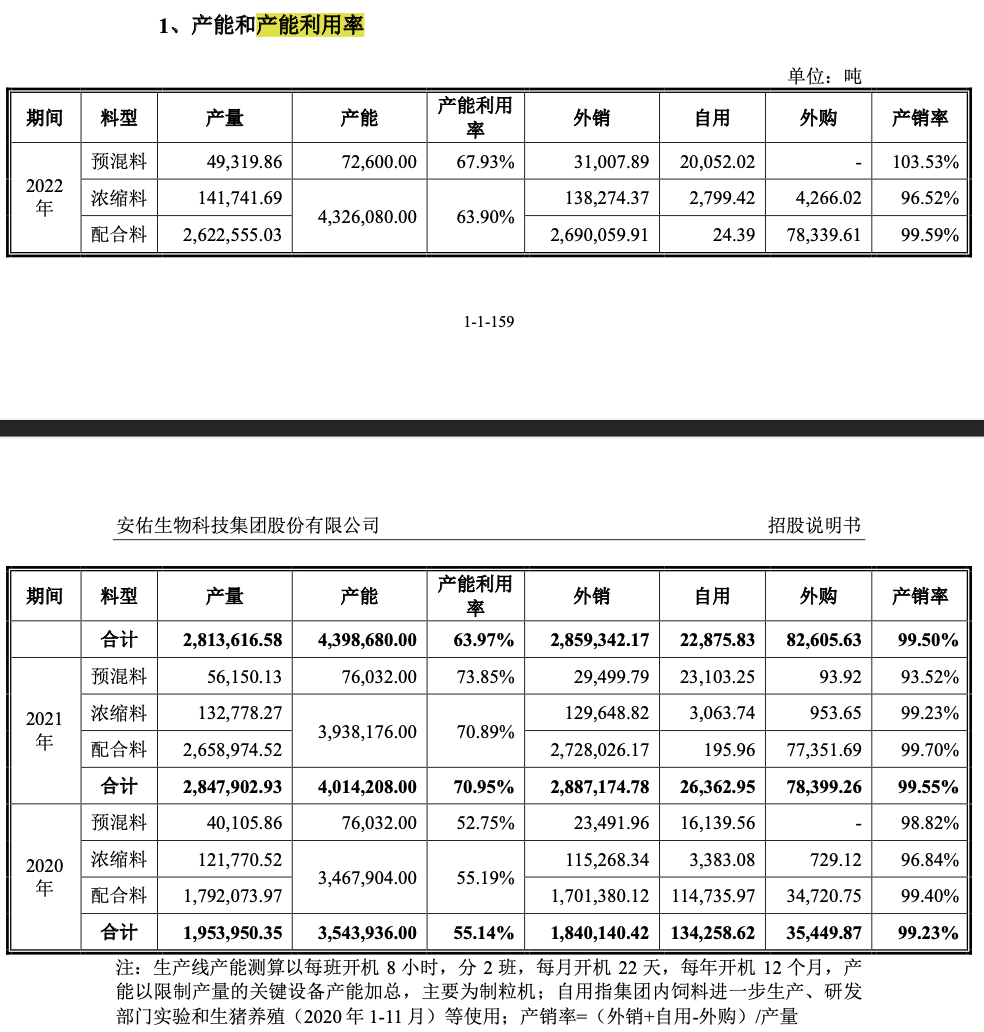

招股书并未细分扩产项目是否属于猪饲料,因此假设饲料项目均为猪饲料(上图红色标注),合计新增135万吨,报告期内,安佑生物的饲料业务总体产能利用率分别为55.14%、70.95%、63.97%,仍然未达到饱和状态,截至2022年末,公司猪饲料产能共439.87万吨,新增扩产约30%是否属于盲目扩张?是否合理?

另外,界面新闻记者注意到,报告期内安佑生物分别现金分红3.1亿元、4.7亿元、1.53亿元,合计9.33亿元,占公司同期净利润之和11.93亿元的78.2%。

大手笔分红之后,安佑生物计划募资补流2亿元。截至2022年末,安佑生物的货币资金为6.52亿元,而短期借款为9.24亿元,一年内到期的长期借款为0.43亿元,长期借款为3.78亿元。

受到多项行政处罚

除去生产经营上的问题,安佑生物还存在内部控制缺陷、违法违规等现象。

内部控制方面,报告期内安佑生物利用个人账户对外收付款项、现金交易、第三方回款等缺陷。

报告期内,公司还受到5项行政处罚,其中罚款金额最高的是30万元,因未履行生产经营单位安全生产保障责任。

界面新闻记者注意到,安佑生物受到的行政处罚并不仅在于此,前次申报时,公司以及子公司受到的行政处罚同样“缠身”。截至2022年底,安佑生物共有纳入合并报表范围的控股子公司57家。

其一为2起质量监督主管机关给予的行政处罚,其中一起是2016年5月,因生产销售的饲料净含量的计量偏差不符合国家标准,高州安佑被给予22000元罚款的行政处罚。

其二是3起安全生产相关的行政处罚,其中一起是2016年7月,因公司落实安全生产主体责任不到位,对员工安全生产教育和培训不到位,现场管理不到位,导致员工发生高空坠落事故,山东安佑被给予200000元罚款的行政处罚;另一起是2017年7月,因5号产房触电事故,造成1人死亡,辽宁和佑被给予200000元罚款的行政处罚。

其三还包括5起环保方面的行政处罚。其中一起是2016年1月,因雅安安佑(雅安名山猪场)于2015年12月9日对粪便干湿分离处的粪便未及时妥善进行处理,造成粪液四处溢流,粪液经厂区围墙外溢进入名山河,被处以4.9万元人民币罚款。

此外,界面新闻还在前次申报招股书中发现,安佑生物的子公司曾开展P2P业务。

诸财金融于2015年6月由上海森昶(原名上海昶安)出资设立,安佑生物间接控股100%。自成立至2017年6月30日,诸财金融共成功发行309只产品,借款人通过该平台累计借款1.14亿元,累计实现业务收入60.56万元。

但值得注意的是,截至2017年6月30日,诸财金融尚未完成地方金融监管部门备案登记,尚未取得互联网信息服务增值电信业务经营许可证。

安佑生物最终选择剥离该业务,当年9月14日,上海森昶将其持有的诸财金融100%的股权转让给上海速锦供应链管理有限公司,转让价格为人民币250万元。

评论