界面新闻记者 |

去年一度被产能“卡脖子”而无法吃下全部订单的丰元股份(002805.SZ),如今意欲通过定增方式扩充锂电池正极材料产能。

不过今非昔比的是,随着新能源电池行业竞争日益加剧,加之原材料价格波动较大,致使丰元股份上半年产品毛利率大降,进而导致业绩“变脸”。而即便存在产能过剩、原材料价格变动、业绩下滑、存货跌价等诸多风险,但依然没有阻止丰元股份扩张的步伐。

7月14日晚间,丰元股份发布公告称,拟向不超35名特定对象发行不超8401.87万股公司股份,定增募资不超20亿元,募集资金将用于年产10万吨锂电池磷酸铁锂正极材料生产线项目、年产5万吨锂离子电池高能正极材料项目、补充流动资金。

丰元股份表示,此次定增扩产是“为把握行业发展机会,避免未来因产能不足制约公司业务的发展”,“满足日益增长的下游客户需求,提升市场份额”,总产能的大幅提升将有利于形成产品规模效应。

公开资料显示,丰元股份成立于2000年,总部位于山东枣庄。值得一提的是,丰元股份成立20多年来,原本一直以草酸业务为主,直到上市之后的2017年才正式转型涉足锂电池正极材料领域。

赶上近年来新能源赛道的红利,丰元股份的主营业务逐渐向锂电池正极材料倾斜。2022年,锂电池正极材料业务收入已占其总营业收入的86.20%,主营业务模式已形成锂电池正极材料业务为主,草酸业务为辅。

凭借在磷酸铁锂正极材料行业扩产较早,规模化程度较高的优势,丰元股份在年报中表示,公司已与比亚迪(002594.SZ)、鹏辉能源(300438.SZ)等下游公司实现稳定合作关系,并进入宁德时代(300750.SZ)、厦门海辰等公司的供应商体系。同时也在积极开拓其他国内外下游头部企业如LG、亿纬锂能(300014.SZ)、蜂巢、力神、瑞浦、比克等,进入技术沟通、样品小试、中试及小批量订单等阶段。

源源不断的订单一度让丰元股份“吃不消”。

2021年11月25日,丰元股份全资子公司山东丰元锂能科技有限公司曾与鹏辉能源签订合作协议,约定鹏辉能源2021年12月至2022年12月向丰元锂能采购磷酸铁锂及镍钴锰酸锂(镍5系、高镍8系)产品,总合同金额约8亿元人民币。

然而受制于产能不足,截至2022年年报发布时,上述协议实际履行的金额仅为1.58亿元,报告期内履行金额1.43亿元,相当于不到协议总金额的20%。

丰元股份坦言,由于新能源锂电池行业的快速发展,锂电池正极材料磷酸铁锂市场需求旺盛,公司产品满产满销。受不可抗力因素影响,公司各生产基地新产线建设进度缓于原规划时间,产能未能按计划释放。因此在现有产能规模条件下,实际履行金额未达到双方约定金额。

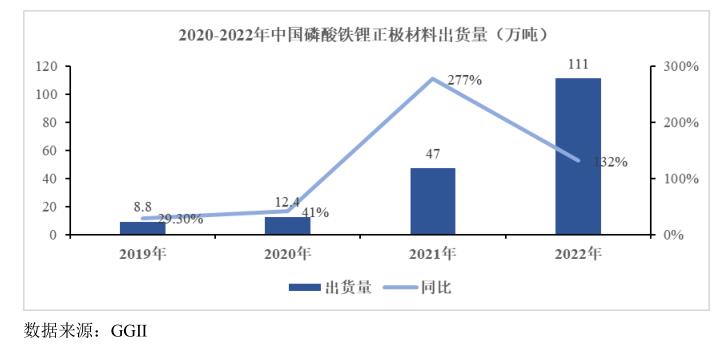

从行业来看,据GGII数据显示,我国锂电池正极材料的出货量由2017年的20.8万吨增长至2022年的190万吨,年均复合增长率55.65%,同比增长68%。其中,2022年磷酸铁锂正极材料出货量达111万吨,同比增长132%。

在此背景下,基于“消化不了”的订单以及对新能源行业的持续看好,丰元股份决定扩充产能。

从丰元股份此次定增的两大项目来看,年产10万吨锂电池磷酸铁锂正极材料生产线项目将通过丰元(云南)锂能实施,总投资额为18.6亿元,项目建设期为12个月,实施地点位于云南玉溪。该项目主要为磷酸铁锂正极材料项目,项目达产后可形成年产 10万吨磷酸铁锂的产能。目前,该项目能评手续尚在办理中。

年产5万吨锂离子电池高能正极材料项目总投资额10亿元,项目建设期为12个月,实施地点位于枣庄市台儿庄区。该项目主要为锂离子电池高能正极材料项目,项目达产后可形成年产5万吨锂离子电池高能正极材料的产能。目前项目备案、环评、能评手续尚在办理中。

上述两大项目均拟使用募集资金8亿元,此外还有4亿元用于补充流动资金。

界面新闻注意到,为了押注布局,满足扩张的资金需求,丰元股份的担保额度也大幅增加。

公告显示,2023年度丰元股份及下属公司拟为公司合并报表范围内下属公司提供总计高达不超过101亿元的担保额度,担保预计总额度占公司最近一期经审计净资产的409.41%。

截至6月30日,丰元股份及控股子公司对外担保总余额为20.40亿元,均为公司及控股子公司对合并报表范围内下属公司的担保,占公司最近一期经审计净资产的比例为82.69%。

然而需关注的是,近年来随着新能源汽车和储能行业快速发展,且磷酸铁锂在锂电池正极材料中应用占比逐步提升,吸引了众多厂商进入,导致竞争日益激烈,毛利率进一步下降,“躺着赚钱”的日子已不复存在。这一点从丰元股份同日披露的半年报预告就可见一斑。

7月14日晚间,丰元股份发布的2023年半年度业绩预告显示,公司上半年归母净利润预计亏损0.93亿-1.23亿元,同比由盈转亏。

对于业绩“变脸”,丰元股份表示,报告期内公司正极材料销量虽然同比上升但不及预期。“公司正极材料新增产能多处于试生产和爬坡期,规模效应未得到充分体现,加上上游原材料价格波动较大,导致公司产品毛利率大幅下降。费用方面,公司新建投入导致各项费用支出较上年同期大幅增加”。

在定增预案中,丰元股份提示风险称,随着行业技术门槛不断提高,各种补贴类逐步退坡,下游电池厂商行业集中度逐步提升,正极材料企业开始出现分化,公司未来业务发展将面临一定的市场竞争加剧的风险。

“如果公司不能维持现有客户,并且在产品性能、技术、品牌等方面保持竞争优势,未来日益激烈的市场竞争将可能对公司的市场占有率、盈利能力等造成影响。若未来几年行业规划产能全部落地投产,则行业可能面临产能结构性过剩的情况。”丰元股份表示。

另外值得一提的是,由于近年来业务规模快速增长,导致丰元股份的存货规模激增,存在计提跌价风险。

财报显示,2020年末、2021年末、2022年末和2023年一季度末,丰元股份存货账面价值分别为1.46亿元、1.63亿元、6.50亿元和5.03亿元,占总资产的比例分别为13.17%、8.98%、13.10%和9.13%,主要包括原材料、在产品、库存商品、和委托加工物资等。

其中,今年一季度丰元股份营收8.64亿元,净利亏损1.33亿元,主要系计提存货跌价1.61亿元所致。

丰元股份提示风险称,公司存货规模增长会占用一定的流动资金,若不能有效进行存货管理,将可能导致公司运营效率降低。如果未来原材料、库存商品价格继续大幅下降或者供需发生不利变化,公司将进一步面临存货减值的风险,进而对公司经营业绩产生不利影响。

此外,丰元股份目前下游客户集中,去年对第一大客户比亚迪的销售收入占比超过60%。丰元股份表示,一旦未来主要客户因公司战略或产品结构调整,导致其对公司需求降低,将可能对公司业绩造成较大影响。

评论