文 | 知产力 Moker 革鼎

编辑 | 墨客

NPE(Non-Practicing Entities,非生产专利实体),一直是科技行业的有力组成部分。它们作为“科技润滑剂”,沟通产学研,对技术的扩散具有不可估量的作用。

从纯理论性的角度看,NPE从事的专利运营这门生意,前景无限:

技术是产业发展的核心推动力,“国际套利”的市场永远存在。

可通过拓展专利资产组合的形式,完美穿越技术周期。

理论上边际成本为0,授权给1家或100家公司无需新增生产成本。

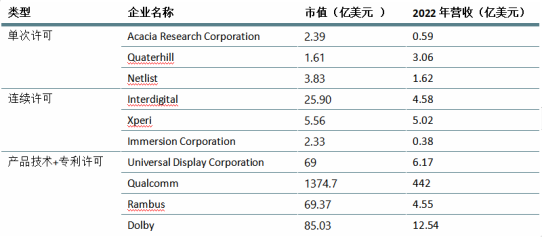

但知产力复盘六家已上市NPE(Acacia Research,Quaterhill,Netlist,Interdigital,Xperi和Immersion),以及四家有实际产品并兼具专利授权的公司(University Display,Qualcomm,Rambus和Dolby)之后,发现实际情况不如理想那般丰满,NPE整体生存状况并不那么好:

已上市的NPE公司,营收大多在5亿美金以下,利润也没有想象中那么丰厚,甚至2022年营收最高的Xperi(NYSE:XPER)还处于亏损状态,虽然它的毛利率高达75.5%。很多有不短运营周期的NPE,并没有好的业绩回报,这是资本市场不看好的原因,也直接导致NPE出一只独角兽(10亿美金市值)都很难,仅就InterDigtial(NASDAQ:Interdigital)这颗独苗。

图:相关公司市值及营收对比,来源:知产力

本文将以InterDigtial为样本,剖析NPE这个群体没有做大的原因。

Part1:Interdigital是谁

知识产权业内人士,对Interdigital恐怕都不陌生,这家1972年创立的公司,纵横江湖已有半个世纪,它全程见证参与全球移动通信从1G走向5G。

目前,Interdigital是全球最大的纯研发和许可公司之一,专注于无线、视觉和其它相关技术,拥有包含2万8千余件专利的资产组合,它靠专利运营(授权、销售等)实现技术研发的货币化,应用场景包括手机、平板、基站、网联汽车等,其中八成以上的经常性收入来自手机。

如下图,1995年至今Interdigital共经历3个较快的营收增长财年,这3个年份有个关联点——搞定超级KA(KeyAccount,关键客户)。

具体而言:

2006年,Interdigital营收4.8亿美元,同比增长195%。其中,诺基亚贡献了2.53亿美元,占总营收的53%。

2012年,Interdigital营收6.6亿美元,同比增长120%。当年其将1700件专利卖给英特尔获得3.8亿美元(每件专利的价值22万美元),占总营收的57%。

2016年,Interdigital营收6.7亿美元,同比增长51%。一是苹果贡献1.4亿美元,二是华为贡献1.5亿美元,这两项加起来占总营收的43%。

当然,大客户动辄十亿、几十亿人民币的费用,并不是那么容易收的。过去十多年,Interdigital和智能手机行业,上演了一出另类的天雷勾地火——它曾与苹果、三星、联想、华为、中兴、小米、Oppo、OnePlus和realme等公司对簿公堂。

Interdigital与实施人的战争,往往能获得胜利,但它的财务数据、尤其是营收并不美好,尤其是2012年至今——营收的平均数为4.26亿美元,中位数为4.21亿美元,整体上属于一个“箱体震荡”的态势,很难突破2012年和2016年的高地。

营收难以突破,难以做大,这不只是Interdigital的问题,也是NPE行业共性的问题,什么原因造成的呢?

Part2:5G四十年

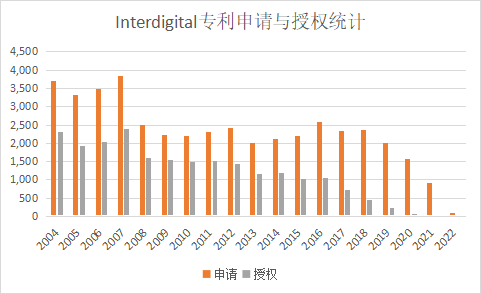

Interdigital一直是移动通信领域的先驱,大概为技术标准作出了约30,000项贡献。从这个信息看,它似乎一直站在移动通信潮流的前沿。不过分析其历年专利申请与授权,可能会得出不同的结论。

2004-2007年,专利平均申请在3500件左右,专利平均授权在2000件左右;

2008-2012年,专利平均申请在2400件左右,专利平均授权在1500件左右;

2013年至今,专利平均申请在2000件左右,专利平均授权从1500一直下滑到两三百件左右。

近些年,Interdigital获授权专利的绝对值和相对值都大幅下降,我认为核心的原因是技术变化的烈度,超出公司想象,以及预算。

熟悉移动通信技术变迁的朋友,可能会知道我们划分的三个阶段,分别代表3G时代,3G和4G过渡期(2009年威瑞森提前4G标准确立三年建设LTE网络),以及4G和5G时代。

1981年的1G到今天的5G,移动通信技术标准大概每十年迭代一次。每一次迭代都意味着技术复杂度上升,唯有高强度的研发投入,才能保证不被甩下车——2G终结摩托罗拉,3G干掉了诺基亚手机业务(全球市占率曾高达40%),4G/5G彻底砸掉朗讯及其怀里祖传的金字招牌——贝尔实验室。

回头看看2012-2021年的十年时间,Interdigital研发费用从0.68亿美元增加到0.89亿美元,CAGR(年复合增长率)仅3%。

新技术层出不穷,技术资金门槛越来越高,规模普遍不大的NPE很难玩得起研发游戏,要么逐渐凋零,要么像Interdigital放手一搏,它把2022年的研发费用提到1.85亿美元,yoy+108%;2023Q1的研发费用,也赶上2021年两个季度的投入水平。

Interdigital作为一家运营了半个世纪的公司,仍有勇气大幅提高研发放手一搏,固然值得敬佩,但摆在它面前的,摆在众多NPE面前的,还不仅仅是单纯的技术问题。

Part3:专利运营的飞轮效应

我们一直强调,任何类型的公司都要尽量将技术和商业模式统一起来,这两项都要有过人之处才能跑得更快。知产力之前的文章里,就介绍过“单腿”的凯莱英、力量钻石等公司,在发展中遇到的问题。

NPE问题最大的地方可能不是技术,而是其商业模式的特性决定的。

科技行业向来是马太效应——《新约·马太福音》,凡有的,还要加倍给他,叫他多余;没有的,连他所有的也要夺过来——最大的舞台。而站在舞台中央的,是既能做专利运营,又有实际产品的公司。

道理其实很简单,光有技术没有产品会造成几个问题:

1)无法利润最大化,当技术路线发生改变或技术向前推进的越深入就越无力。反观兼具产品和专利运营的公司,它们有更充足的资金循环投入技术研发和新产品布局。

2)无法“挟天子以令诸侯”,让实施人“心甘情愿”的交更多许可费,带来更多的成本。所谓天子其实是指具体行业中的战略性产品,比如高通的手机芯片+专利许可这个业务组合,绝大多数手机公司是无法拒绝的。反之,诺基亚就差点意思了,中国的手机厂商要反抗。而典型的NPE们更是不打官司就感觉很难收许可费。

3)无法建立更直观的行业感知,因为你没有产品,无法实时洞察到客户和终端情绪的变化,当技术标准发生变化时,研发活动在时机上容易落后,Interdigital专利授权量的逐年下降,一定程度上也反映了这个问题。

科技行业的公司,想要做大营收规模,构建推动业务发展的“飞轮效应”必不可少,以上几个问题——利润最大化、产品和专利运营的协同、对行业下游的实时感知——就是推送飞轮转动的核心因素,NEP一个都不具备,所以你能看到NPE的规模大都是几千万、几亿美元,而跑得更快的杜比、诺基亚、爱立信、高通等公司,专利授权规模能达到十几亿甚至几十亿美元。

关于飞轮效应的逻辑,对NPE来说有点无解,或许引入更多的技术领军人物能解决这个问题,但这需要多大的成本呢?

Part4:天平倾向于实施人

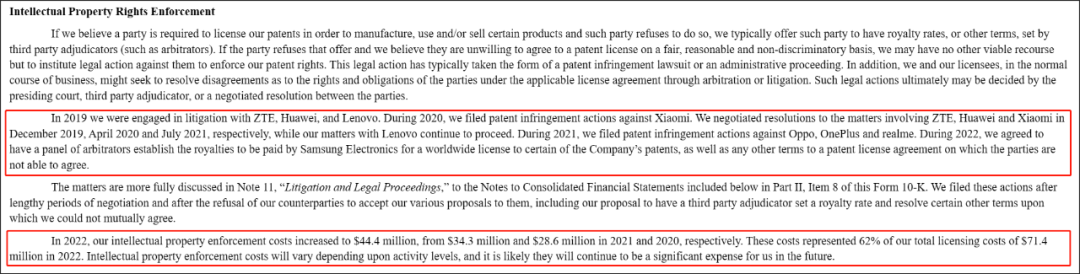

近年来,因为SEP“掺水”、定价不透明、FRAND变成“看碟下菜”等问题的存在,一些专利纠纷的结果,以及法规的变化,更偏向实施人等。

以Interdigital VS联想的案子为例。

2023年6月28日,英国高等法院就Interdigital与联想专利纠纷案作出裁决,联想需支付的FRAND许可证总付款额为1.849亿美元,这让Interdigital大失所望:

具体而言,法院判决其全球手机版权费率应为0.175美元,只比联想主张的费率(0.16美元)高9.4%,比Interdigital主张的费率(0.498美元)却少了64%。这项裁决的先例,可能成为众多实施人的谈判依据,对Interdigital造成影响。

Interdigital在年报中,也提到中、美、欧等国家,对SEP专利监管政策的变化,将影响到该公司的营收能力。

比如2023年4月27日欧盟发布的《关于标准必要专利和修订(EU)2017/1001号条例的决定》——核心点是加强SEP许可费率的监管,且法院对费率有最终的决定权。

再如2023年8月1日中国将正式施行《禁止滥用知识产权排除、限制竞争行为规定》,这两个法规都是有利于实施人的。

新世界已经到来,Interdigital用高额诉讼费来谋取专利许可,或许已是NPE们“最后的倔强”。

图:Interdigital知识产权执法信息,来源:公司年报

评论