文|独角金融 付影

2020年,农银汇理基金管理有限公司(下称“农银汇理”)原基金经理赵诣,凭借管理的农银汇理新能源混合一战成名,成为当年最会赚钱的公募基金经理。

正所谓成也萧何,败也萧何。两年后,新能源热潮逐渐退散,这颗闪耀之“星”也离开老东家加盟泉果基金,而彼时,赵诣曾管理的农银汇理新能源混合,其业绩也逐渐失去往日的辉煌。截至2023年上半年末,农银汇理新能源混合一季度与二季度分别亏损5.87亿元、5.71亿元,合计半年亏损11.58亿元。未来,农银汇理如何扭转乾坤改善业绩水平,换回投资人信心、稳住管理规模呢?

1半年亏损超11亿,在哪只股票上栽了跟头?

农银汇理新能源混合于2016年3月29日成立,截至目前该基金A类规模为148.96亿元,较年初下降11.4%,与2021年末的287.52亿高点相比,一年半的时间规模缩水138.56亿元,缩水幅度达48.5%。

巨大的规模,也让农银汇理收了不菲的管理费。农银汇理新能源主题A近1年收益率下跌超31%,然而,该只产品2022年却收取了3.12亿元管理费。

成立时,该产品由基金经理顾旭俊管理,2019年8月开始由赵指接管,直到2022年3月,赵诣离职,此后由邢军亮单独管理。

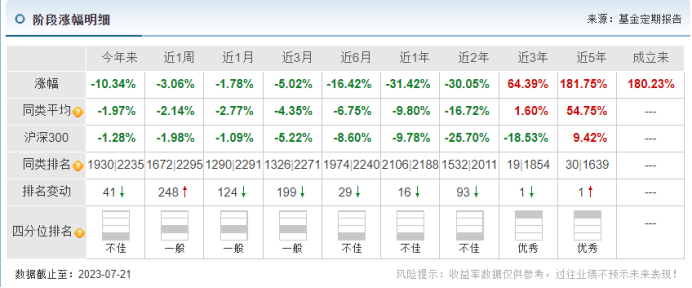

图源:天天基金网

从近3个月、6个月、1年的收益率表现看,截至7月21日,农银汇理新能源混合A收益率分别下跌5.02%、16.42%、31.42%,均低于同类平均水平。从排名看,近1年在2188只基金中排在2106名,居于尾部。

图源:天天基金网

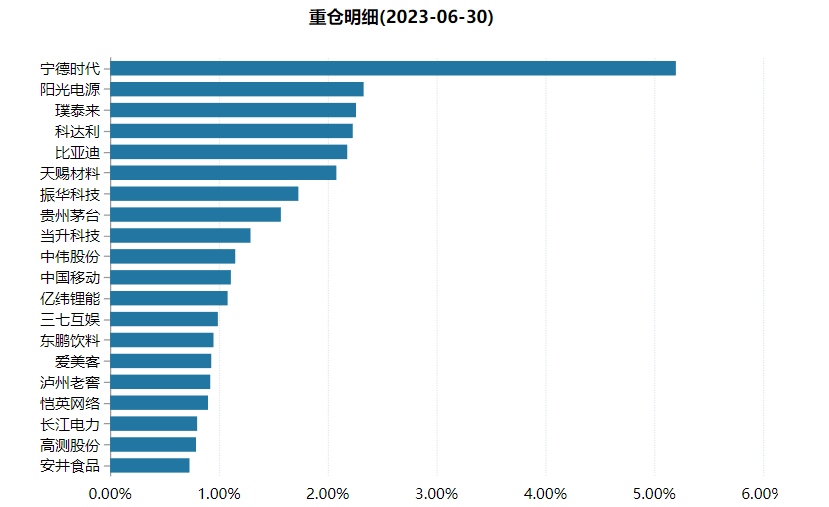

一季度和二季度,农银汇理新能源混合持仓的8只股票持续在前十大重仓股名单中,分别为宁德时代、天赐材料、璞泰来、科达利、比亚迪、阳光电源、振华科技、当升科技,一季度的隆基绿能、恩捷股份在二季度退出前十大重仓股名单中,二季度中伟股份和亿纬锂能进入前十大重仓股名单。

从一、二季度前十大重仓股的股价走势看,一季度亏损最多的是振华科技,若按照一季度初期股价,截至一季度末该股跌幅达21.37%,恩捷股份下跌13.31%,璞泰来下跌4.39%。通过农银新能源混合对上述三只持股数计算,一季度持仓振华科技、恩捷股份、璞泰来分别浮亏约1.67亿元、8021万元、2841万元。二季度,按该基金前十大重仓股价下跌幅度排列,亿纬锂能、当升科技、中伟股份跌幅均超10%,三只股票分别浮亏1.84亿元、1.05亿元、3674万元。

图源:二季报

要知道,2020年农银新能源主题以163.49%的年度收益率,斩获当年的公募基金亚军,主要原因是原基金经理赵诣押中了新能源赛道。此前赵诣曾表示,他的投资理念是希望能选择到优秀的公司并伴随其一起成长。

邢军亮与赵诣的投资理念一致。 在新能源板块不断调整的过程中,他根据对市场和行业趋势的判断,此前也对老基金的仓位进行了一些调整,但重仓的品种与过去一样,绝大多数股票都是长期持有。 邢军亮2021年7月份加入农银汇理后,就与赵诣共管农银汇理新能源混合,除此之外,他还管理农银行业轮动混合、农银绿色能源混合产品。加入公司前,邢军亮曾在兴业证券担任分析师。自入职农银汇理后先后担任研究员、基金经理助理,被提拔为基金经理至今仅2年时间。这位新生代基金经理,未来能否改善业绩水平,换回投资人信心,并稳住管理规模呢?在农银汇理新能源混合二季度报告中,基金经理邢军亮表示,随着二季度风险已在释放,市场震荡与风格发散,新能源板块拥挤度已从高位有所回落。

展望后续,他认为,从中期来看,对新能源板块不必过度担忧,其上行趋势并未结束。新能源板块强者恒强,仍是景气的方向。长期看,新能源板块作为国内产业升级、弯道超车的重点方向,仍将是未来数年市场最核心的配置方向之一。

尽管这名经理在二季报中看好新能源后势,且仓位结构聚焦在高端制造方向,不过同样的观点在以往的季度报告中也如出一辙,而连续亏损一年半,如此糟糕的业绩让基民对其投研能力产生怀疑。

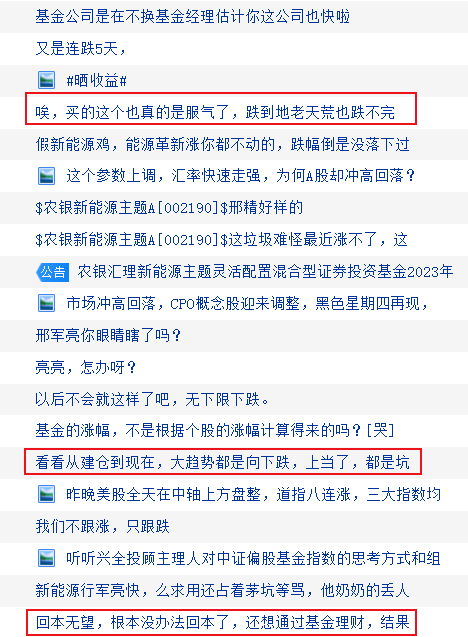

在天天基金网的基金吧中,不少基民对基金的业绩表达了不满。有基民吐槽,“跌到地老天荒也跌不完”,“从建仓到现在,大趋势都是向下跌”、“回本无望”。从评论中可以发现,基民对该只基金的热情正逐渐消散。

图源:天天基金网

2规模下滑、昔日冠军产品净值回撤18%

农银汇理成立于2008年,大股东是农业银行,持股比例51.67%,其次,东方汇理资产管理有限公司、中铝资本控股有限公司分别持股33.33%、15%。

尽管背靠农业银行等实力雄厚的股东,成立以后,农银汇理管理的公募资产规模也稳步攀升,尤其是2017年开始大跨步增长,规模突破2000亿元关口,历史最好的规模是在2021年上半年末的2656.78亿元。但随着市场调整中产品业绩发生回撤,该公司管理规模如同坐上过山车般骤起骤落。截至2023年6月末,农银汇理管理的公募资产规模为1648.11亿元,同比下降2.25%。一年半的时间规模缩水千亿元,几乎跌去了一家小型基金公司的规模。

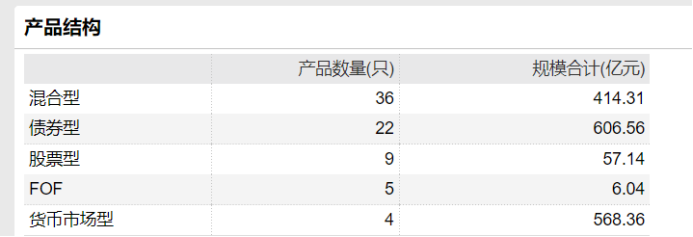

农银汇理的产品以债券型和货币型为主,截至上半年末,两类产品规模分别为606.56亿元、568.36亿元,其次是混合型,规模为414.31亿元。

图源:wind

从跌幅较大的产品规模看,2020年冠军产品农银汇理工业4.0混合,当年规模为39.35亿元,2021年业绩喜人,年末规模增至70.4亿元,但随着2022年至今业绩的亏损,该产品规模持续下滑,截至上半年末仅为40.3亿元。

从农银汇理工业4.0混合的收益率表现看,近1年以及近2年的收益率分别为-18.23%、-29.32%,均低于同类平均水平。也就是说,两年前买入这只基金的基民,目前还处于亏损之中。

图源:天天基金网

规模增长遇阻、业绩亏损期间,农银汇理还陆续发生高管变动。2021年7月,原总经理施卫离任,新总经理程昆于同年9月初到任;2022年9月,原董事长许金超也因工作变动离职,黄涛成为农银汇理新任董事长。

新领导上任并未改变规模与业绩下滑的事实。根据农业银行2022年度报告显示,该基金公司当年实现净利润3.46亿元,同比下降46.6%。进入2023年,农银汇理的业绩仍不理想。截至6月末,各阶段收益率均为下跌态势。业绩下降是什么原因造成的?从二季报中可发现一些端倪。在农银汇理前10大重仓股中,新能源个股占据半壁江山,基金经理们在波动中持续坚守新能源,导致业绩失色。此外, 重仓的板块还有消费品,今年表现也不佳。

3一年3名基金经理离职,谁担重任?

资产管理行业最大的资产是人才,然而,老将表现令人失望,一年3名基金经理离职,新人又难担大任,可见,农银汇理的基金经理队伍建设有待加强。

投资团队方面,农银汇理20名基金经理管理着99只基金,半数人员拥有5年以上基金管理经验。

管理基金规模超百亿、且以债券类为主的基金经理分别为郭振宇、马逸钧、王明君、周宇。百亿基金经理中,仅邢军亮管理的产品以偏股类为主。

从基金经理的业绩表现看,擅长偏债类基金经理业绩普遍表现理想。例如,马逸钧、王明君、郭振宇等基金经理,管理的债券类基金近1年收益率均为正。

谷超管理的农银信息传媒股票A表现最好,近1年以来其收益率为8.75%。该基金的前十大重仓股分别为海康威视、柏楚电子、华峰测控、广联达、吉比特、恒生电子、东方财富、凤凰传媒、中芯国际、中南传媒。

谷超主要聚焦科技和新兴消费领域,擅长挖掘商业模式,但除了上述基金外,谷超管理的其他基金近1年收益率均为负。近一年以来,公司新增了3名基金经理,其中周永冠、廖凌主要管理的产品为混合型,管理的产品收益率比较惨淡。

钱大千以债券型产品为主,获得了不错的收益。在程昆看来,投研驱动是基金公司内涵式发展的标配,增加投研力量,将有限的人力资源向投研倾斜,坚持研究驱动投资的管理理念,做好投研能力的积累传承,做好传帮带,培养年轻的研究员和基金经理,做好投研能力的转换和输出。

天有风雨阴晴,事有高峰低谷。资产管理必然面临波动,基金公司如何在行业快速发展、竞争激烈的格局下,以投资者利益为中心,提升投资者的获得感呢?评论区聊聊吧!

评论