文|玩世代

美国收藏玩具公司Funko最近过得有点惨。

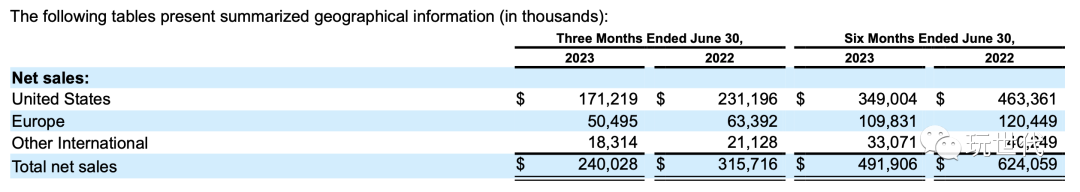

据财报,2023年Q2净销售额2.4亿美元,同比去年的3.157亿美元,下降了24.0%。今年上半年,公司净亏损扩大到1.37亿美元。

全球主要市场销售规模全面下滑。美国和欧洲净销售额降低了25.9%和20.3%,分别为1.712亿美元和5,050万美元。

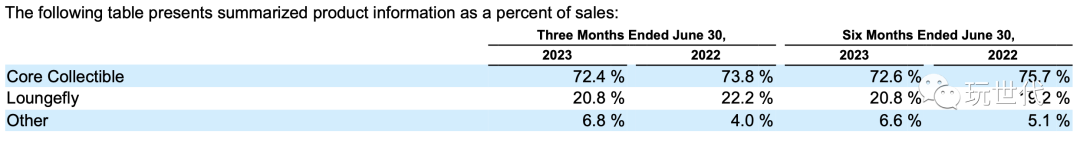

核心收藏品、Loungefly品牌,两大主营业务双双滑坡,分别下滑了28.8%和28.5%。

新兴的游戏及NFT业务增长了28.8%,但规模尚小。

财报不及预期,股价遭遇重创。2023 年至今,Funko股价已跌超50%,接近上市以来的最低点。

Funko在财报中提及了十余次“COVID-19”,并提到了全球宏观经济因素带来的负面影响:如中欧和东欧局势动荡、中东、某些东南亚市场的不稳定加剧,以及金融不稳定、利率上升和通货膨胀,可能会净销售额,或对公司的毛利率、净收入和现金流产生影响。

诚然,随着全球经济开放复苏,购入玩具的需求(较之于此前)显著减弱。

但Funko的“困境”不能全赖大环境。库存积压,过度依赖分销商,D2C能力不足,核心产品效益疲软,产品线泛滥等,多方面问题集中爆发。

深陷“去库存周期”

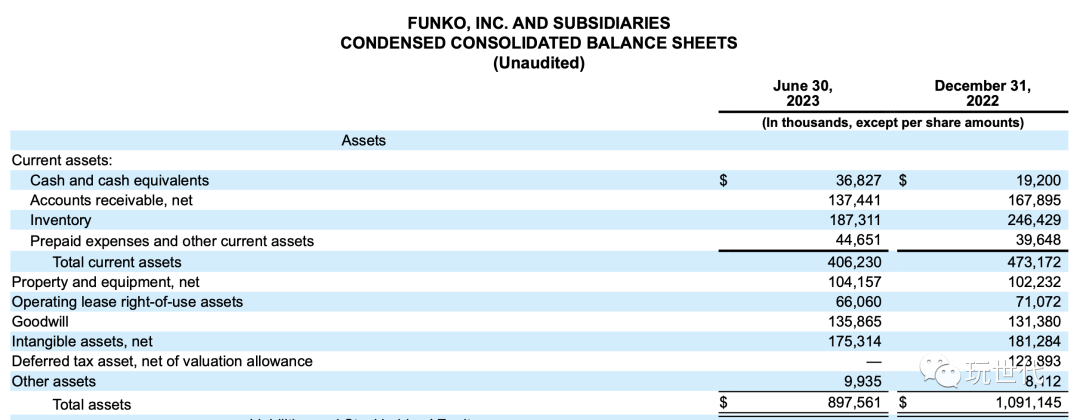

Funko公司库存高筑,2022年就已出现。财报数据,公司在去年底有2.46亿美元库存,到了今年6月30日,公司仍有1.87亿美元库存。

由库存问题直接导致仓储租金和设施等成本上涨,上半年相关费用增加770万美元成本(其中包括迁移到亚利桑那州新建仓库和配送设施费用)。

今年上半年,Funko公司批准了一项库存削减计划,以提高美国仓库的运营效率。早在3月份就有“Funko将玩具送往垃圾场”的报道。财报披露,公司有3,010万美元的一次性存货减记,该实物销毁计划将持续到2023年第三季度。

库存问题暴露了公司对大批发客户的过度依赖。

目前大采购商处于“去库存周期”,直接拖累了Funko的业绩:他们优先考虑降低库存水平,放慢了进货速度;另外,部分商户因经营不善遭遇关店和销售锐减,进而砍掉了部分订单。

“过去几年大家出行和旅游受阻,人们需要玩具来打发时间,而美国消费券也为买玩具带来支持;而现在,大众开始将花费转向刚需生活消费”,有报道指出。

目前,Funko采用为零售商直接销售和分销商的方式,大客户采购占比45%,主要零售合作伙伴有塔吉特、沃尔玛等。

“我们一些较大的美国批发客户正在进行的去库存影响了我们的营收和盈利能力。 ”临时首席执行官Michael Lunsford在声明中表示。

Funko公司今年第一季度亏损从6,110万美元扩大到1.37亿美元,而2022年第二季度利润为1,470万美元。公司今年第二季度毛利率(不包括折旧和摊销)为29.2%,2022年毛利率为32.7%。

库存对经营造成的负面影响持续扩大。财报显示,预期这一趋势仍将持续到今年Q3。Lunsford警告称,今年下半年的情况将持续严峻,并下调了业绩预期:预计全年销售额将在10.5亿美元至11.2亿美元之间,而此前预期为11.9亿美元至12.6亿美元。

在“焚烧玩具”的清库存硬拳下,Funko正欲调整策略,或重拾潮流的“稀缺度”。据报道,“Funko还计划采取不那么激进的库存姿态,可能会允许零售店缺货”。

“潮流”的挑战

Funko公司以开发知名IP的潮流收藏玩偶而知名,本质上是授权衍生品周边的生意,很大程度上依赖于第三方的内容开发和创作。

Funko的前十大授权合作方贡献了约7成销售额,其中迪士尼、卢卡斯影业和漫威相关商品销售额占比达4成。包括迪士尼、哈利波特、漫威、星球大战、DC、三丽鸥等,这些IP作品的市场运作和营销动作直接影响着Funko玩偶的销售。

今年夏天,美国作家协会和演员工会、美国电视和广播艺术家联合会投票授权各自成员罢工。堪称“60多年来电影业最严重的一次瘫痪”。罢工导致原定于2023年上映的项目被推迟到2024年,拖累产品上市节奏。

而北美地区电影市场处于复苏阶段。此前上映的《碟中谍7》《变形金刚7》《蚁人3:量子狂热》等多部大片票房未及预期,而Funko与之均有合作。真人电影《芭比》正在全球热映,芭比与Funko的联名能否热卖有待观望。

手里没有原创独家IP,往往意味着失去市场节奏的主控权,挑战就落在了预判趋势、灵活生产上。

公司季度热销产品量从2022年Q2的762个,减少到2023年Q2的756个,每个季度热销新品的平均净销售额下降23.4%。核心收藏品的盈利表现衰退。

去年,Funko以1400万美元购买了高端收藏品品牌Mondo,意在将产品线扩展到海报、黑胶唱片、书籍、游戏和其他高端收藏品。收购后,Funko宣布将Mondo的产品范围扩大到电视、体育、动漫和音乐,并改“限量销售”为“限时不限量”模式。Mondo最为闻名的海报以手工丝网印刷、高品质而著称,这上述一系列调整遭到了市场反对。

在收购Mondo不到一年时间,Funko于今年3月关闭了Mondo的电影海报业务。曾经的“收藏王”并没有变成Funko财报里的亮点。

另外,Funko的主要生产都来自美国以外的第三方制造商,公司需要提前很久下订单来供货,“追赶潮流”的难度加大。

Lunsford在电话会议上表示:“我们的粉丝和合作伙伴要求我们迅速进入市场,对快速变化的流行文化做出反应,在产品设计上灵活而富有创意,并且运营出色”。

“在过去的两年里,我们忽视了这些能力的重要性,因此,我们生产的产品线和SKU数量迅速增长,给业务带来了太多的复杂性,而回报却太少。我们认为,Funko最好的前进道路是将精力集中在更少的产品线,更少的SKU上。”

公司同时宣布,计划砍掉30%的SKU数量。

错失的机会

从财报看,Funko在全球市场全面失守。在美国,2023年上半年净销售额下降24.7%,至3.49亿美元;欧洲净销售额下降8.8%,至1.09亿美元;其他国家和地区的净销售额下降17.8%,至3,310万美元。

但欧美市场并不都是惨淡。比如三丽鸥财报数据,今年Q2其在北美地区营收增长了65.6%,其中产品销售增长了13.7%、授权增长了96.8%。

主战场失利,更关键的是Funko还错失了超级机会:中国市场。

乐高过去几年大举布局中国,把三分之二的新增门店放在中国。整体看,乐高集团2022年年收入达646亿丹麦克朗(约合人民币638亿元),同比增长17%。其在中国自有工厂的基础上增设了越南工厂来应对订单增长,并且今年乐高在中国依然保持了扩张节奏。

三丽鸥公司同样也抓住了中国市场的机会,2022年三丽鸥在中国市场的营收规模较疫情前(2018年)增长了167.55%,其中2021年与2022年的营收年增速分别达56.4%、58.2%。在2023年Q2,三丽鸥在中国依然保持了14.97亿的营收规模。

反观Funko,在中国的主流电商平台,Funko的产品分散在不同零售商手中,尚未入驻旗舰店。玩具品牌们着力的直播间销售渠道,也不见其踪。在短视频平台,#Funko的抖音话题不到500万播放量。

Funko一些分散的市场活动和声量淹没在竞品品牌们的“狂轰乱炸”下,错失中国潮流玩具市场增速高峰,Funko品牌仍未很好的打开市场认知。

这与其固守的销售模式不无关系。Funko的渠道主要面向专业零售商、大众市场零售商和电子商务网站直接销售产品。在其他国际市场采用分销方式,来覆盖公司尚未有直接业务的国家。

这一模式在海外业务拓展上收效并不明显。财报显示,2023年Q2,Funko海外客户的销售额占比达到29%,而这一数字在2022年Q2为26%。 在全球市场需求放缓、竞争加剧下,零售商能分配多少资源给Funko,打一个问号。

财报显示,Funko在美国的净销售额下降了25.9%,至1.712亿美元;欧洲的净销售额下降了20.3%,至5050万美元;其他国家和地区的净销售额下降了13.3%,至1830万美元。较之于欧美,新兴市场反而是销售额滑落较小的区域。

逆水行舟,不进则退

诸多玩具公司的增长经验:潮流的核心是与粉丝强连接。改善被动生产,提高消费者兴趣拉动需求;寻找全球潜力市场,在蓝海里找增长,或许才是更快走出阴霾的通路。

乐高在发展史上曾经也遭遇过库存危机和过度扩张,于是公司砍掉了产品目录中冗余的部分,放弃短期内营收回报乏力的业务投入;聚焦零售客户,而非用户(孩子),关注动销,保证上市产品的利润水平,进而将公司拉回到财务健康上。

Funko面对的挑战不是外部不确定性冲击,而是自身如何应对新的消费环境。

目前公司正在进行重组,重点支持有望推动长期增长的业务领域,包括DTC。据财报,电子商务第一季度的销售额为4,280万美元,占公司第一季度总销售额的17%,同比去年增长了61%。而在第二季度,电商同比增长了19%,零售额同比增长了10%。

就在发布财报不久前,Funko宣布计划裁员约180至200人,约占员工总数的12%至13%。今年3月,公司裁掉了全资子公司Mondo的一半员工,其中包括两位联合创始人。

首席财务官Steve Nave指出,他们提前实施了成本削减计划,预计每年可节省1.55亿至1.85亿美元。另一轮裁员和降低成本措施预计省下3,800万美元。“瘦身”计划后只待轻装简行。

另外,公司数字藏品虽然有28.8%的同比增长,达1,640万美元,但尚不足以改变亏损局面。今年上半年相关交易市场出现小幅回温后再度回落。在NFT交易市场整体低迷的情况下,Funko的数字藏品投放也在放缓。公司在2021年第三季度推出了首款数字藏品,2022年10月完成收购了“TokenWave LLC”公司,该公司是一款用于跟踪和显示NFT的移动应用程序的开发商。

从历史看,公司的销售高峰在第三季度和第四季度,零售商往往会在8月至11月期间增加采购,来应对销售旺季。据财报,2022年、2021年、2020年,公司净销售额分别约有53.0%、59.0%和64.0%发生在Q3和Q4。这是关键一役。

临时首席执行官Michael Lunsford对外表示,预测Funko的财务状况将在2024年反弹。

新的零售环境下,“逆水行舟,不进则退”,巨头也一样。

评论