实习记者|刘相君

近日,许昌智能继电器股份有限公司(简称:许昌智能或公司)更新了北交所二轮问询的回复,民生证券是其保荐机构。

公司主营业务为智能配用电产品、新能源产品和系统的研发、设计、组装、销售和服务,以及电力工程总承包业务。

公司主营产品及服务包括:高低压成套开关设备及智能开关元件、配网自动化设备、智能变配电系统及智能元件、轨道交通电力设备、电力工程总承包业务、新能源解决方案、加工服务及其他等。

2019年至2022年6月30日(报告期),公司营业收入分别为2.55亿元、3.25亿元、4.16亿元和1.32亿元,净利润分别为2118.27万元、3054.59万元、4158.90万元和-324.01万元,毛利率分别为30.76%、28.67%、25.89%和18.81%。

界面新闻注意到,许昌智能经营现金流表现不佳,同时多家应收账款企业被列为失信被执行人,或陷营运资金不足风险。同时,公司存在财务内控不规范的情形。

销售区域和季度占比不均

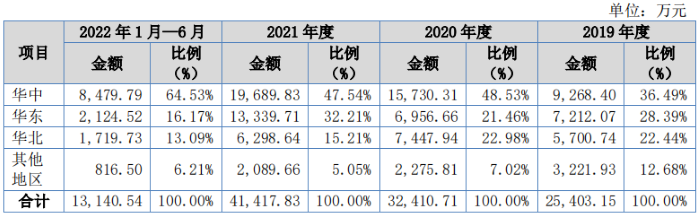

报告期内,公司来自华中地区收入占比最高,占主营业务收入的比例分别为48.53%、47.54%和55.70%。

由于公司位于河南省,其生产经营集中在河南省许昌市,产品定制化程度较高,因此对于销售和生产过程中相关方案的沟通和服务要求较高,距离较近的客户沟通较为便利。

而对于距离较远的华南地区,公司的市场开拓力度较小,对西南、西北等其他欠发达地区的销售占比也较低。

如果未来由于公司在华中地区竞争力下降,或者华中地区市场需求下降,竞争加剧,而公司不能及时开拓其他地区市场,则可能对公司经营造成不利影响。同时,如何扩大市场份额也是公司后续发展需要思考的问题。

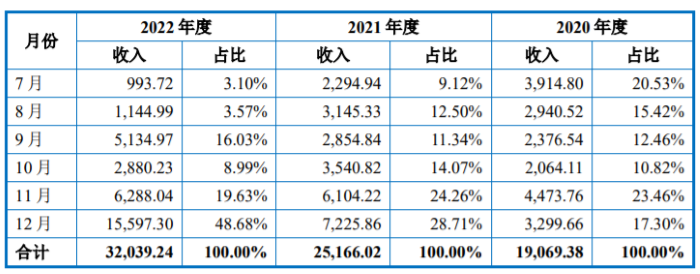

公司收入受到基础设施行业工程进度影响较大,每年第一季度客户通常进行预算、招标等程序,因此公司第一季度收入较低,第二至第四季度收入较集中。报告期内,公司第四季度收入占主营业务收入的比例分别为30.35%、40.73%和51.56%。

报告期内,公司下半年收入主要集中在11月份和12月份,占下半年营业收入占比分别为40.76%、52.97%和68.31%,11月是公司产品交付的传统旺季。公司表示:客户为赶在年底停工前完成工程项目进度,通常在11月至12月集中进行采购。

应收账款企业被列为失信被执行人

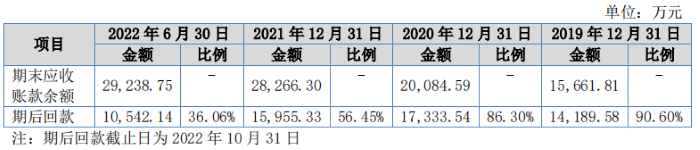

2019年至2022年6月末,公司应收账款账面价值分别为1.43亿元、1.82亿元、2.6亿元和2.65亿元,占资产总额的比例分别为31.03%、32.53%、41.11%和44.10%,呈上升趋势。

公司应收账款周转率呈现逐年下降的趋势,分别为1.82次、1.72次和1.44次,低于行业平均水平,应收账款期末余额占收入的比例高于行业平均水平。

报告期各期末,公司信用期外应收账款占应收账款余额的比例分别为23.92%、25.79%、21.02%、32.99%,期后回款比例分别为90.60%、86.30%、56.45%、36.06%。

公司期末应收账款客户主要是国网、中铁、中铁建等电力和基础设施建设相关的大型国有企业,随着公司电力工程总承包业务的发展,公司新增了部分对房地产行业客户的应收账款。

根据公开信息查询,河南建业集团于2021年9月向河南省政府发出《关于企业出现重大风险和危机并请求帮扶救援的报告》求救信,2022年年初爆裁员数千人,2022年6月河南国资入股,2022年10月商业票据无法兑付。

据许昌智能首轮问询回复,截至报告期末,公司对建业集团下属公司的应收款项及合同资产余额合计达到2040.34万元,建业集团下属多家公司已被列为失信被执行人。

公司表示:已经通过与建业集团洽谈,截至招股书签署日已回款1080万元。

此外,建业集团已提供旗下一宗商业用地使用权作为抵押,该土地面积为38481.1平方米,该宗抵押土地的出让价格为2310万元,可以覆盖公司对建业集团下属各级子公司的债权金额,因此公司仍按账龄组合计提相应坏账准备,未对其单项计提坏账准备。

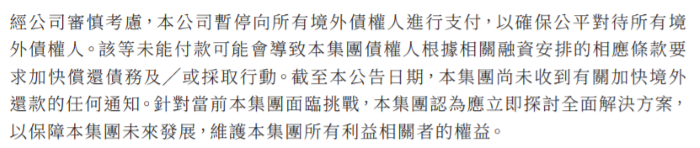

根据公开信息,建业集团流动资金紧张情况正在加剧,6月23日,建业地产(00832.HK)发布公告称,未能按时偿还境外债利息,并将暂停向所有境外债权人进行支付。

值得注意的是,据招股书,截至2022年年底,公司对许昌金宸置业有限公司应收账款722.40万元,金宸置业已于2023年2月被列为失信被执行人,公司对该客户应收账款坏账准备进行了单项计提,并按50%比例计提了坏账准备,与公司在首轮问询回复中对金宸置业的坏账计提金额“72.24万元”不符,且公司招股书中“2022年末应收金宸置业722.40万元”与回复中“其对公司839.69万元欠款”披露不一致。

对于披露不一致的问题,公司在二轮问询的回复中表示:招股书中此处披露的是应收账款金额,回复中关于还款协议覆盖了应收账款、合同资产和其他应收款合计的总金额,因此金额高于应收账款余额,是口径差异所致,已对招股说明书进行修改,统一相关表述。

现金流表现不佳,存财务内控不规范情形

报告期内,公司的前五大客户销售金额占当期营业收入总额的比例分别为42.54%、52.62%、49.75%和44.22%。

值得一提的是,2019年至2021年,许昌智能第一大客户均为国家电网公司,但2022年1-6月许昌市润昌置业有限公司突然“空降”成为公司当期第一大客户,年度销售额占比14.78%。

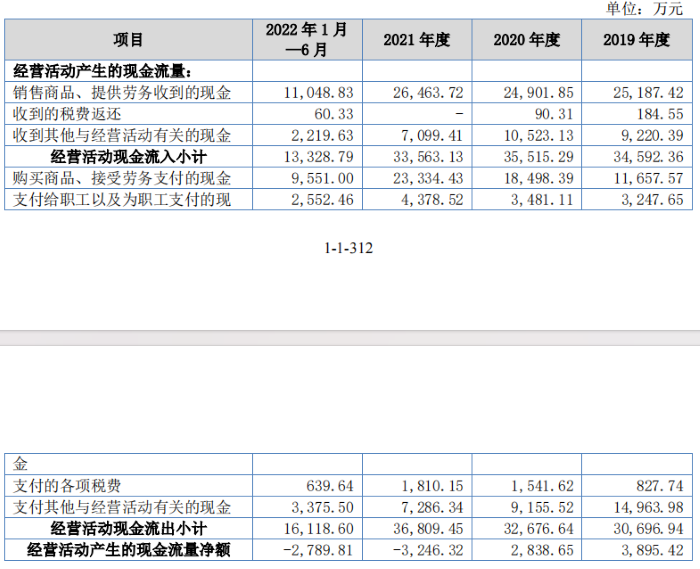

报告期内,公司经营活动产生的现金流量净额分别为3895.42万元、2838.65万元,-3246.32万元和-2789.81万元,2021年至2022年6月持续为负。

许昌智能表示:现金流为负主要是由于公司电力工程总承包业务的拓展导致前期投入的资金加大,相关项目结算周期较长,以及疫情原因导致的项目结算延迟等。

如果未来行业形势发生不利变化或个别主要客户财务状况恶化,导致公司无法及时收回货款,同时公司无法通过银行信贷等融资方式筹措到足够资金以维持营运支出,则公司将面临营运资金不足的风险,从而对公司业务前景、财务状况及经营业绩构成不利影响。

值得一提的是,报告期内,公司存在部分员工备用金和购房借款,2020年、2021年期间员工借款的审批缺乏完善的内部控制,不符合《企业内部控制基本规范》第四条的规定,2020年末和2021年末,公司其他应收款中存在员工购房借款和备用金,公司直至2022年4月才制定《备用金管理制度》,2022年末已及时清理相关备用金。

此外,报告期内公司存在会计差错更正,涉及调整跨期确认的收入及成本、存货跌价准备调整、往来款项及应收票据坏账准备调整、成本费用跨期调整、递延收益摊销调整等。

评论