文|子弹财经 王亚静

编辑|蛋总

美编 | 倩倩

审核 | 颂文

对于金龙鱼而言,8月14日这个星期一应该是“黑色”的。

这一天,金龙鱼股价开盘直接跳水,报价38.99元/股,大跌5.36%,但这已经是当天的最高价。在此之后,金龙鱼股价几乎是直线下滑,盘中最高跌超11%,最终收跌10.10%。

从消息面上来看,8月11日晚间,金龙鱼交出了一份黯然失色的半年度成绩单。财报显示,2023年上半年,企业实现营业收入1187.14亿元,同比下滑0.64%;归母净利润9.66亿元,同比下滑51.13%。

这是金龙鱼营收的首次下滑,但却是归母净利润的三连降(注:仅指中报数据)。

股价也几乎是在跟随利润同步变动。wind数据显示,自2021年1月出现盘中最高点144.88元/股后,金龙鱼的股价一路震荡下滑。截至2023年8月16日,收盘价仅为36.12元/股。

在这期间,金龙鱼股价累计下跌75%,总市值蒸发超5800亿元。

从2020年上市时备受投资者追捧,一度成为行业内的“油茅”,到如今投资者逃离,金龙鱼仅仅用了3年时间,就经历了一轮“过山车式”变化。

而令人疑惑的是,金龙鱼究竟何以至此?

1、消失的利润

在8月11日收盘之后,金龙鱼发布了2023年半年度财报。

报告期内,企业实现营业收入1187.14亿元,同比下滑0.64%;归母净利润9.66亿元,同比下滑51.13%。

(图/ 金龙鱼财报)

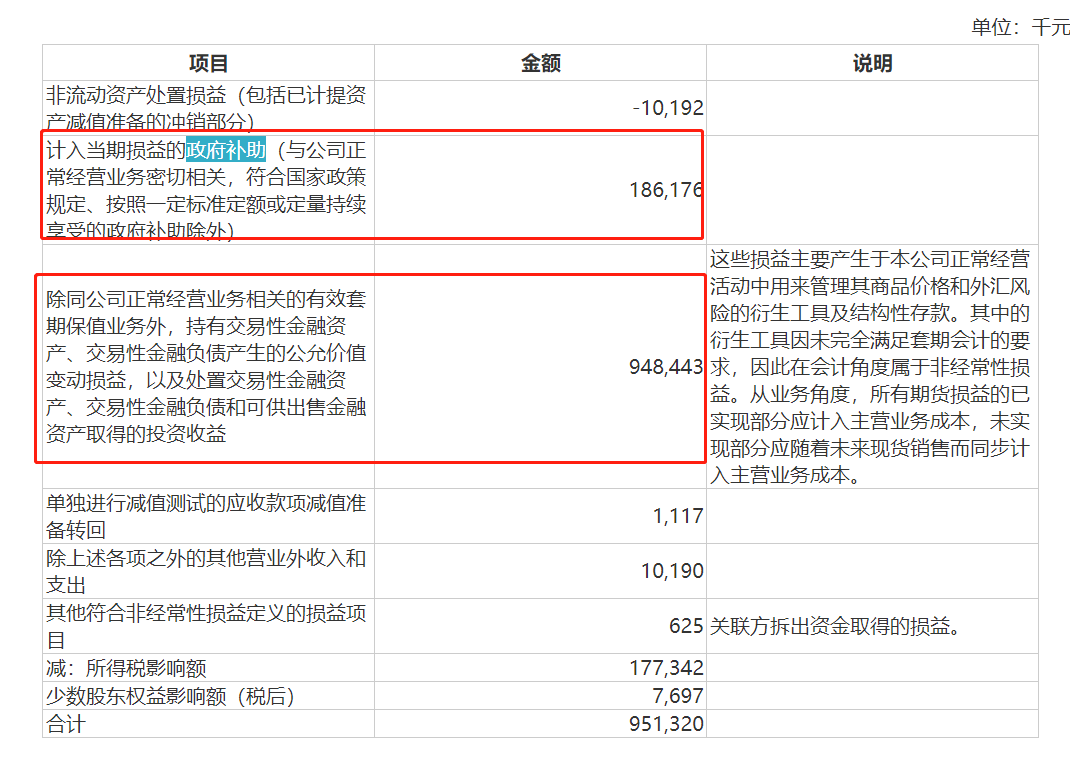

若没有政府补助、金融资产等非经常性损益项目的加持,金龙鱼甚至连这样的业绩也拿不到。

(图 / 金龙鱼财报)

财报显示,报告期内,金龙鱼获得政府补助1.86亿元,持有金融资产的公允价值变动、投资收益9.48亿元;将各类非经常性损益项目叠加之后,金龙鱼获得的非经常性损益高达9.51亿元。

在剔除这些非经常损益之后,归属于上市公司股东的扣除非经常性损益净利润仅剩1442.7万元,同比暴跌99.4%。

实际上,这已经不是金龙鱼首次出现业绩下滑。公开数据显示,2019年上半年-2023年上半年,金龙鱼归母净利润分别为15.97亿元、30.08亿元、29.70亿元、19.76亿元、9.66亿元。

到今年上半年时,金龙鱼的归母净利润甚至只有2019年的6成,这是自2019年企业公布中报数据以来,企业交出的最差成绩单。

金龙鱼的颓势已经跃然纸上。

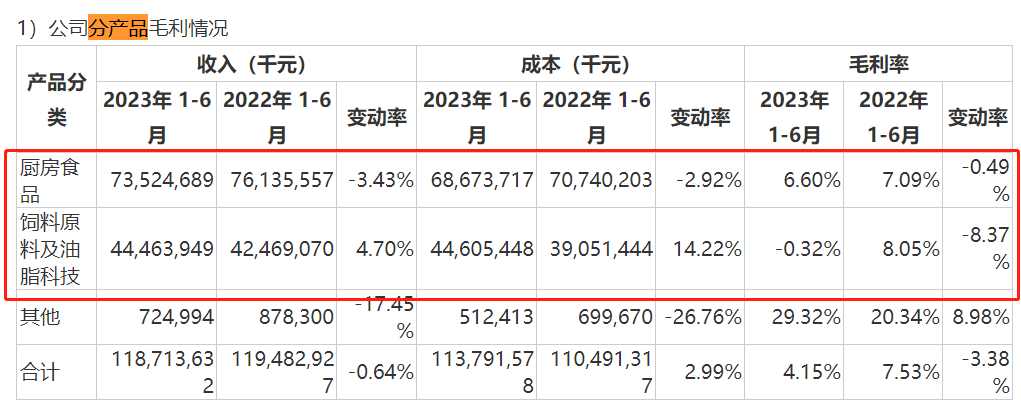

之所以今年上半年业绩下滑如此明显,主要是因为其两大主要板块厨房食品、饲料原料及油脂科技的毛利率纷纷下滑。

其中,厨房食品毛利率下滑0.49个百分点,饲料原料及油脂科技毛利率更是下滑8.37个百分点至-0.32%。

(图 / 金龙鱼财报)

对此,金龙鱼解释,厨房食品的整体利润同比下降,主要是因为,厨房食品较低毛利率的餐饮渠道占比提升,零售渠道产品利润增长未能完全抵消餐饮渠道产品利润下降的影响。

而饲料原料及油脂科技产品毛利的亏损,显然是造成整体业绩下滑的一个至关重要因素。

金龙鱼称,油脂科技相关产品在行情下跌的影响下,利润空间受到挤压,使得利润同比减少幅度较大。另外,上半年国内大豆和菜籽压榨量同比有所增长,但是大豆成本较高,再加上豆油价格下跌,导致压榨亏损。

金龙鱼将“锅”甩给大豆成本高,真的站得住脚吗?

2、成本又涨了

从披露的财报数据来看,金龙鱼的营业成本的确又增长了。

财报显示,2023年上半年,企业的营业成本为1137.92亿元,同比增长2.99%。

(图 / 金龙鱼财报)

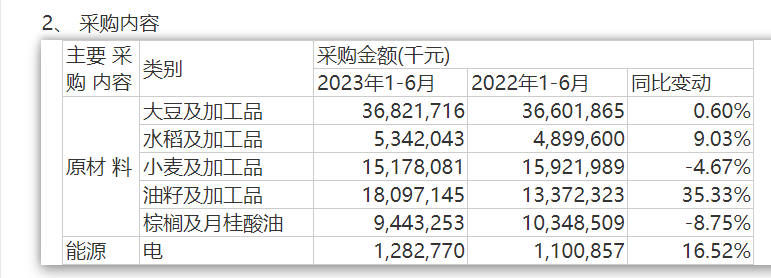

具体到原材料来看,金龙主要采购的原材料分别为大豆及加工品、水稻及加工品、小麦及加工品、油籽及加工品、棕榈及月桂酸油,被认为成本高的大豆采购金额遥遥领先,的确对企业的业绩有举足轻重的影响。

(图 / 金龙鱼财报)

值得注意的是,这些往年同期会公布采购单价数据的原材料,在今年上半年的财报中消失不见。

8月16日,「界面新闻·子弹财经」致电金龙鱼投资者关系部进行询问,对方回复称,“这是交易所给出的系统格式,所以我们都是根据交易所的要求去进行披露的。”

不过,金龙鱼在财报中不断提及,“大豆成本较高”、“自2018年中美贸易摩擦以来,公司来自于美国的原材料采购尤其是大豆采购的数量受到一定影响,大豆采购成本有所上升”等说法。

那么,大豆成本究竟有多高?金龙鱼投资者关系部回复称,由于财报并未披露具体数据,目前公司不会进一步披露。

但海关总署数据显示,2023年上半年,大豆累计进口量5257万吨,同比增加13.6%;累计进口金额2312.6亿元,同比增长19.7%。若以此计算,平均每吨大豆约合4399元。

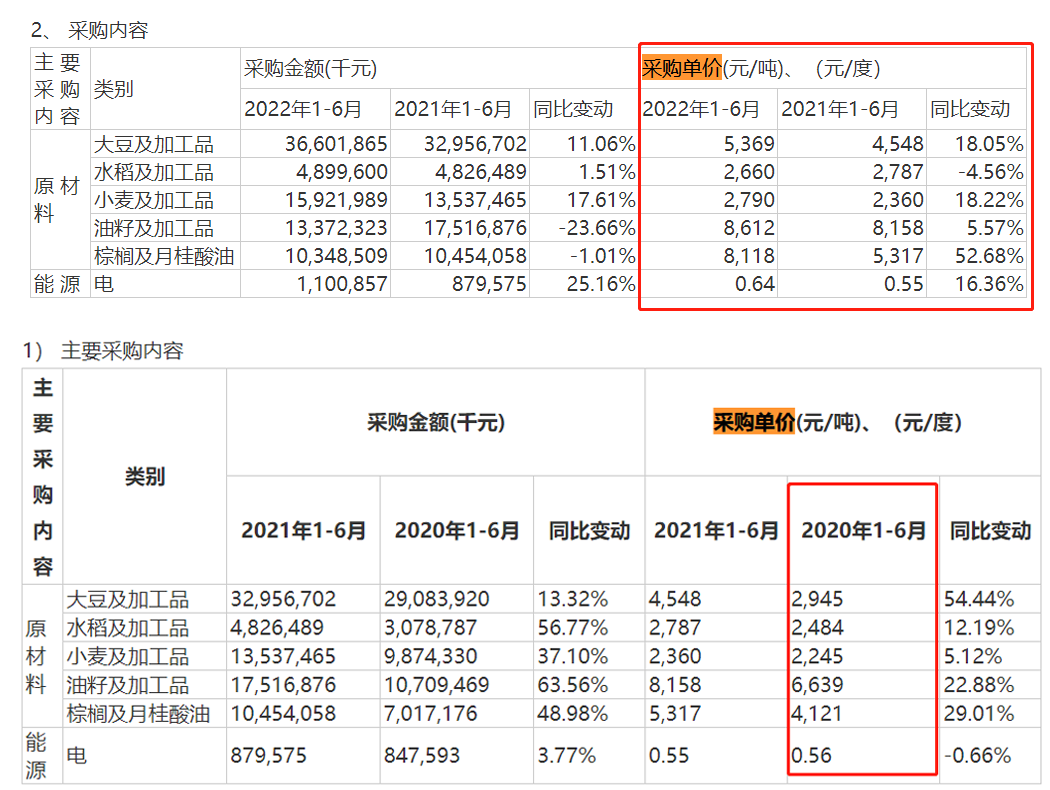

金龙鱼财报显示,2020年上半年-2022年上半年,大豆及加工品的采购单价分别为2945元/吨、4548元/吨、5369元/吨。

若从上述两方面的数据对比来看,2023年上半年大豆的市场价格较金龙鱼过去两年的采购价格有所回落。

(图 / 金龙鱼各期财报)

从资本市场来看,大豆期货的价格持续震荡,但整体是下滑态势。

wind数据显示,CBOT(芝加哥交易所)大豆从2022年12月30日的收盘价1524.25美分/蒲式尔下滑到2023年6月30日的1342.50美分/蒲式尔,累计下滑约12%。

(图 / wind)

值得注意的是,金龙鱼报告期内向关联方采购了大量大豆及加工品。

财报显示,2023年上半年,金龙鱼从丰益国际及其控股子公司、ADM及其控股子公司合计采购了53.02亿元大豆及加工品,而2022年整年于上述两家关联公司的采购量也只有44.36亿元。

据悉,丰益国际是郭鹤年的家族产业;ADM则是丰益国际一名董事担任高管的公司。

8月15日,「界面新闻·子弹财经」试图向金龙鱼方询问原材料价格为何未公布,未来是否会做到透明化、大豆成本等问题,但截至发稿仍未获回复。

3、股价又崩了

在中国,金龙鱼的品牌可谓家喻户晓,不过这却是一家实打实的外资企业。

公开资料显示,金龙鱼是马来西亚首富郭鹤年家族的产业,创办者是其侄子郭孔丰,目前仍担任金龙鱼董事长,郭孔丰是新加坡国籍。

截至2023年中报时,金龙鱼的控股股东为Bathos,持股比例89.99%,这家企业的背后正是郭鹤年家族的丰益国际。

创办数年之后,金龙鱼直到2020年10月才在深交所创业板上市。上市之初,被资本热捧,短短三个月时间,就从发行价25.7元/股上涨到盘中最高价144.88元/股,一度被外界称为“油茅”。

在此之后,金龙鱼股价一泄千里。截至8月16日收盘,股价仅有36.12元/股,市值仅余1958亿元,较盘中最高点回落75%。

对于“跌跌不休”的二级市场表现,金龙鱼是否有相应举措来提振股价?金龙鱼投资者关系部称,公司把精力聚焦在业务上面,希望通过业务本身来反馈给投资人,公司目前很看好未来长远的食品方向发展。

从客观层面看,在金龙鱼主业增长乏力之时,郭氏家族的确试图寻找“第二增长曲线”。例如,2021年,金龙鱼成立央厨食品事业部,希望从米面油等基础产品逐步向调味品、预制菜业务延伸。

其在2022年开始推出预制菜产品,在2022年上半年时,这些菜品被归为“速冻调制食品”,到2022年年报时,说法变更为“预制菜”。据了解,2022年金龙鱼共推出了6款预制菜、2023年上半年推出了5款预制菜。

但调味酱、火锅底料、学生餐食等同样隶属于中央厨房的产品在2023年上半年没有增加新产品。

「界面新闻·子弹财经」试图向金龙鱼方面进一步了解预制菜的销量、预期与规划,但截至发稿仍未获回复。不过,金龙鱼投资关系部坦承,预制菜的销售量“还是比较小的”。

这或许在一定程度上意味着,金龙鱼的下一步增长仍是个问题。

在半年报业绩发布之后,多家券商发布金龙鱼相关研报,虽给予了“跑赢行业”、“买入”评级,但也不约而同地下调了目标价。

其中,中金公司给予公司“跑赢行业”评级,但目标价由50元下调至46元。华鑫证券维持“买入”投资评级,同时调整公司2023-2025年EPS(每股收益)为0.70/0.96/1.31元,前值为0.98/1.28/1.66元。

还有两个月时间,金龙鱼将迎来上市三年的“大非”解禁,届时将有48.78亿股上市流通,占总股本比重约90%,外部投资者担忧巨量解禁对其后市股价造成进一步冲击。

投资机构的动作十分迅速。半年报显示,报告期内,香港中央结算有限公司、融泽投资有限责任公司、GIC Private Limited分别减持公司股份372.95万股、1355.89万股、461.13万股。

(图 / 金龙鱼财报)

目前来看,投资者们也比较“恐慌”。

8月16日,东方财富的金龙鱼股吧显示,本周有74%的人看跌,而在上周日(8月13日)时,这一数据为66%。这些恐慌的情绪正进一步反映到股价变动之中。

wind数据显示,在业绩发布后的3个交易日,金龙鱼股价再无增长。其中,8月14日-16日,股价分别下跌10.1%、2.48%、0,总市值蒸发了约275亿元。

只能说,没有业绩增长,又何谈股价回升?面对当前“消失的利润与投资者”,曾经的“粮油大王”金龙鱼要想破局、挽回市场信心,恐怕并非易事。

评论