文|聚美丽 Lucky

随着雅诗兰黛2023财年Q4财报的发布,2023年国际美妆企业TOP10的半年报皆已出炉,由此国际TOP榜单也定了:欧莱雅仍稳居第一,雅诗兰黛跌至第五。

对近3年上半年国际美妆企业的财报(化妆品销售额),聚美丽还发现国际座次榜单及其财报背后,有着以下“不变”和“变化”:

“不变”:

近3年上半年中TOP10企业中无新入榜成员;

欧莱雅稳居第一,化妆品销售额皆超1000亿;

TOP5企业连续3年上半年化妆品销售额破500亿;

雅诗兰黛、Natura &Co连续3年上半年同比下滑。

“变化”:

始终第6的宝洁,在2023年上半年化妆品销售额破500亿;

2023年上半年出现了2家销售额首破300亿的企业:拜尔斯道夫、LVMH;

拜尔斯道夫于2022年上半年微超LVMH,二者增幅比较大;

连续3年上半年销售额呈“下滑”状态的雅诗兰黛,今年上半年从第3跌至第5;

今年上半年Natura &Co与资生堂排名互换,前者下滑,后者仅微增0.2%。

为进一步了解国际美妆企业TOP10“变化”背后的原因,聚美丽将这10家企业的财报进行了梳理,本文将从销售额、品类、区域等层面的“新变化”,以及部分企业业绩承压的原因等对国际美妆TOP10榜单进行分析。

国际美妆企业TOP10榜单中的“新变化”

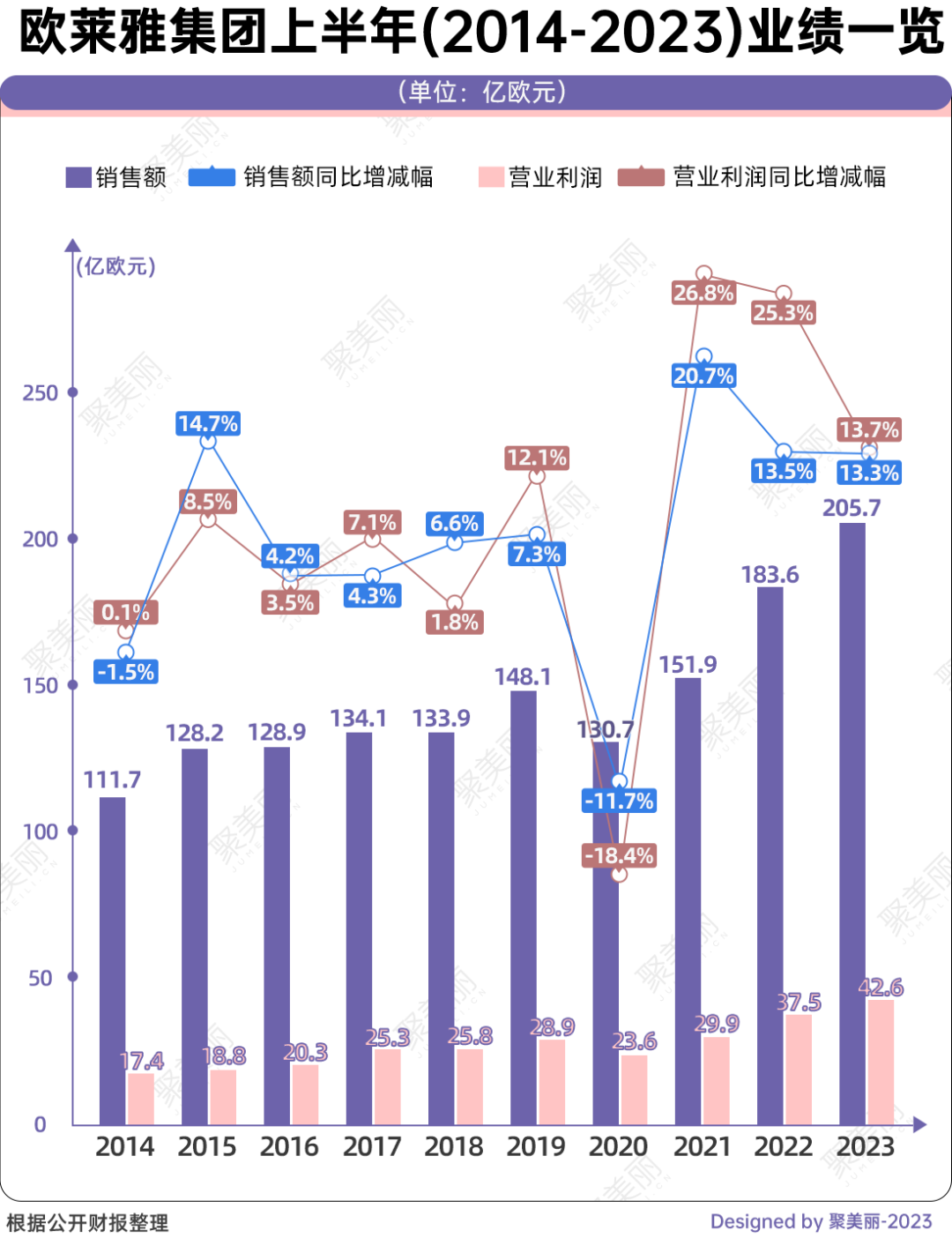

从榜单来看,化妆品界的“老大哥”欧莱雅近3年上半年稳居第一,且销售额都破千亿元。今年上半年欧莱雅销售额为205.7亿欧元(约合人民币1629.70亿),同比增长13.3%。

对比欧莱雅近10年来的财报可以发现,除了出现两次销售额下滑之外,其余都是增长的。且今年上半年不仅是欧莱雅集团自2020年Q3以来,连续11个季度实现业绩持续增长,更是欧莱雅集团近10年上半年业绩新高,也是首破200亿欧元(约合人民币1570.1亿)。

当然,除了欧莱雅一如既往地保持增长外,此次榜单中还有几个企业的增长值得关注。

如在近3年上半年美容部门首破500亿元的宝洁,以及近3年上半年化妆品销售额榜单中首增的2家300亿元规模的企业:拜尔斯道夫、LVMH。

1、500亿元迎新成员:宝洁美容部门近3年上半年首破500亿

从宝洁发布的财报来看,在2023财年Q3(2023年1月1日-3月31日),宝洁美容部门销售额为34.94亿美元(约合人民币254.26亿),同比增长3%。

需要注意的是,这一部门的整体增幅受到了SK-II销售下降的影响,即美容部门中提价和基于创新所实现的增长,被SK- II旅游零售渠道销售下降抵消。这也是从2022财年Q4开始,宝洁一直在财报里强调的一点。

而在2023财年Q4(2023年4月1日-6月30日),宝洁美容部门销售额为37.46亿美元(约合人民币273.40亿),同比增长8%。

究其原因,宝洁在财报中表示,高端美妆SK- II品牌的提价,促使该品牌和其所在部门获得了增长。

整体来看,今年上半年,宝洁美容部门销售额共计72.4亿美元(约合人民币527.05亿),较去年同期增长5.7%,这是宝洁美容部门近3年上半年首破500亿元大关。

也就意味着,之于宝洁“提价策略”有一定成效。“涨价“是过去两年宝洁全线产品发展的主线,也是宝洁和SK-II面对业绩不振,所祭出的“有点儿效果却不持久”的招式。

作为快消巨头宝洁深谙涨价止损并非长久之计。针对此,其在最新的财报电话会议上进行了回应:“未来当价格不再是驱动因素时,出货量将恢复适度的增长。”

2、首次新增2家300亿元化妆品销售额企业

从聚美丽此次统计的榜单来看,与前2年上半年不同的是,此前化妆品销售额所断档的300亿元规模,在今年首次新增了2家。

其中,拜尔斯道夫今年上半年消费者业务部门的销售额为41.08亿欧元(约合人民币326.63亿),与去年同期的36.38亿欧元(约合人民币288.43亿)相比,同比增长12.9%,增速高于市场增速。

从部门划分来看,消费者业务是该集团业绩的主要贡献部门,在近3年上半年中该部门一直呈现增长态势,今年销售额更是首破300亿元。

财报显示,其消费者业务部门包括妮维雅、Derma(内含Eucerin优色林和Aquaphor)、La Prairie莱珀妮以及Healthcare(内含Hansaplast和Elastoplast)4个品牌组合。在业绩上,除高端品牌La Prairie莱珀妮外,该部门其余品牌均呈现增长,尤其是防晒和唇部护理业务有着不错表现。

其中,妮维雅(包括 Labello,润唇膏品牌)今年上半年同比增长15.1%至26.93亿欧元(约合人民币213.51亿),去年同期为23.40亿欧元(约合人民币185.52亿)。

而另一破300亿元的则是奢侈品集团LVMH,从财报数据来看,2023年上半年香水和化妆品业务收入为40.28亿欧元(约合人民币319.13亿),同比有机增长13%。LVMH集团表示,香水化妆品业绩的增长主要得益于Christian Dior的增长。

近年来奢侈品试水、加码美妆并不鲜见,且有不少如LVMH、爱马仕的奢侈品集团,在美妆行业获得了业绩增长。据爱马仕财报显示,今年上半年香水美妆业务呈两位数增长。

前段时间,高奢品牌Prada也入局了护肤彩妆,推出的3000元面霜更是引起了行业的关注和讨论,有着欧莱雅集团“玻色因加持的护肤品能够掀起多大的浪花尚不可知,但可以明确的是,奢侈品集团在美妆生意中的竞争将进一步“内卷”。

图源:Prada普拉达香水美妆微信公众号

高热度关键词:皮肤科学、高端品牌

从各大国际化妆品集团财报中的品类表现来看,可以总结出以下3点:

1、功效为王,国际品牌皮肤学级护肤赛道增长也”疯狂”

首先,仍然凸显了“功效为王”,即功效护肤的“吃香”,更为准确的说是皮肤科学类美容品牌在当下有着不错的发展。

譬如,在今年上半年欧莱雅增速最高的部门是皮肤科学美容部门(前身为活性健康化妆品部门,今年2月在中国正式更名),同比增长29.0%。

欧莱雅对于将该部门命名为皮肤科学美容部的解释是:“将更关注消费者皮肤健康问题,旗下的品牌产品,会融入皮肤科医生提供的日常肌肤护理建议。”

再从近3年上半年皮肤科学美容部门的表现来看,可以发现该部门是欧莱雅集团旗下增速最快的部门,且均呈两位数高增长。据欧莱雅财报指出,该部门的增长速度是明显快于全球皮肤科学美容市场的。

在品牌端,该部门的品牌均呈两位数增长,其中La Roche Posay理肤泉是头号增长贡献者;CeraVe适乐肤则在北美市场和世界其他地区呈稳步增长;SkinCeuticals修丽可和新收购的美国高端院线护肤品牌Skinbetter Science也有着不错的业绩表现。

而这些品牌的增长正印证了前文所说的国际品牌皮肤学级护肤赛道增长也”疯狂”。

与此同时,拜尔斯道夫的上半年财报中,也透露出皮肤科学板块业务的表现不错,缓解了La Prairie莱珀妮业绩下滑而受到的业绩挑战,其中皮肤科学品牌相关的销售额同比增长了 26%,进一步扩大了皮肤科学品牌的市场份额。

另外,强生今年上半年皮肤健康与美容业务的销售额也是增长的。被拆分出来消费者健康业务——强生子公司Kenvue,上半年在皮肤健康和美容业务上净销售额同比增长5.6%。截止目前,该皮肤健康和美容业务在总营收中的占比为28.72%。

可以看到,入局皮肤学级护肤赛道的头部美妆企业多获得了进一步增长。如今在科学品牌时代下,加码科学技术已成为化妆品行业的共识,在此之下,拥有高技术壁垒的皮肤学级护肤赛道值得品牌持续挖掘。

2、高端美妆、香水依然“吃香”!拉动业绩增长

前文有提到奢侈品试水、加码美妆不是新鲜事儿,从各企业财报数据中也可以窥见,国际美妆企业发力高端化妆品、香水,以及奢侈品的入局,主要原因是多数高端品牌仍是“吃香”的,且拉动了企业销售的提升。

其中,欧莱雅2023上半年高端化妆品部门的销售额同比增长7.6%,其中在中国大陆,高端化妆品部门在Q2销售额呈两位数增长。

在品牌端,赫莲娜、兰蔻、Takami等护肤品牌,以及Prada、华伦天奴等香水的表现,多优于相关高端市场品类的表现。

值得注意的是,在今年5月,欧莱雅集团成功完成了对Aesop伊索品牌的收购,从以往Aesop伊索的表现来看,这一品牌的加入,不仅会扩大欧莱雅高端化妆品部门的品牌矩阵,还可能会在未来的业绩中提供增长助力。

图源:Aesop伊索微信公众号

而宝洁除了采取“涨涨涨”策略推动SK- II业绩提升外,在高端市场动作也频频。高端美妆SK- II品牌的涨价带动宝洁业绩增长,此处不再赘述。

从宝洁的其他动向来看,2022年3月其成立了全新的专业美容部门,去年,该部门的品牌销售额增幅接近50%;今年6月,其任命曾在欧莱雅任职多年,后担任高端护发品牌Ouai首席执行官的Colin Walsh为专业美容部门首任主管,不难窥见,宝洁也在重押高端化。

排名跌至第五的雅诗兰黛则在其最新财报(2023财年Q4)中指出,香水净销售额增长14%,且在各地区呈两位数增长,其中TOM FORD、Estée Lauder、Le Labo领涨。

除了皮肤科学品牌、高端美妆外,由于季节性这一因素,防晒品类在不少国际美妆企业的上半年业绩中都有着不小的贡献。

譬如,拜尔斯道夫在财报中特别指出,防晒产品的市场需求大,防晒业务的表现在护肤品类中尤为亮眼。其中,在北美和拉丁美洲市场上其防晒品类增长较为迅速,这也让拜尔斯道夫于上半年进一步提升了防晒产品的所占份额。

除此外,包含花王集团、美国个护集团Edgewell Personal Care Company的最新财报中也均透露,防晒品类获得了增长。其中,后者防晒和护肤品的净销售额,在2023 年第三财季同比增加13.3%。

中国、北美是国际企业两大增量市场

从区域表现来看,中国、北美这两大市场是国际美妆企业的重要市场之一,也是有“增量”的市场。

1、“失速”的中国市场复苏,国际美妆加注中国

其中,前几年不少国际企业都“失速”的中国市场,在疫情结束后,逐渐回温。

排名第一的欧莱雅,就在今年上半年的财报中指出,虽然北亚市场增速最低,但中国内地美容市场由于受到线下和线上渠道“反弹”的推动,在2023年Q2继续逐步复苏,在此背景下,欧莱雅也实现了所有渠道和部门的增长。在6.18购物节期间,欧莱雅有八个品牌进入了前20名,其中,巴黎欧莱雅、兰蔻在所有平台和类别中排名分别是第一、第二。

中国市场的复苏在资生堂、雅诗兰黛等财报中也有所体现。据资生堂财报显示,今年上半年该集团在中国的销售额同比增长12.8%,占总销售额26.4%,超越日本本土成营收贡献最大市场,这也是中国市场在2023年第一季度下滑后重回资生堂第一大市场。

图源:资生堂财报

雅诗兰黛在2023财年Q4财报中指出,从地区表现来看,在亚洲/太平洋地区,中国大陆的净销售额有所增长,在2023财年下半年恢复了增长。

雅诗兰黛集团总裁兼首席执行官傅懿德Fabrizio Freda表示:“我们在第四季度恢复了有机销售增长,以中国大陆和香港特别行政区为首的亚太地区市场的增长势头加速。”

另外,从各大集团加码中国市场的一系列动作中,也能看出中国市场之于它们的重要性。

譬如,今年1月,联合利华任命Hein Schumacher为新任首席执行官。他曾在中国工作四年,是该集团继前CEOAlan Jope后,又一位“中国通”掌门人。

业绩一路狂飙的欧莱雅,在今年3月于南通建立了中国高档化妆品智能运营中心,以支持欧莱雅中国高档化妆品部在中国市场线上、线下销售高端产品。

今年上半年亚洲(除日本外)地区有机增长为23%的LVMH集团,则在同月任命前任欧莱雅中国CEO斯铂涵Stephane Rinderknech,为LVMH集团香水和化妆品部门董事长兼首席执行官。

今年4月,LVMH集团美妆亚洲研发中心在上海揭幕,是大企业开放创新中心计划(GOI)第一家高端美妆企业研发中心。

一直以来,中国市场都是国际美妆企业想要分一杯羹的重点市场,随着入局者多,各企业也开始争相加注,通过高管换血,及研发中心、运营中心等的本土化落地,以进一步提升企业竞争力,至于成效,则需其下半年财报业绩去验证。

2、北美市场成国际美妆企业销售额增长的一大助力

另一被各大企业在财报中频繁提及的市场是北美。就连未上榜的日韩及其他地区的国际美妆企业,也都言明北美市场的销售增长助力了业绩的提升。如科蒂集团2023财年第三季度指出,受北美、巴西和拉丁美洲等地区的推动,美洲销售额增长13%。

而上榜的企业中,欧莱雅北美的销售额仅次于欧洲、北亚市场,同比增长13%。此外,欧莱雅财报显示,在欧洲、北美和新兴市场两位数增长的推动下,高端化妆品部门上半年增长7.6%。而大众化妆品部门在美国呈两位数的增长。

联合利华的财报也透露,在美容与健康的业绩提升下,上半年北美地区的基础销售增长了7.4%。

图源:联合利华财报

Kenvue的财报则显示,北美地区是其第一大市场,在今年上半年销售额同比增长了8.6%。早在2022年其50%的净销售额都是来自北美,可见北美之于Kenvue的重要性。

除此外,资生堂上半年美洲业务同比增长10.7%,爱茉莉太平洋2023年Q2北美市场同比增长105%等数据,也能佐证北美市场的潜力。

于北美创业的林莉此前在接受聚美丽采访时就曾表示,在北美市场,日韩品牌在北美市场反倒铺得很快。“它们一般会通过收购一些当地的品牌,建立自己的渠道脉络。”

强如欧莱雅也会通过收购当地品牌推动在地化的有效落地。如2022年其收购美国护肤品牌Youth to The People,财报指出这助力了北美地区的业绩提升,2022年上半年该地区同比增长11.6%。

业绩承压,代购、免税店却被背锅?

值得注意的是,除了上述内容外,在梳理各大国际美妆企业财报时,我们还发现业绩承压的企业,不约而同地表示相关业绩下滑原因是代购、免税店。

比如,拜尔斯道夫的奢侈品牌La Prairie莱珀妮,今年上半年的销售同比下降了10.5%。拜尔斯道夫则在新闻稿中指出,下降的主要原因是“代购”业务对亚洲旅游零售市场造成了严重干扰。

又如,资生堂针对今年上半年旅游零售业务同比减少0.5%的解释是:“韩国、中国海南的旅游零售业表现较为疲软,主要受库存流通等因素影响。”

但业绩承压,真的都是代购、免税店来“背锅”吗?此前聚美丽在(“崩盘”背后,雅诗兰黛存三大难题)一文中就曾指出,业绩下滑的雅诗兰黛“成也免税店败也免税店”。

今年前3个月,雅诗兰黛全球旅游零售渠道的销售额同比下滑54%,可以说是近乎腰斩。对此,雅诗兰黛在财报中解释:“消费复苏不及预期,韩国和海南的免税店卖不动货了。”

但业内人士告诉聚美丽,雅诗兰黛“在中国市场卖不动”的根本因为,是其过度依赖旅游零售渠道,且供应链灵活欠佳,叠加价格体系的崩盘。

结合其最新的财报来看,其对旅游零售渠道仍持期待,即未降低依赖。雅诗兰黛财报显示,在今年4-6月,其季度净销售额恢复增长,同比增长1%,有机增长4%。

雅诗兰黛表示,这反映了亚洲旅游零售业库存的重新平衡,并基于此提出了2024财年的目标:恢复净销售额增长,并在未来几年逐步重建利润率。

但要实现这一目标,雅诗兰黛要做的还有很多。我们结合的内容来看,包含雅诗兰黛在内,提升业绩的关键都在于,有足够的技术壁垒,以及在地化运营的有效落地(包含产品端升级迭代、营销、研发等)。

在研发侧,以稳居第一的欧莱雅为例,近3年上半年其研发投入占销售额的占比基本为3%左右。另外,此次榜单中排名并不靠前的资生堂,每年基本上都会将销售额的3%用于研发投入。

不可否认,技术先行,是构筑企业核心竞争力的重要一环乃至是首要条件,也是构建科学品牌的关键环节。与此同时,补上缺失的技术壁垒,或者构架技术壁垒的护城河,也会是品牌缓解业绩压力,乃至提升业绩的助力,前提是做好长期科学投入的准备。

评论