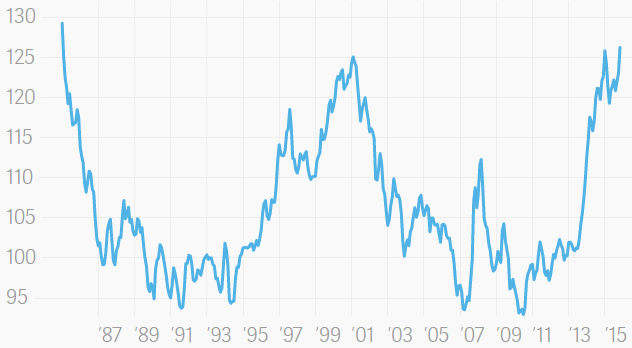

自美国大选结束以来,美元一改此前缓慢升值的步伐,以罕见幅度快速上涨。上周,衡量美元兑六种主要货币汇率的美元指数一度站上14年高位。同时,美元实际有效汇率达到1986年以来最高。

与过往相同,美元大幅走强很容易引起担忧。一些经济学家警告称,当前美元升值势头将伤害到美国制造业,同时会促使资本撤出新兴市场。自2014年年中以来,美元兑主要贸易伙伴国货币累计升值大约25%。

回顾历史不难发现,全球经济领域一些重大危机往往伴随着美元的大幅走强。香港大学亚洲全球研究院学者沈联涛(Andrew Sheng )在新加坡《海峡时报》撰文指出,继第一次世界大战令英国几乎破产后,美元于1917年开始赶超英镑。三十年后,美元在二战结束时确立了其强势地位。此后,始于上世纪80年代的拉美经济危机、以及上世纪90年代的亚洲金融危机,都与美元走强势头相关联。

《经济学人》的文章称,美元近来大幅飙升是由于美国经济政策变化预期导致的。投资者认为候任总统特朗普(Donald Trump)将会削减税负,并将更多公共开支用于修整基础设施。大规模的财政刺激可能推高通胀,美联储因此提高了今年预期加息次数。更快的加息步伐意味着,全球资本将被美国更高的利率水平所吸引。

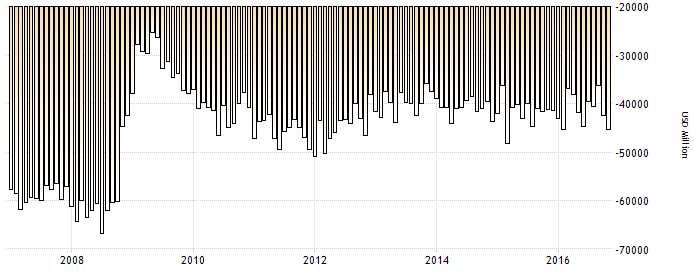

美元升值的直接后果是美国商品和服务在国际市场上变得昂贵。一些对海外市场依赖度较高的美国企业已经感受到了美元升值带来的不利影响。这将给特朗普的经济政策造成巨大挑战。他曾承诺让美国经济年均增速达到4%,并在未来十年内新增2500万个就业岗位。倘若贸易逆差因美元升值而进一步扩大,这些目标将会蒙上一层阴影。

此类情况在美国并不陌生。1985年,里根(Ronald Reagan)总统首届任期内经济面临着财政赤字和贸易赤字的双重困境。为了应对石油危机引发的超高通胀,美联储当时大幅度提高了基准利率水平。随之而来的资本流入促使美元迅速走强,推动美元实际有效汇率创下有史以来的最高水平。这进一步加大了贸易赤字的压力,并在世界范围引发不利影响。最终,五个发达工业国家(美、日、英、法、西德)的央行紧急达成了所谓“广场协议”,通过联合抛售美元储备来压低美元汇率。

不过,美元升值也会带来积极影响。尽管对美国企业不利,但对美国国内的消费者而言,美元走强意味着其他国家的商品和服务更加便宜。消费者有可能因此在未来增加开支。要知道,消费在美国经济中占比超过三分之二。

事实上,美元走强给新兴市场造成的影响更加令人担忧。据国际清算银行(BIS)统计,截至2015年年底,美国之外政府和企业所承担的美元计价债务达到9.7万亿美元。其中3.3万亿美元为新兴市场债务人持有,相当一部分属于企业未清偿债务。当美元升值时,这些债务的偿付成本也会上升。

不仅如此,美元走强引发的痛苦还将远远超出直接债务人。很多情况下,低成本海外借贷会导致国内信贷供给增加。资本的流入会推高国内资产价格,促使更多借贷发生。新兴市场企业借入的美元并不一定全部被用于投资,其中一部分最终流进银行账户(再次借出)或为其他企业提供融资。

但从新兴市场目前的状况来看,美元走强是否会导致大规模危机仍存在争议。美国投资咨询公司Research Affiliates在2015年的报告中提出了与主流观点截然不同的分析思路。该公司负责宏观研究的副总裁米歇尔·马佐莱尼(Michele Mazzoleni)博士认为,所谓“美元走强会给新兴市场带来风险”的说法实际上是基于三个“误解”。

第一个“误解”是,美国利率走高只会给新兴经济体造成更多困境。反驳这一观点的关键在于,并非所有利率走高都属于同一种情况。马佐莱尼引述已有研究称,导致利率走高的原因包括货币因素(如央行意外收紧货币政策)、实际因素(如经济利好)以及风险因素(市场参与者避险情绪提高)。如果利率水平上升是出于对经济走强的预期,那么这将是一个好消息。不仅如此,经济形势的改善还将提高投资者的风险偏好,可能促使他们在美国市场之外寻求多样化投资。

国际货币基金组织(IMF)发布的《2015年溢出效应报告》分析了美国和欧洲收益率走高对新兴经济体的影响。报告发现,当收益率因为经济形势改善而走高时,新兴市场会在随后一年出现更大规模资本流入和更高的工业生产增速。也就是说,美国和发达国家经济向好同样有益于新兴经济体。美国经济目前逐步改善的势头一定程度上符合这些结论。

第二个“误解”是,美元走强会加剧新兴市场宏观经济的困境,但马佐莱尼认为二者的因果关系并非如此简单。比如,一些新兴经济体曾经受益于大宗商品价格走高等有利因素,使得的产出水平高于潜在水平、并且本国货币实际汇率出现升值。当这些有利因素消退、经济增速放缓时,本币汇率必须有所调整才能平衡经常项目、支撑新的增长阶段。可以说,美元相对走强是这种调整过程的附带结果,而这样的调整通常会带来经济复苏。

第三个“误解”是,伴随着美元走强新兴市场会像过去一样出现严重经济和金融危机。但马佐莱尼认为目前来看这个可能性要小很多。与上世纪相比,新兴经济体已经发生了巨大变化。一方面,更大规模的外汇储备得以建立。报告称,新兴经济体外汇储备与GDP的比率自上世纪末以来增加了50%到100%。目前大部分央行的外汇储备规模至少达到GDP的15%。另一方面,新兴市场已经有能力发行更多以本币计价的债券,从而避免美元迅猛升值造成的偿付压力。

尽管如此,当前最大的不确定性在于,没有人能预料此轮美元涨势将向何处发展。彭博的报道说,美联储编制的一个更加广泛的美元指数显示,美元汇率水平目前仍比2002年高位要低10%,较1985年纪录高点更是低了19%(该指数体现了美元兑26个贸易伙伴国货币的汇率水平,并且根据每个国家的通胀率做出了调整)。另一方面,关于利率上升和减税政策的预期都可能促使美元继续走高。

Quartz援引龙洲经讯(Gavekal)分析师汤姆·霍兰德(Tom Holland)的观点说,倘若美元朝着长期平均水平回落,可能只会对经济活动产生中性影响——使美国出口竞争力恢复到从前,而不是更具竞争力。但如果美元在现有强势基础上进一步上涨,可能会对全球贸易、资本流动和金融市场带来破坏性影响。

《经济学人》的文章也提醒说,最大的担忧在于,美元此番走强可能导致冲突,而不是像1985年那样最终促成一份协议。在以错误观念为指导的美国贸易平衡政策下,特朗普看起来急切渴望诉诸于保护主义措施。美元继续走强有可能成为此类灾难性举动的导火索。

评论