作者:叶桢

经济的萧条总是相似,但繁荣总会以各种各样不同的形式展开。当前全球正在经历的繁荣与历史上的哪些过去最为相似?驱动力来自哪里?未来又将如何演变?

瑞信经济学家James Sweeney、Wenzhe Zhao等近日在一份报告中回顾了过去几轮与当前形势颇为相似的“小繁荣”,从中抽丝剥茧,以求从过去的经历中汲取经验。

瑞信预计,2018年在通胀走高的背景下,金融条件预计将适度收紧,至于是多大程度的紧缩,则取决于全球经济处于何种繁荣,是1993式的过热,还是2003式的产出与需求齐头并进?

需求复苏带动的繁荣

瑞信指出,需求复苏是当前全球经济繁荣的秘诀。目前无论是发达经济体还是新兴市场,来自企业和家庭的强劲需求为工业生产提供了强有力的支持随着需求的膨胀,库存预期正在上升,而随着销量的增长,实际库存正在下降。

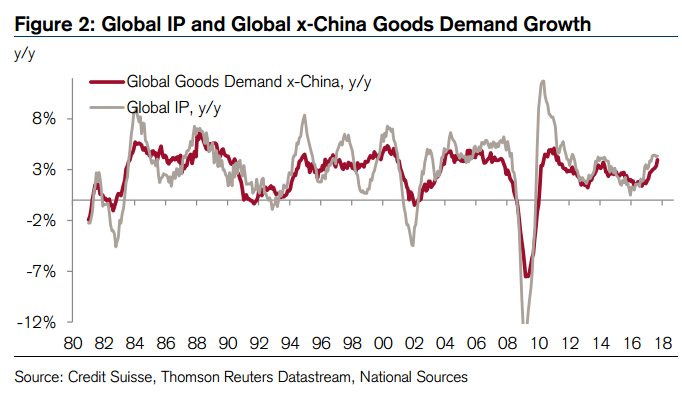

下图显示了除中国外全球商品需求和全球工业产出的年化增长率。如图所示,过去一年,需求出现急剧加速,加速幅度为过去四十年来最大,特别是剔除了那些紧随大萧条而来的需求反弹后。

回望过去,有三个阶段出现与当前这种全球可贸易商品部门需求侧转暖的类似情况,分别是1993年至1994年,2003年至2004年,和2013年。这些小繁荣都有值得研究的特质,并有可能为2018年全球经济的演变提供线索。

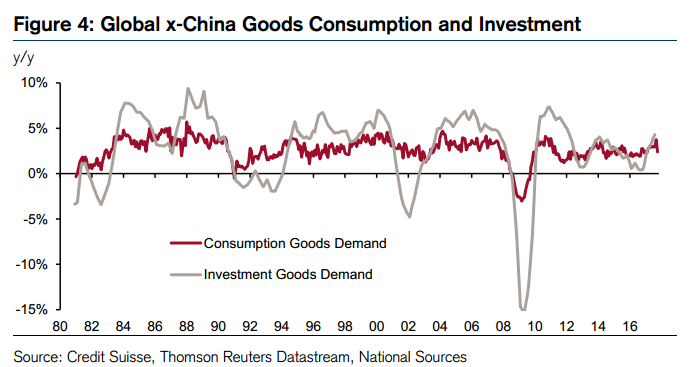

1993-1994:欧洲经济在两德统一后陷入衰退,到1993年需求开始回升。此时距美国经济衰退刚过去几年,由于信贷和房地产市场的拖累,复苏十分缓慢。但到了1993年底,发达市场消费稳步增长,企业资本支出飙升。就像过去的许多周期一样,投资复苏快过消费,工业生产复苏快过商品需求。

当时“过热”的增长引发了一场激烈的政策反应,并导致了大规模的债券市场抛售。美联储开启了激进的加息周期,从1993年12月开始的一年里,上调联邦基金利率250个基点,同期美国10年期国债收益率也出现相似幅度的上涨。

2003-2004:这轮需求的反弹动力来自科网泡沫后的重振旗鼓、住房市场和中国经济的繁荣以及“全球储蓄过剩的”。这一次,产出或多或少和需求齐头并进。在中国以外地区,投资得到改善但并没有出现爆炸性增长。得益于资产强劲流入和宽松信贷,发达市场消费状况良好。

2013:这一年,继2012年主权债务危机和衰退之后,欧洲经济增速开始反弹,带动需求复苏。同时,强劲的油价带动了能源相关行业资产支出。中国急剧增长的投资开始出现放缓。当时各国央行担心资源利用率过低和通缩的风险。但收益率确实大幅走高,美国10年期国债收益率从2013年初的1.5%-2%的水平上升至年末的3%。

目前经济更似2003,但也要警惕2013式风险

瑞信认为,对于2018年全球经济将如何演变,关键问题在于工业产出会否超越需求,正如1993-1994曾出现的那样,或者和需求齐头并进,类似2013年。

由于美联储FOMC的成员构成正在偏向鹰派,再加上通胀上行风险,如果出现产出增速超出需求的情况,金融环境很有可能大幅收紧,以1994年曾出现的方式。

目前工业生产增速超出需求增长的势头正在加剧,但瑞信认为,出现生产过热的风险依然比较低。

瑞信预计,全球工业生产势头将在第一季度加速,全年增速约在4.5%,这将是2011年以来的最快增速。目前全球范围内的PMI指数都已经达到了长期高点。

但瑞信同时判断,在全球经济的大部分地区,强劲的需求将会持续。欧元区和美国地区商业投资复苏预计将惠及全球,包括原材料生产商们。

在美国,劳动收入以4%左右的增速稳定增长,过去一年个人储蓄率大幅下降导致消费增长强劲,而税改将进一步提振家庭收入;在欧洲,失业率大幅下滑,过去一年几乎减少了1%,劳动收入得到支撑,银行信贷发放保持强劲势头。

另外一方面,美元弱势,油价反弹,企业信心复苏、强劲公司盈利以及美国税改都对投资构成支持。

瑞信表示,强劲的需求前景意味着不大可能出现产出大幅超过需求的情况:

周期总是在库存太高(因为错误的原因),需求走弱,或者金融环境收紧的情况下发生转变。目前这些都不是迫在眉睫的问题。

因此,瑞信认为,比起1993年生产过热导致货币增持剧烈紧缩的情景,当前经济更容易出现2003年类似的情况,通胀大致受到控制,投资者们对过于看空久期风险还尚存疑虑。

不过瑞信指出,投资者也应该警惕,经济重蹈2013年的情况,当时在鸽派的政策环境中,收益率出现急剧上升。一旦通胀和增长势头过猛,目前平坦的利率曲线也存在调整的可能性。

中国经济展望

对于中国短期内的经济走势,瑞信认为,工业生产势头将大幅加速,从2015年后期的低点反弹至约8%,近期增长区间的上限。

去年,中国工业生产增速基本稳定在6%,主要受到经济转型背景下重工业投资下滑的拖累。转型的趋势预计将在2018年继续,但瑞信预计,更健康的家庭部门和强劲的海外需求将会抵消转型对经济增速带来的压力。

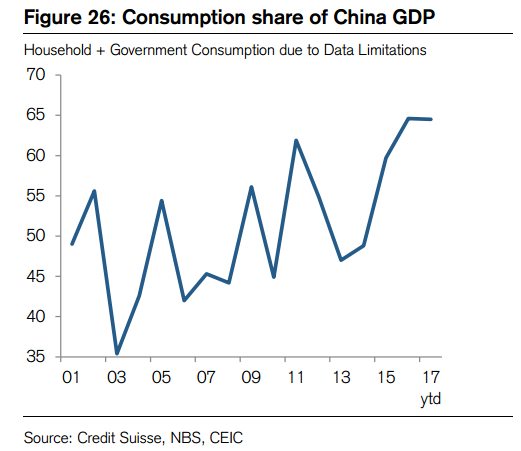

需求方面,消费需求今年增势良好,零售销售增速高于制造业资本支出增速,消费对中国GDP增长的贡献率依然很高。尽管住房市场没有那么火爆,但家庭信贷增速依然领先。瑞银预计,政策对消除家庭部门财政限制的支持在2018年继续支持消费增长。

经济转型的负担都体现在投资方面。在企业部门去杠杆背景下,整体信贷增长持续减速。除家庭贷款外的信贷总额增长率达到了2015年后的低点,限制了企业部门的投资能力。

房地产市场方面,截至2017年底,新屋开工增速降至零,但主要城市房价并没有出现下跌,这表明需求有弹性。瑞信认为,随着限制性住房政策开始松动,建设周期将在2018年开始缓慢转向。

来源:华尔街见闻

评论