证监会消息显示,原定于今天上会的芜湖伯特利汽车安全系统股份有限公司,因尚有相关事项需要进一步核查,决定取消审核,这已经是今年第三家上会前临时取消审核的企业。

对于寻求上市的企业来说,安排上会已意味着离A股仅一步之遥,而本欲冲击主板的伯特利在IPO临门一脚之际突然撤步,究竟为何?

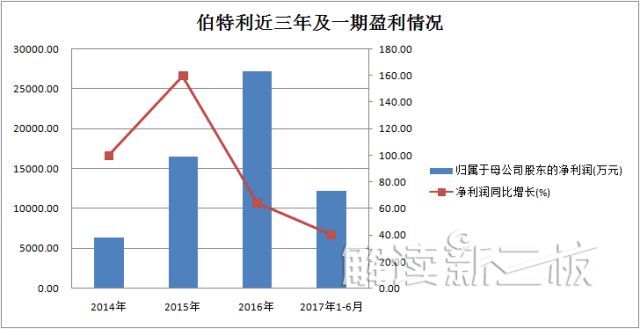

三年业绩年复合增长率达106.43%

早在2015年7月伯特利就开始启动上市辅导。2017年3月15日,伯特利正式向证监会报送了首次公开发行股票招股说明书,从其报送IPO材料至今,排队用时不满一年。

伯特利主营业务为汽车制动系统相关产品的研发、生产和销售,同时具备机械制动系统产品和电控制动系统产品的自主正向开发能力。其收入来源主要来自于盘式制动器。

从经营表现来看,伯特利盈利能力处于较高水平,2014年-2016年,其主营收入分别达8亿元、14.71亿元和22.12亿元,年复合增长率为66.29%;同期归母净利润增速更快,三年净利润分别达6390.55万元、1.66亿元及2.72亿元,年复合增长率达106.43%。

这样的业绩并不逊色于其同行可比上市公司亚太股份和万安科技,但离上市公司万向钱潮仍有一定差距。

伯特利表示,公司业绩增长迅速,主要得益于前期成功的市场开拓和主要客户新产品的批量投产。未来能否继续保持高速增长,将受到宏观经济形势、行业发展趋势等因素影响。

2017年上半年,伯特利的营收和归母净利润分别为10.52亿元、1.23亿元,双双同增明显,暂未呈现下降趋势。

一般而言,业绩是发行人冲击IPO的重要保障,这样的业绩也已远远超出了所谓的主板“净利5000万的门槛”。

不过,从证监会出具的反馈意见来看,发行人股权转让、关联交易、前五大客户等方面的问题引起了发审委的关注。

挂牌新三板前股权转让价格存隐忧

伯特利曾于2016年1月挂牌新三板,但在新三板仅待了一年,已于2017年1月挥别新三板。

挂牌期间,发行人曾完成一次定增,以12.67元/股的价格向七名认购对象发行987万股,融资1.25亿元,用于补充公司流动资金。

值得注意的是,七名投资者中有一只基金产品,安鹏新三板2号投资基金以1495.06万元认购了118万股,占伯特利股本总额的0.74%。

三个月后,北京汽车集团产业投资有限公司作为基金管理人,将该基金持有的伯特利118万股,通过股转系统以互报成交确认委托方式,以16元/股的价格转让给了王漫江。

此后,伯特利又通过股转系统完成了3次股权转让,价格为16.65元/股,而后于去年1月26日终止挂牌。其最新招股说明书显示,股东最终定格在19户。

在其挂牌新三板之前,伯特利一共经历了6次股权转让,在前两次的股权转让中,其价格几乎未有上涨。而第三次,2011年12月奇瑞科技转让其持有的35%股权给锐创投资,转让价格为9286万元,此次转让,伯特利股权溢价121%。而后几次股权转让也存在不同程度的溢价。

可以看出,从2007年-2011年,伯特利股权转让价格未有明显提升,然而自2011年年底以后,股权开始大幅溢价。这一点也引起了发审委的询问,发审委要求其补充说明其及子公司设立以来历次增资及股权转让的背景及合理性、价格及定价依据。

关联交易额占比较大

反馈意见指出报告期内发行人存在较多的关联方及关联交易。发行人发生的关联销售金额为5.42亿元、5.99亿元、8.94亿元和3.90亿元,占营业收入的比重分别为67.79%、40.71%、40.39%和37.04%。

其中,发行人对奇瑞汽车及其关联方销售盘式制动器等产品,销售金额分别为5.34亿元、5.54亿元、7.22亿元和2.58亿元,占当期营业收入的比重分别达66.75%、37.7%、32.66%及24.48%。

值得注意的是,奇瑞汽车一直为伯特利的第一大客户。而奇瑞科技是发行人的第二大股东,持股比例18.05%,其持有的6637.8万股为国有法人股。奇瑞科技的控股股东又分别为奇瑞控股和奇瑞汽车。二者之间存在关联交易风险。

伯特利表示,发行人与奇瑞汽车及其关联方的关联交易是因为公司正常生产经营需要而发生,其占营业收入的比例呈现逐年下降的趋势。

显而易见的是,尽管上述关联交易占比呈下降趋势,但关联交易金额却逐年增加。

而伯特利也表示,作为发行人主要客户之一,如奇瑞汽车及其关联方开发和引进了新款车型、增加了整车销售量,不排除公司对其产品销售量和销售收入也会相应增加,从而对奇瑞汽车及其关联方的交易金额仍将保持一定的规模。

对前五大客户销售比例高达80%

伯特利的业绩增速一直很快,但集中度相对过高的客户体系却让IPO暗藏风险。

报告期内,伯特利客户集中度较高。2014年至 2017年上半年,发行人前五名销售额合计分别为7.67亿元、13.72亿元、18.11亿元、8.40亿元,占公司当期营业收入的比例分别为95.73%、93.28%、81.88%、79.81%。虽呈现下降趋势,但占比仍保持在80%左右。

对此,伯特利解释称,发行人的主要客户长安汽车、奇瑞汽车、上汽通用、北汽银翔、重庆力帆等多系国内知名的整车厂商,这些客户的产品需求量较大且经营较为稳定。

同时,发行人第一大客户的销售收入占比不断下降,前五大客户各自占营业收入的比例也更加分散,客户结构更趋合理。2015年以来,发行人不存在向单个客户销售比例超过总额50%或严重依赖于少数客户的情形。

但是,随着汽车行业增长速度放缓和市场竞争加剧,整车厂商日益面临着车型更新加快、技术含量提高、开发和制造周期缩短、产品价格下降等竞争压力,一旦合作关系发生不利变化,导致客户订货数量减少,伯特利的盈利水平也将受到显著的不利影响。

评论