文|读懂财经

前两年,新能源汽车爆发式增长导致行业出现了“电池荒”,买方和卖方严重失衡,有车企甚至为了抢电池干脆派人蹲守电池厂。那时候,电池厂靠着“物以稀为贵”赚得盆满钵满,不少车企都在吐槽给电池厂打工。

这也带来一个疑问——当供需关系恢复正常,一向强势的整车厂选择谋求产业链的主导定位时,动力电池厂的高利润率还能维持吗?

果不其然,今年电池厂与主机厂攻守易势,动力电池产能过剩,不少企业开始降价抢市场。据自媒体“电动汽车观察家”报道,当前动力电池价格已经是历史最低水平。

虽然动力电池开始降价抢市场,但颇为反常的是,动力电池企业的盈利能力未受影响。据东莞证券数据,上半年整体锂电池厂商毛利率同比上升2.29个百分点。

为什么价格战都开打了,动力电池企业的毛利率还在增长呢?

本文持有以下观点:

1、汽车产业链议价权从动力电池向主机厂转移。动力电池产能过剩问题凸显,2022年动力电池产量是装机量的1.85倍。供给大于需求的情况下,动力电池企业纷纷开始降价抢市场。

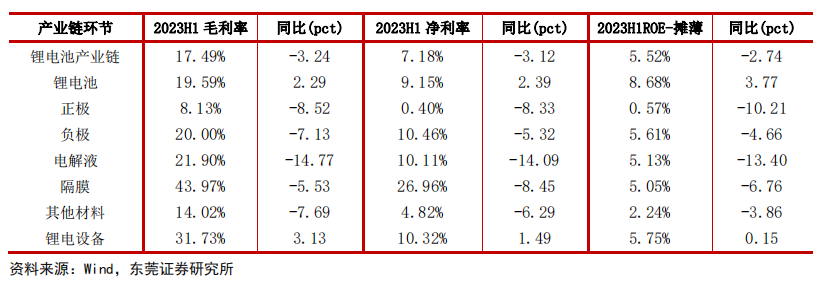

2、电池产业链利润向动力电池转移。由于电池原材料产能过剩情况更严峻,且材料端议价能力低于电池企业,电池原材料的利润正向锂电池环节转移,上半年大部分上游材料毛利率下降超5个百分点,而锂电池板块毛利率上升2.3个百分点。

3、超充是动力电池打破内卷的关键变量。当下大部分动力电池的性能已经达到车企“及格线”,且电池性能差距不大,拼价格正成为电池厂最重要的获客手段。而超充技术的突破有望拉开电池的性能差距,将行业由拼价格重新拉回到拼性能。

01 动力电池的反常现象:价格下降,利润提升

大家都清楚今年主机厂经过了一轮残酷的价格战,但有人可能不知道,主机厂背后动力电池价格战的激烈程度有过之而无不及。

动力电池价格战堪比坐过山车。仅2022年头两个月,动力电池价格就普涨了15%。李斌还吐槽,电池价格上涨直接影响了利润,逼着蔚来去涨价。

但今年,宁王打响了动力电池价格战第一枪。按照36氪的报道,宁德时代面向理想、蔚来等重点客户签署合同,约定未来三年,一部分动力电池的碳酸锂价格以20万/吨结算,相当于彼时44万/吨的价格再跌去一半。但签署这项合同的车企,要将约80%的电池采购量承诺给宁德时代。

之后,动力电池企业纷纷降价,蜂巢能源推出了10%降价计划,国轩高科和欣旺达也开始跟进降价。据自媒体“电动汽车观察家”从业界人士获知的信息,2023年初部分动力电池企业就开打价格战,到年中,价格战更加剧烈。相比过往,当前的动力电池价格已经是历史最低水平。

有人可能会想,动力电池都打价格战了,动力电池厂商应该也进入盈利下滑的通道了。但实际情况却恰恰相反,动力电池厂商的利润率反而提升了。根据东莞证券数据,上半年整体锂电池厂商毛利率同比上升了2.29个百分点。

从今年的半年报数据看,动力电池企业的盈利能力也都有提升。比如,上半年宁德时代毛利率同比增长了3个百分点,亿纬锂能毛利率同比增长1个百分点,国轩高科也同比增长了0.9个百分点。

为什么动力电池在打价格战,但厂商的盈利能力却一点也没受影响呢?

02 原材料向动力电池的利润转移

2022年上半年,电池产业链净利润排名前三的企业依次为天齐锂业、盐湖股份和宁德时代,前两名是锂材料供应商,宁德时代是动力电池企业。

而到了今年上半年,盈利趋势明显改变,宁德时代成为产业链中净利润最高的企业,归母净利润同比大增155.5%。而天齐锂业归母净利润同比下降37.8%,盐湖股份归母净利润同比下降44%。

净利润排名的位次变化,是上半年电池产业链利润再分配的一个缩影。目前,整个电池产业链的利润正向动力电池转移。根据东莞证券数据,上半年电池产业链中正负极材料、电解液、隔膜等原材料企业毛利率下降幅度在7%-14%不等,但锂电池环节毛利率同比上升2.29%。

电池产业链的利润转移也不难理解。正所谓农产品价格看供给,工业品价格要看需求。电池产业链的景气周期,始于2020年下半年开始的新能源汽车放量。但随着新能源汽车销量增速下滑以及电池产业链的扩产,动力电池正面临产能过剩。据中国汽车动力电池产业创新联盟数据,2022年,我国动力电池累计产量为545.9GWh,但是累计装车量为294.6GWh。

产能过剩下,电池产业链只能降价去库存,但每个产业链面临的去库存压力却并不相同。电池材料端材料端产能过剩的程度高于动力电池。根据WIND数据,上半年电池产业链整体的存货周转天数为95.7天。而宁德时代,亿纬锂能等动力电池厂商的存货周转天数分别为76天、78天。动力电池厂商存货周转速度更快,一定程度上说明其库存压力更少。

面对更严重的供给过剩,电池原材料企业更迫切的需要降价去库存。以关注度最高的碳酸锂为例,年初电池级产品均价每吨超过51万元,4月末一度跌破18万元。原材料价格的剧烈下降,电池厂商买原料的钱少了,利润自然也就改善了。

长期来看,材料端利润向电池厂商转移也有望延续。电池产业链曾出现过“锂矿焦虑”,行业一度认为锂矿等材料具有稀缺性将是产业发展的瓶颈。但如今这种稀缺性已经消失,宁德时代董事长曾毓群、国轩董事长李缜都在不同场合提出了“无限资源和有限需求”的观点,指出已探测到的锂资源储备巨大,不会制约产业发展。

当上游材料的稀缺性消失后,电池厂商已经较上游形成了规模议价的能力,能够顺利截流住利润,把成本压力转移给材料商。今年年初宁德时代就要求供应商降价10%。

种种迹象表示,电池产业链中材料端向动力电池的利润转移趋势仍将长期存在。

03 从拼成本到拼性能

虽然电池产业链的利润正向动力电池转移。但动力电池厂商之间的竞争仍极为残酷。体现在市占率上,2022年1月,宁德时代的市占率是50.2%。19个月后,宁德时代市占率跌至41.7%。

竞争激烈的动力电池也将长期陷入在内卷泥潭中。从大的供需环境看,上文提到的产能过剩问题将长期存在,按照长安汽车董事长、党委书记朱华荣的观点,到2025年中国也只需要1000~1200GWh的动力电池产能,但目前行业产能规划已经达到了4800GWh。

供给长期大于需求,本就容易引起内卷的价格战。而企业也很难靠现阶段的产品性能形成壁垒。动力电池领域本就没有没有拉开足够大的性能差距。以30万元以下的主流汽车市场为例,宁德时代磷酸铁锂电池的能量密度为174 Wh/kg ,而行业普遍已能做到 165 Wh/kg的水平。

性能没有拉开差距的核心原因并不是技术,而是受需求影响,大部分电池厂商的密度都已经达到了车企的及格线。能量密度主要影响汽车续航,而车企对续航的追求不是无限的,只要求能到一个“够用” 的区间。而目前磷酸铁锂电池的续航里程能达到 600公里-800公里,已经和油车相当,大多数时候,这就 “够用了”。

当续航够用后,电池企业继续提升能量密度的意义已经不大了。车企开始选择便宜、够用的产品。举个例子,宁德时代在去年年中就已做好M3P电池的装车准备。但直到今年 8 月 16 日,这款电池才装上奇瑞星途和智界车型。原因正是,车企改用M3P电池后,单车成本上涨8000元,导致车企不想配合宁德时代做M3P电池的适配。

车企更加看重电池成本,将进一步迫使电池厂商走进价格战。而超充技术正是把动力电池拽出价格战泥潭的关键变量。

在续航历程与油车接近后,充电时间制约电动车为数不多的瓶颈。而只用“充电10分钟”的超充技术正可以打破这个瓶颈。今年以来,比亚迪推出“多枪超充”,宁德时代兼具成本与性能的“神行快充”也将在年底量产。

而超充技术一旦突破,能很好地缓解动力电池的内卷境况。一方面,超充突破后,将几乎抹平“加油 5 分钟,续航 500 公里” 的燃油车优势,再次实现电动车的加速增长。另一方面,超充将再次把行业从拼成本的普通制造业重新拉回到比拼技术代差的先进制造业。

以此来看,动力电池开启价格战后,产业链利润的转移,虽然能在一定时期内维持到动力电池厂商的高利润。但对于头部企业来说,想要真正摆脱价格战的泥潭,技术始终才是硬道理。

评论