界面新闻记者 |

9月15日,上海证券交易所、深圳证券交易所、北京证券交易所分别发布了《关于就公司债券(含企业债券)五项业务规则公开征求意见的通知》,截止时间为9月30日。

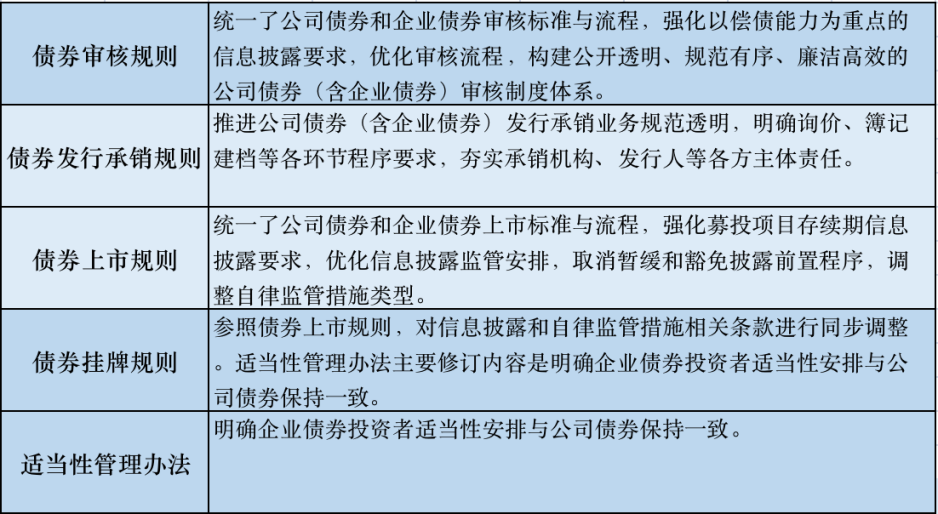

沪深交易所起草和修订的重点相同,本次起草修订共涉及5项业务规则,分别修订了债券审核规则、债券上市规则、债券挂牌规则和适当性管理办法,并起草了债券发行承销规则。

证监会9月8日刚刚对《公司债券发行与交易管理办法》和《24号准则》进行了修订,从部门规章和规范性文件的层面,建立了落实机构改革的制度体系,企业债券正式纳入证监会监管体系。此次五项规则的起草修订从具体实操层面完善了企业债券划转后的细则性监管规则。

值得注意的是,北交所方面有了“大动作”。此次北交所推出信用债业务,一体构建公司债券(含企业债券)基础制度体系。起草了《北京证券交易所公司债券发行上市审核规则》(下称《审核规则》)、《北京证券交易所公司债券发行承销规则》(下称《发行承销规则》)、《北京证券交易所公司债券上市规则》(下称《上市规则》)、《北京证券交易所债券交易规则》(下称《交易规则》)、《北京证券交易所债券市场投资者适当性管理办法》(下称《管理办法》)5项业务规则,主要内容为:

建立发行上市审核制度:《审核规则》贯彻债券注册制改革要求,以信息披露为核心,强化以偿债能力为重点的信息披露要求,坚持公开透明的审核原则。通过建立健全债券发行审核质量控制体系和廉政监督机制,加强对发行上市审核工作全方位约束与监督。

建立发行承销制度:《发行承销规则》吸收了公司债券、企业债券发行承销经验,贴合债券市场参与者习惯,明确发行程序、发行系统、场所管理、发行人和中介机构责任等各项要求,进一步规范发行承销业务。

建立上市与持续监管制度:《上市规则》建立了从债券上市到上市后持续监管各环节的监管安排。通过强化持续信息披露监管要求,压实信息披露义务人职责,加强债券持有人权益保护等,规范债券上市管理和市场参与者行为。

建立债券交易制度:《交易规则》充分把握债券交易特点和市场需求,适配匹配成交、点击成交、询价成交、竞买成交和协商成交五种交易方式,明确不同交易方式下交易时间安排、申报成交要求,建立做市商制度,并通过债券交易参与人机制,便利机构投资者参与债券交易。

建立投资者适当性管理制度:《管理办法》落实证监会对投资者适当性管理的有关要求,明确投资者适当性标准,对证券经营机构投资者适当性管理职责作了细化规定,压实证券经营机构责任,增强投资者保护力度。

与沪深交易所相比,此次北交所以承接企业债为切入点一体推进信用债市场建设,推出了除非公开发行方式以外的全部公司债券品种,其中具体的审核制度、承销制度和交易制度等均按证监会统一部署与沪深交易所保持一致。

从具体规则上来看,北交所的5项业务规则与沪深交易所相比,没有《上海/深圳证券交易所非公开发行公司债券挂牌规则》这一规则。

对于此次沪深交易所和北交所具体起草内容的差异,业内人士对界面新闻记者表示,可能也是出于北交所上市公司考虑,北交所上市公司一般规模比较小。

据悉,后续北交所将继续完善公司债券的发行方式,围绕进一步丰富产品体系,持续开展多元产品研究,成熟一个、推出一个。在债券交易业务推进方面,北交所单独建设固定收益平台,系统预计于12月底上线,上线交易品种为公司债券(含企业债券)的现券交易。

沪深交易所方面也表示,下一步将抓紧推进公司债券(含企业债券)各项配套业务指引修订工作,协同发挥公司(企业)债券功能优势,稳妥有序做好企业债券发行审核职责承接。更好支持重大项目建设,助力提升债券市场服务国家战略和经济高质量发展的能力。

评论