记者|张乔遇

近日,深交所主板新受理了广西北部湾陆海新能源股份有限公司(下称:陆海新能或公司)的IPO申请资料。

招股书显示,陆海新能的主营业务为水力发电、光伏发电、风力发电等可再生能源项目的投资、开发、建设和运营管理。

2020年至2023年一季度(报告期),陆海新能的主营业务收入分别为9.09亿元、8.90亿元、9.27亿元和1.23亿元;归母净利润分别为2.98亿元、2.76亿元、2.87亿元和-782.37万元,业绩有所波动。

公司的主营业务收入均来自于电力销售,需要指出的是,超过97%以上收入均来自广西电网,叠加可再生能源补贴发放周期较长,报告期陆海新能应收账款高企,1年内应收账款占比下滑,且低于行业平均。此外,陆海新能账上还因收购形成超8亿元商誉高悬。

新能源补贴回款周期长,应收账款高企

目前,陆海新能主营业务按产品划分仍以水力发电和光伏发电为主,水力发电报告期收入平均占比超过75%,其余25%为光伏发电收入。截至本招股说明书签署日,公司已储备130万千瓦风力发电、30万千瓦光伏发电等可再生能源发电项目的建设指标。

需要指出的是,报告期,陆海新能下游客户高度集中于广西电网,销售收入占主营业务收入的比重分别高达97.68%、98.01%、99.62%和99.62%。

界面新闻记者还注意到,陆海新能的应收账款余额也比较大,报告期各期分别为2.97亿元、3.51亿元、2.79亿元和2.98亿元;占各期营业收入的比重分别为32.63%、39.47%、30.05%和60.32%。

随着陆海新能应收账款规模的扩大,公司应收账款周转率逐年下滑,报告期分别为3.54、2.75、2.94、1.71。若应收账款回款不及时或发生坏账,将对公司业绩产生一定影响。

据悉,公司应收账款余额由应收标杆电费及应收可再生能源补贴电费构成,其中标杆电费一般在确认收入的次月回款,期末应收账款主要为可再生能源补贴电费。

根据相关规定,光伏发电等可再生能源售电收入中部分属于国家补贴。受可再生能源发电补贴审核时间及可再生能源基金收缴结算周期较长等因素影响,发电企业收到国家补贴时间存在滞后。

报告期各期末,公司累计应收可再生能源补贴余额分别为2.34亿元、2.75亿元、2.36亿元和2.52亿元,占各期应收账款账面余额的比例分别为78.79%,78.35%、84.59%、84.56%。据招股书披露,补贴电费发放周期较长,已经纳入补贴目录或补贴清单的发电项目,通常需1-3年方能收回补贴,陆海新能应收账款会否进一步增长?

若对公司应收账款账龄进行分析可以看到,公司应收账款账龄主要为3年以内,由于可再生能源补贴回款周期长,2020年至2022年各期末账龄在1年以内的应收账款占比分别为48.27%、45.33%、46.72%,逐年下滑。

2020年至2022年,甘肃能源、浙江新能、桂冠电力、黔源电力、立新能源等同行业可比公司账龄在1年以内的应收账款占比平均值分别为55.21%、56.63%、49.72%,均高于陆海新能。

其中主要是桂冠电力、黔源电力1年以内应收账款占比较高,公司称系桂冠动力、黔源电力的无补贴发电业务(水电、火电)占比较高,其可再生能源补贴较少。

但界面新闻记者注意到,在坏账计提比例上陆海新能的计提比例也高于前述同行业可比公司均值。2020年至2022年陆海新能的坏账计提比例分别为6.60%、7.11%、5.95%和5.91%,而同行业均值在10%以上。

其中,黔源电力的坏账计提比例分别为57.99%、25.62%和34.34%;立新能源的坏账计提比例分别为12.36%、16.01%、18.76%,均与陆海新能存在较大差距。

陆海新能表示:黔源电力存在大额单项计提坏账准备情形,单项计提坏账比例为100%;立新能源发电类型为风力发电及光伏发电,可再生能源补贴电费账面余额较大,可再生能源补贴电费回款周期较长导致其坏账计提比例相对较高。

多起收购,超8亿商誉“高悬”

2018年以来,陆海新能斌多次频繁收购,夯实水电板块业务。

2018年11月,陆海新能收购红花公司96.47%股权、桂柳公司84.53%股权。红花公司成立于2003年5月,本次收购前,红花公司体内的主要资产为红花水电站;桂柳公司成立于1998年1月,本次收购前,桂柳公司体内的主要资产为大埔水电站。

根据陆海新能与相关方签署的《发行股份及支付现金购买资产协议书》,公司向信运汉石发行5400万股股份收购信运汉石所持红花公司96.47%股权和桂柳公司54.67%股权,并支付现金2.19亿元收购信运汉石持有的桂柳公司29.86%的股权。

本次收购完成后,公司持有红花公司96.47%股权、桂柳公司84.53%股权。公司于2018年11月将红花公司和桂柳公司纳入合并报表范围。

2019年12月,陆海新能又收购了古顶公司95.40%股权。古顶公司成立于2003年7月,本次收购前,信运汉石持有古顶公司95.40%股权,古顶公司体内的主要资产为古顶水电站。公司于2019年12月将古顶公司纳入合并报表范围,本次交易对价经审计、评估为7284.74万元,以现金方式完成支付。

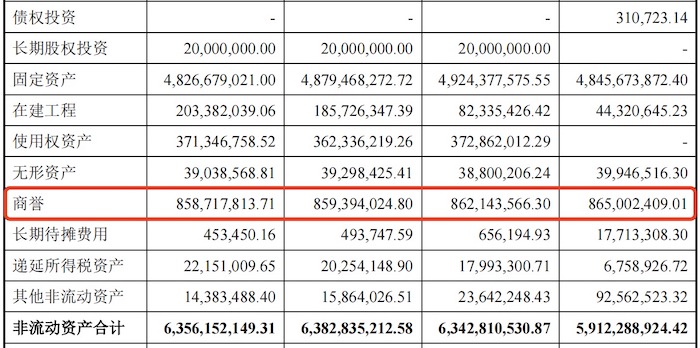

大手笔收购后,陆海新能账上商誉高悬。报告期各期末,公司商誉账面价值分别为8.65亿元、8.62亿元、8.59亿元及8.59亿元,占非流动资产的比例分别为14.63%、13.59%、13.46%和13.51%。

在财务报表中单独列示的商誉,无论是否存在减值迹象,公司将至少每年进行减值测试。测试结果表明包含分摊的商誉的资产组或资产组组合的可收回金额低于其账面价值的,应确认相应的减值损失。

报告期内,公司商誉减值损失(损失以“-”号填列)分别为-285.04万元、-285.88万元、-274.95万元和-67.62万元,公司表示,均为非核心商誉减值损失。

依赖税收优惠,曾大额现金分红

为助力我国能源结构绿色低碳转型,我国实施了多项支持绿色发展的税费优惠政策。

例如,增值税方面,自2015年7月1日起,我国对符合条件的风力发电项目增值税实行即征即退50%的政策;在企业所得税方面,对符合相关规定的公共基础设施项目投资经营范围,享受自生产经营产生发电收入年度起“三年免征、三年减半征收企业所得税”的税收优惠政策;符合西部大开发战略税收优惠相关事项的,自2011年1月1日至2030年12月31日,按15%的税率征收企业所得税,免税期不受影响等。

2020年至2022年,陆海新能的利润总额分别为3.68亿元、3.37亿元、3.47亿元;公司享受的税收优惠金额分别为5767.09万元、5726.72万元、5716.62万元,占当期利润总额的比例分别为15.69%、16.98%、16.50%。

截至2023年一季度,陆海新能利润总额为-629.78万元,当期税收优惠高达606.24万元,占利润总额的比例为-96.26%。公司表示,2023年一季度广西区内降水总体偏少,气温偏高、阶段性干旱严重等客观气候导致业绩季节性波动。

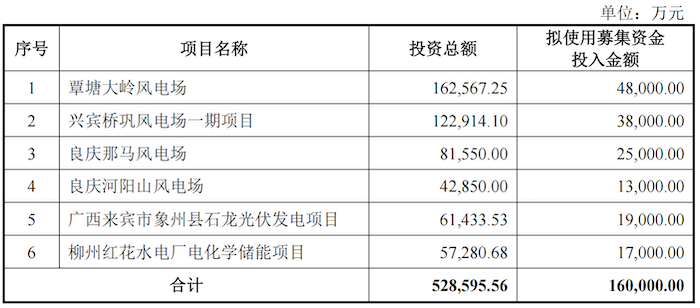

本次上市,陆海新能拟募集资金16.00亿元,主要用于风电场、光伏发电项目的投资。界面新闻记者注意到,陆海新能曾在报告期内大手笔分红,2020年、2021年现金分红金额分别为1.47亿元、2.50亿元,占当期净利润的比重分别为46.82%、87.11%。

评论