文|零售商业财经 金诺

编辑|王拓

近年来,连锁零食量贩店肉眼可见的多了起来,随处可见一条街道四五家店扎堆、近身肉搏。

这类零食集合店中,通常以大众所熟知的商品(红牛、脉动、百岁山、王老吉、康师傅全系列产品等)进行低价引流,继而给消费者带来整店都便宜的错觉。

将“低价”作为卖点的零食店们,获得了众多消费者的追捧,也引来众多加盟商的青睐。目前声量较大的有零食很忙、零食有鸣、赵一鸣等品牌,相较于前两者,诞生于江西的赵一鸣知名度略低,今年初获得了一笔1.5亿的A轮融资,才引发了行业内外的关注。

正如赵一鸣创始人赵定所说的“平价零食店相当于七八年前的奶茶行业,竞争刚刚开始”。

回看极度内卷的茶饮赛道,历经了十几年沉淀之后,形成了以奈雪、喜茶为代表的一线品牌;茶颜悦色、茶百道为代表的区域品牌和蜜雪冰城、甜啦啦这类下沉品牌,决胜关键是产品力与供应链运营能力。

零食赛道仍处于高度同质化的肉搏战中,赵一鸣零食虽在知名度上崭露头角且手握一轮融资,但在资金实力、门店规模方面,需修炼的内功还有很多。

作为新玩家,如何在这个加速洗牌的赛道竞争中脱颖而出?

赵一鸣目前的做法是加速扩张,快速扩张需要强大的运营能力来承接,在开放加盟的三年里开出了2000多家门店,但门店运营水平与赛道头部品牌仍有不小差距。

除了在食安问题、缺斤少两等方面频受消费者诟病外,赵一鸣“狂飙”扩张的同时始终存在着较大的隐患,需要在企业管理、门店运营等方面多下功夫。

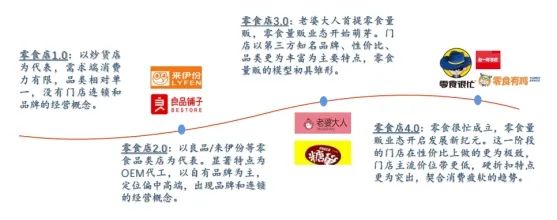

01 零食量贩店混沌、洗牌、整合

太阳底下无新事,零售量贩店并非新业态,20多年前就存在,新锐玩家的入局又再次让这个赛道热闹起来。

“量贩”一词来源于日本,意指批发型超市,是一种早被验证过的成熟零售模式,就是一种以量定价的经营形式,采用规模采购,最终实现薄利多销的目的。

零食量贩在国内的最初雏形大概就是街边随处可见的炒货店,这类店的特点是SKU不多、缺乏标品。最初的赵一鸣也是从一家小炒货店起步,然后拓展SKU,逐步涉足零食领域,而后在2020年开放加盟,门店规模与品牌知名度由此飙升。

“平价”是零食量贩模式身上最吸引客群的核心优势。

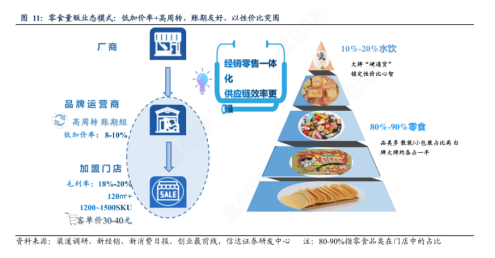

除了用规模优势将价格压低之外,零食量贩店的业态还将以往大卖场中的中转与经销商环节通通砍掉,通过反向重塑供应链,直接与厂商谈价,参与产品研发等环节,向上游要效率。

一位零食量贩领域的投资人透露,一般的传统渠道零食售价较出厂价要高出100%,而零食量贩的加价程度一般只在30%左右,基本做到了所有零售渠道的最低水平。

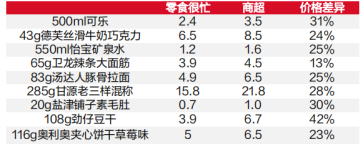

东海证券调研数据表明,以“零食很忙”为代表的零食量贩渠道价格较商超拥有30%左右的价格优势。

图源:东海证券

从零食量贩4.0诞生的2019年算起,距今4年的零食量贩赛道已经形成了一个大概的格局,即“两超多强”,“超”为零食很忙及已上市的万辰生物,分别占据18.5%和17.5%的市场份额,其余则是被零食有鸣、赵一鸣、糖巢等一众区域品牌瓜分。

从市场份额来看,目前的行业集中度不算高,超级品牌与强势品牌的差距并不大,这个新兴赛道尚未定型,仍充满诸多不确定性。

在零食量贩的新玩家中,大多数品牌成立至今不过四年左右,赵一鸣起步算早,资本化进程却稍显落后。

成立于2019年的零食很忙与零食有鸣均在2021年获得了资本的青睐,而赵一鸣零食在成立8年后才获得来自黑蚁资本与良品铺子联投的1.5亿元A轮融资。

本轮融资意味着,赵一鸣仍有机会,但是赛道拥挤度上升意味着马太效应也在放大。

面对拥挤的赛道,零食很忙选择布局上游制造,用了短短数年时间,成为盐津铺子的第一大客户,并且在今年还传出预备IPO的消息;而万辰生物也在9月官宣将旗下的零食品牌——来优品、好想来、吖嘀吖嘀、陆小馋,四合一合并为“好想来品牌零食”,进一步放大品牌势能。

过渡期的混沌无序是暂时的,零食量贩店开始演变成强者愈强,竞争愈发激烈的内卷赛道,资金、资源进一步向头部品牌倾斜,大鱼吃小鱼过后,中小玩家洗牌淘汰则是必然。

位于第二梯队的赵一鸣难言轻松,其创始人赵定也曾坦言,“同行竞争越来越激烈了,我们必须找寻新的风口。”选择新风口是否意味着放弃原有赛道的持续深耕?对于赵一鸣而言,仍需审慎对待。

02 低价诱饵,两大陷阱

零食量贩店的最大共性是在择城与择店选址策略上的一致,广泛分布在西南地区的二三线及以下城市,精准定位下沉的“县城人群”,不仅正中价格高敏感的人群偏好,也意味着更低的租金与运营成本能够支撑门店短时间内快速扩张。

门店选址主要采取“社区包围”战术,基本覆盖在社区周围1.5公里,步行路程十五分钟的生活半径,让零食这类本就高频的消费品类最大程度上获得曝光,最终带动渠道高周转与高复购率。

具体来说,零食量贩模式呈现出低定价、大规模、超高周转率三大特性。

此外,下沉社区门店的租金也更低廉,仅占到商场或购物中心的三分之一不到,与更低的人力成本相配合,让零食量贩能够以最低成本在下沉市场中星火燎原、迅速扩张。

数据显示,全国零食量贩门店数量从2020年的2000多家在三年间迅速飙升至16000多家,年复合增长率高达超350%。

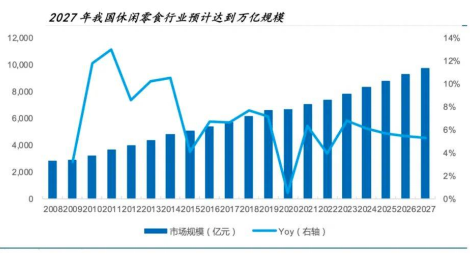

根据研报数据显示,我国休闲零食市场在2022年前的12年间的确经历从4100亿到11654亿元的高增幅,但在2023年后预计保持着不足5%的低位增长率。

零食量贩门店增长的同时,传统渠道的份额被不断蚕食。尤其是以低价实现规模化的零食量贩品牌,一旦兴盛就注定了整体市场的低毛利率,而所有零食量贩倚赖的加盟模式也催生出“低毛利”与“高收益”背后的两大错觉。

一是消费者掉入的“低价”陷阱。

通过以明显低于市场售价的一线知名标品来引流,给消费者造成全场都很便宜的错觉,然而绝大多数的杂牌或代加工小零食才是真正的利润来源。这使得本来朴实无华的零食集合店到结账时突然变身“零食刺客”,也让消费者猝不及防。

对此,不少消费者提出质疑甚至发帖评论称:在赵一鸣门店中拿了很少的零食但结账时价格却出奇的高。

抖音平台上一条质疑赵一鸣的视频下有多达近5000条的评论,其高赞评论中均明确指出“赵一鸣其实并不便宜,消费者被误导了”的意思,这也让赵一鸣一直宣传的“不玩套路真便宜”略显讽刺。

二是加盟商面临的“回本”陷阱。

在各大平台搜索“零食店转让”“零食店闭店”等关键词,有不少加盟商的血泪史,有当地人表示“才3万常住人口的小县城居然开了快10个零食集合店”,盲目开店导致市场过于饱和,其结果是必将迎来大面积闭店,新开门店从开店到闭店甚至不到半年时间,循环往复。

县域市场的零食集店合可谓是,眼看他起高楼,眼看他宴宾客,眼看他楼塌了。

赵一鸣官网显示,开一家加盟店,公司收取包括加盟费、保证金等近6万元,然而这些费用只是小头,加盟成本的大头在于进货费用以及装修、设备和各种运营成本,最终综合费用约在55万元-60万元。

据了解,赵一鸣的综合毛利在18%左右,在目前的主流玩家中毛利并不算高,作为对比,零食有鸣则为23%。

并且,这是将所有商品平均后的综合毛利,绝大多数受消费者欢迎的引流标品的毛利非常低,以量大为核心的零食采购成本也是加盟商的心病,大量铺货使得进货成本很高,然而高周转的引流品基本没利润,真正赚钱的杂牌零食等却又不如引流品类周转率高。

权衡好压货与盈利是众多加盟商的经营难点,也让这门看似赚钱的生意困难重重,并且极致内卷的比拼让门店不得不加入到与其他零食品牌门店的价格战竞赛中,门店毛利进一步走低,漫长周期后回不了本的加盟商只能含泪闭店。

03 加盟乱象丛生,缺乏核心壁垒

零食量贩品牌的加盟模式某种程度上催生了各类乱象,若品牌缺乏强大的供应链体系支撑,加盟商难免会起歪心思,比如在低毛利和盈利难的考验之下,缺乏监管的加盟模式会让部分加盟商在低价噱头之上额外私自开展诸多小动作。

首先是在商品重量上制造猫腻。

在主流社交媒体上,已有消费者发帖质疑赵一鸣存在缺斤少两的问题,呼吁其他消费者注意查看小票。

抖音上一则关于赵一鸣缺斤少两的帖子也引发关注,一网友称赵一鸣靠“少称”赚钱,“明便宜,暗贵”,并且这些用户IP清一色来源于赵一鸣的发源地江西。

以上种种乱象,难免让人怀疑短时间内提升规模的赵一鸣,是否忽略了加盟商规范培训的管理工作?

赵一鸣官网显示,其加盟流程非常简单,称只需30天,闪速开业。

仅凭一个月就急忙上岗开店的加盟商,若不加以严格筛选,良莠不齐的加盟商质量以及不当的运营操作都将成为影响品牌整体形象的隐患。

其次是在商品质量上制造猫腻。

国家企业信用信息公示官网显示,赵一鸣零食旗下的多家加盟店遭受过行政处罚。

在处罚信息中,有的门店是尚未取得食品经营许可便从事食品经营活动,有的门店则是经营标签不符合规定的速冻食品,还有的门店是因为销售过期零食则被处罚....

从处罚信息可见,站在急于求成的加盟商角度上,盈利与消费者的购物体验在某种程度上已经形成了博弈局面,若缺乏品牌的强力监管,则会继续增多消费者的负面购物反馈,最终反噬到品牌本身。

作为利润点的贴牌及杂牌食品,食安问题也是另一隐患。

黑猫投诉平台显示,在平台中搜索“赵一鸣”出现了如食品过期、食品变质、以及吃出异物等相关问题。这也是零食量贩模式中暂时无法摆脱的痛点,毕竟盈利大头的散装零食一般是有品类而无品牌的产品。

赵一鸣零食作为集合店并无办法直接干预和监管这些产品的品控过程,但是一旦出现食安问题,消费者只会认准赵一鸣这个销售平台的责任。

反观零食很忙,仅供应厂商这一关就有“5道审查”。零食很忙目前仅与全国最好的或者前三的品类实力厂商合作,与盐津铺子、甘源等行业头部公司直接达成深度合作关系,继而从源头杜绝杂牌小厂混淆其中的可能性,保障零食产品的来源无忧。

食品安全一向是食品品牌最关键的要素,但当零食量贩持续专注平价铺量而缺乏独家产品优势,那么所有品牌都将陷入同质化怪圈,无法建立核心壁垒。

目前依赖资本热潮支撑着繁荣假象,一旦资本冷却潮水褪去,这个产业的持续造血能力充满了未知数。

因此也有不少专家对零食量贩赛道持悲观态度,中国食品产业分析师朱丹蓬对此评论道:“零食量贩赛道虽然目前阶段性打开自身业绩增量,但是从整体来看,并没有可持续的竞争力。”

此外,众多零食品牌也开始入局零食量贩,如良品铺子在去年推出零食量贩品牌“零食顽家”,三只松鼠也宣布在今年会探索落地自有品牌的零食集合店。

相较于零食量贩玩家,这些自有零食品牌天然在采购成本与产品品控上更具备优势。

现在仍在加速奔跑的赵一鸣也该思考跑道的尽头是什么,当资本回归理性后,走得稳远比跑得快要更为长久。

评论