文|债市观察 蒲肃

比亚迪持股近8年的合作商今年开始债务爆雷,当年这家公司崛起与比亚迪颇有渊源,原实控人的发展史更具“传奇”色彩。

近日,智能手机中游重要供应商——合力泰科技股份有限公司(简称“合力泰”,002217.SZ)新发债务逾期公告,自2023年9月23日至2023年11月3日,合力泰及子公司新增逾期债务金额折合人民币为6.39亿元(其中:美元 588.39 万元),占公司2022年经审计净资产的11.65%。

经统计,截至2023年11月3日,合力泰方面累计的逾期债务金额已达11.84亿元,共占2022年经审计净资产的21.59%。

目前,合力泰第一大股东为福建国资背景的福建省电子信息(集团)有限责任公司(简称“福建电子”),比亚迪股份有限公司位居第二,持股占比约11.11%,2021年、2022年比亚迪与合力泰的往来关联交易额过亿元。

来源:企查查

今年6月,福建电子拟协议转让持有的约超5亿股合力泰股份给一家深圳公司,如若完成,将导致合力泰控股股东和实控人变更,但截至目前这笔交易尚未完成。

01 经营业绩连续三年下降,实控权转让尚存不确定性

经“债市观察”梳理,合力泰财务状况在进入2023年后发生比较明显的恶化,剔除受限资金后,账面货币资金远不足以覆盖短期到期债务。

合力泰首次公开债务违约是在2023年6月10日回复深交所问询函中,其表示,截至2023年5月12日,公司到期债务逾期金额 7795万元,占 2022 年末短期借款余额的 1.18%。

至2023年9月22日,合力泰及子公司在金融机构累计的逾期债务金额进一步增加至6.68亿元,占公司2022年经审计净资产的比例上升至12.18%。再到11月3日,合力泰累计逾期债务为11.84亿元。

来源:企业官网

此外,从去年8月至今年10月,合力泰涉及1000万元以上的诉讼、仲裁案件累计22件,合力泰及子公司作为被告的有21件案件,合计金额超9亿元。

11月2日,合力泰及全资子公司江西一诺新材料有限公司((原江西比亚迪电子部品件有限公司)新增被执行人信息,执行金额超1062万元。

11月6日,广东省广州市越秀区人民法院向合力泰发送执行通知书称,就广东南粤融资租赁有限公司与合力泰的合同纠纷一案,合力泰及子公司深圳市合力泰光电有限公司成为被执行人,执行金额超2978万元。

债市观察梳理发行,深圳市合力泰光电有限公司原为比亚迪旗下的深圳市比亚迪电子部品件有限公司,在2015年出售给合力泰,比亚迪通过该笔交易持有合力泰超10%的股份。

在这之前,合力泰旗下子公司上海安缔诺科技有限公司、江西安缔诺科技有限公司已成为失信被执行人,合力泰及其主要子公司由合同纠纷和票据追索导致被冻结银行账户累计 104个,被冻结的银行账户实际冻结金额累计约1.83亿元。

合力泰表示,银行账户冻结对公司正常的生产经营活动产生了一定影响,但公司生产经营活动仍在持续开展。

合力泰对上述债务逾期的原因解释称,主要是由于控股股东筹划实控权转让事项的不确定性,未使用的授信额度被限制使用,存在暂时无法续贷或提前清偿等情况,公司资金优先用于保障生产经营所需,从而造成暂时流动性资金的紧张。

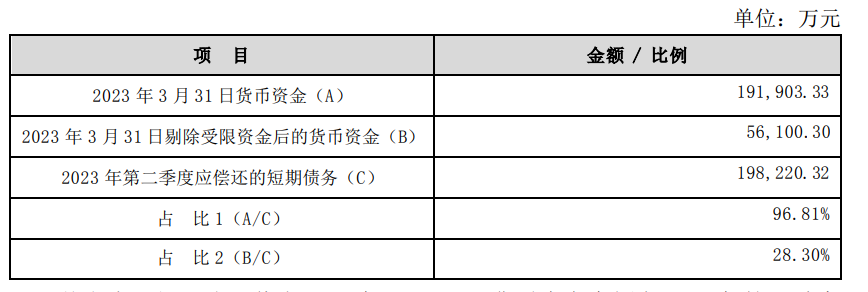

实际上,在今年1季度末的时候,合力泰的现金流就已经显现出违约风险。截至2023年一季度末,合力泰货币资金约19.19亿元,剔除受限资金后约5.6亿元,2023年第二季度应偿还短期债务约19.82亿元,剔除受限资金后的资金余额仅占短期债务的28.3%。

来源:企业公告

至今年三季度末,合力泰短期借款约47.65亿元,叠加一年内到期非流动负债约22.33亿元,其短期债务已接近70亿元,而包含受限资金在内的货币资金仅约11.9亿元。

最新财报显示,合力泰总负债约143.98亿元,总资产约175.86亿元,资产负债率约81.9%。

02 “借力”比亚迪,合力泰先盈后亏

合力泰市值最高时曾接近400亿元,原实控人文开福个人财富一度达到60亿元,进入胡润百富榜。合力泰在官方介绍中显示,公司市场占比位居行业前茅,产品竞争力强,连续多年蝉联《财富》中国500强、电子信息竞争力百强企业等荣誉榜单。

合力泰的崛起离不开与比亚迪的合作。

文开福在2014年通过借壳山东联合化工股份有限公司(简称“联合化工”),完成合力泰A股上市,当时持有合力泰股份比例约为30.66%。

而比亚迪在当时正在进行调整,据“华商韬略”发文,2013年前后,战略目标调整至新能源汽车领域的比亚迪,开始大面积接入外界供应商,甚至分车型明确了外部配套率,例如纯电动最低要达到50%以上,价格合适的话能到75%更好。

来源:企业官网

同时,同期,比亚迪开始整合内部组织架构,推行“事业部公司化”,一些业务开向全行业配套,另外一些出售或关闭、如座椅、模具、橡胶等。

在上述背景下,深圳市比亚迪电子部品件有限公司成为比亚迪选择出售的业务。

2015年,比亚迪作价23亿元,将包含柔性线路板、液晶显示屏及模组、摄像头等业务(原第4事业部)的深圳市比亚迪电子部品件有限公司出售给合力泰,合力泰的支付方式为发行股份和支付现金相结合。

借此交易,比亚迪持有合力泰股份数量超1.79亿股,持股比例约12.59%,2018年底减少持股数量至约3.46亿股,持股比例下降至11.11%,一直持续至今。

公开资料显示,2020年6月,合力泰下属深圳市比亚迪电子部品件有限公司正式更名为“深圳市合力泰光电有限公司”,上文中提到,该公司已经成为被执行人。

除了收购比亚迪上述业务公司,合力泰还曾收购业际光电公司、平波电子公司等多家公司。在2015年完成收购后,2016年合力泰的营收从不到50亿元,翻番至118亿元,2019年营收额最高达到186亿元。

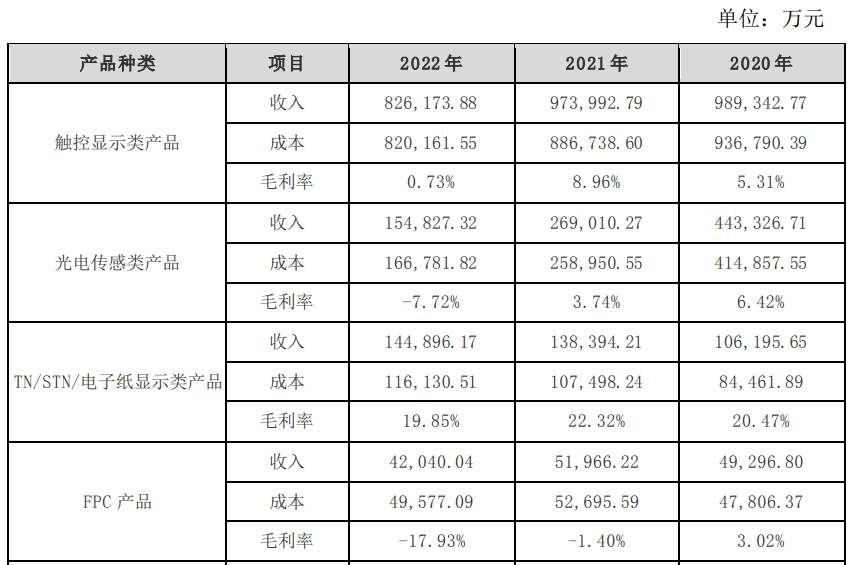

合力泰的收入主要来自于四大部分,分别为触控显示类产品、光电传感类产品、TN/STN/电子纸显示类产品和化工类产品,其中,触控显示类产品是其收入最大的产品类型、其次为光电传感类产品。

合力泰主要产品 来源:企业官网

但2019年之后,合力泰和的营收和利润开始双降。数据显示,合力泰2020年~2022年连续三年营业收入持续下降、扣非后净利润连续为负,其中2020 年至2022年扣非后净利润分别约为-33.21亿元、-9.09亿元、-35.15亿元。

合力泰认为,业绩下降,是由于智能手机出货量下降,主要贡献收入的触控显示类、光电传感类及FPC 三大产品近三年收入处于下降趋势,出现量价齐跌的情况。

来源:企业公告

合力泰曾试图将业务转向智能汽车领域,2021年报显示,合力泰通过了IATF16949汽车行业质量管理体系,与部分汽车客户有进行无线充电的合作,同时与比亚迪每年的往来交易额度合计过亿元,包括向比亚迪采购和销售商品。

但上述一业务转型仍需要时间来完成,目前对合力泰业绩贡献不大。

03 实控人几经轮换,第一任原是中学老师

合力泰的实控人曾两度变更,如今国资背景的福建电子也准备出售控股权,但该交易目前尚未完成。

合力泰的第一任实控人文开福极具个人“传奇”色彩。

据“鲁商儒风”发文,出生于江西省吉安市泰和县的文开福,原是一所乡镇中学的地理老师,1994年,做了近十年老师的文开福选择去汕尾打工,并成功进入当时亚洲最大的液晶显示器生产企业——汕尾信利国际。

由于学习能力强,文开福很快升迁为品质部主管、经理,成为中国LCD业界的专家,1998年,文开福跳槽到IDN深圳公司,担任品质部经理;2001年,跳槽到深圳晶达电子担任生产厂长,年薪已经达到了40万元。

2003年,文开福和几位在深圳的泰和老乡,在深圳创立了一家名为合力泰微电子的企业,公司名字或许和创始人出身泰和县有关。随后,他们在泰和县投资3亿元,成立江西合力泰有限公司,建设江西泰和液晶产业园,多年后,江西泰和液晶产业园成为深圳松岗、江苏昆山后,中国第三大液晶电子基地。

此外,合力泰的产业也由最初单一的液晶显示屏,逐渐“升级”到触控显示屏等,成功研发“塑料LCD技术”,使我国成为继日本、韩国之后的第三个拥有该项技术的国家;成功研发的3D眼镜镜片,成为三星、松下等跨国企业的指定供应商。

2015年文开福借壳联合化工登陆A股,并收购比亚迪子公司等多家公司,一跃成为智能手机供应链上的重要中游供应商,上游主要为面板、芯片等原材料,下游应用广阔,覆盖消费电子、智能穿戴、智能零售、智能汽车及智能工控等诸多智能终端领域。

2017年6月30日,文开福增持合力泰约3.08亿股,持股数量达到约6.17亿股,而合力泰2017年10月27日达到当年股价最高点12.78元,以此计算,文开福持股价值最高时超过78.82亿元。

来源:东方财富网

正如前文所述,文开福个人财富也在2017年达到最高峰,并进入胡润百富榜,但就在公司业务和个人财富同步发展时,文开福却选择急流勇退。

2018年底,福建国企福建电子入股成为第一大股东,文开福持股比例下降至15.06% ,并在接下来的时间里,逐步减少持股数量,截至2023年第三季度末,文开福持股比例仅1.64%,持股数量仅5100万股。

2020年8月4日,深交所的披露了合力泰原实控人、时任董事长文开福存在短线交易、信息披露不及时、不准确等行为,对文开福给予公开谴责处分。2020年底,文开福持有合力泰股份比例从13.76%下降至8.32%,持股数量减少约1.7亿股。

截至2022年10月,文开福持有的合计约1.06亿股合力泰股份被司法拍卖。

文开福从一位中学老师到成为上市公司实控人,再因追求个人财富而被监管层处分,个人经历可谓跌宕起伏,而旗下公司也随着文开福的个人变动经历了创立、扩张再陷入业绩亏损的过程。

2023年6月,合力泰第一大股东福建电子与深圳慧舍科技合伙企业(简称“慧舍科技”)签订协议,拟转让持有的超5亿股合力泰股份给慧舍科技,转让股份数量约占合力泰总股本的16.15%,协议转让价格约30.65亿元,每股受让价格为人民币 6.09 元(截至11月9日开盘,合力泰股价为3.53元。)。

如果该协议完成,合力泰的控股股东将由福建电子变更为慧舍科技,实际控制人将由福建省人民政府国有资产监督管理委员会变更为李兴龙(慧舍科技实控人)。

截至9月8日,慧舍科技已向福建电子支付了磋商诚意金、首期款、保证金合计9000万元,但《股份转让协议》的约定支付第二期股权转让价款(约8.7亿元)却两次延期,根据转让协议,若慧舍科技未按本协议履约,福建电子有权不予退还慧舍科技已支付的上述款项。

9月14日,福建电子向合力泰发送通知函表示,针对上述交易是否延期,交易双方正在进一步磋商中。截至目前,合力泰尚未公布上述股权转让协议的新进展。

正经历业绩震荡的合力泰是否会迎来新的“掌门人”还有待观察,而二股东比亚迪与合力泰的日常交易是否会受其波及呢?欢迎评论区留言讨论。

评论