文|新经济e线

日前,中基协披露的2023Q3公募基金销售保有规模前100机构数据表明,由于股债市场表现不佳,Top100代销机构保有规模持续回落。

截至2023年三季度末,TOP100基金销售机构非货基金保有规模为8.42万亿,同比增长0.81%,环比下降0.90%;股票+混合基金保有规模为5.31万亿,同比下降6.91%,环比下降5.15%。整体上看,三季度股债市场波动加剧令基金发行承压,致使代销机构保有规模扩张受限。

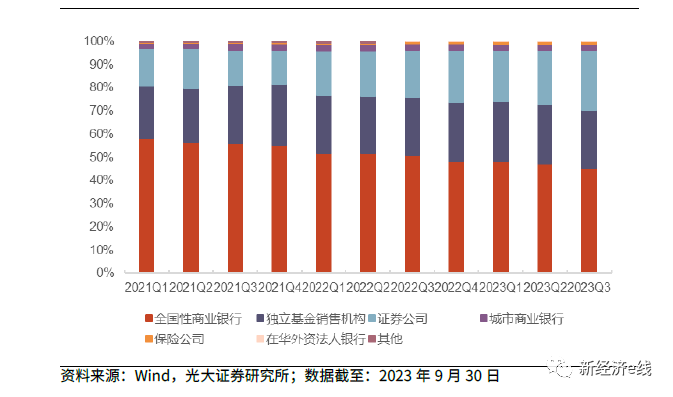

其中,作为老大的银行渠道股混基金保有量自2021年中基协披露百强榜单以来连续11个季度下滑。截至2023年三季度末,银行渠道股混基金保有量为2.53万亿元,环比降幅达8.88%,其市占率环比也再度下滑1.95%至47.59%。

新经济e线注意到,尽管头部格局相对稳定但内部集中度进一步下降。据中基协数据统计,截至2023年三季度末,百强榜单中股混基金前五家和前十家保有规模合计分别为2.15万亿元和3.01万亿元,占百强榜单保有规模市占率分别为40.55%和56.58%,环比分别下降1.37%和1.03%。

与此同时,上榜百强门槛却在逐步上升。中基协数据统计显示,截至2023Q3,百强榜单中股混基金第100名规模为32亿元,环比增加1亿元,增幅约3.13%,且2023年以来股混基金上榜门槛增速稳定在3%左右。不仅如此,百强榜单中的股混基金保有规模在1000亿元以内、100亿元以内的机构排名变动较为频繁,第100名机构的股混基金保有规模持续增长,说明中尾部机构基金销售竞争更加激烈。

而此次百强榜单最大的一个变化在于,券商渠道股混基金保有量首次取代独立基金销售机构成为第二大基金代销渠道。今年三季度,在银行、第三方基金销售机构、券商等三大代销渠道中,券商是三大类销售机构中唯一保持环比、同比均正增长的机构。

券商渠道亮了

新经济e线获悉,券商渠道凭借ETF代销渠道的优势,实现股混基金保有规模逆势增长。其中,中信证券、华泰证券、广发证券、中信建投证券等四家券商跻身股混基金保有规模百强榜的前20 名。

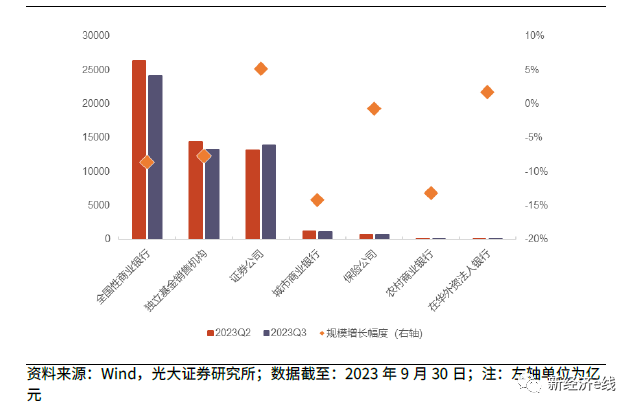

不同销售机构股混基金保有规模增长幅度

根据中基协数据统计,截至2023Q3,券商渠道非货基金保有规模为1.63万亿元,环比增幅达6.38%;券商渠道股混基金保有量1.38万亿元,环比增长5.22%,市占率创新高至26.06%,环比提升2.57%,首次超越第三方基金销售机构的市占规模,后者股混基金保有规模约1.32万亿元。

究其原因,今年二季度以来权益市场呈现波动下行态势,主动权益类基金管理难度加大,收益整体回落,其中大量基金表现未能跑赢宽基和部分行业指数基金,主动管理获得alpha的概率偏低,而ETF依靠较低的综合费率和渠道的大力推动而获得市场更多关注,这就使得深耕ETF赛道的券商代销大放异彩。

总体而言,从代销规模数据中反映出目前基金销售与市场变动息息相关,但因为部分ETF表现为“越跌越买”的态势,券商渠道股混基金保有规模直接受益。Wind 数据统计表明,截至2023年三季度末,ETF规模为2.01万亿元,较2023二季度末规模增长11.01%,ETF规模增长给券商基金销售奠定了优势基础。

从百强榜单上榜机构来看,券商保持过半数上榜数量遥遥领先。据中基协数据统计,截至2023年三季度末,在基金代销机构百强榜单中共有53 家券商、24 家银行、18 家第三方基金销售机构、3 家基金销售子公司及2 家保险公司。相比2023Q2,券商数量增加2 家,分别是中金公司(2023Q3 中金财富、中金公司两个主体均进入百强榜单)、江海证券。

在今年三季度新晋上榜的券商中,中金公司以34亿元股混基金保有规模排名第99位,江海证券以33亿元股混基金保有规模排名第100位。银行机构上榜环比减少1家,为东莞银行,2023Q2东莞银行曾以35亿元股混基金保有规模排名第97位。第三方基金销售机构上榜环比减少1家,为上海陆享基金销售有限公司,2023Q2该公司曾以43亿元股混保有规模排名第85 位。

据新经济e线了解,在百强榜中,逾七成券商均实现股混基金保有规模增长。截至2023年三季度末,在基金代销机构百强榜单中的53家券商中有41家实现股混基金保有规模环比增长。其中,以华宝证券、财通证券、国海证券增幅靠前,相比2023Q2股混基金保有规模增幅分别为36.61%、23.81%、15.79%。此外,有10 家券商(包括前述三家机构)股混基金保有量环比增幅超过10%。

非货基金保有规模方面,财通证券、山西证券非货基金保有规模增幅超过20%。据中基协数据统计,截至2023年三季度末,53家券商中有41家券商实现非货基金保有规模环比增长,其中,以财通证券、山西证券、国金证券增幅靠前,分别为24.00%、22.92%、15.70%。

不同类型销售机构股混基金保有规模占比变化

相比之下,24 家上榜银行中仅有汇丰银行2023Q3股混基金保有规模环比略增1.69%,12家银行环比跌幅超10%,其中,江苏银行、杭州银行、兴业银行环比跌幅靠前,均超15%。从非货基金保有规模看,与股混基金环比变动相比,24 家上榜银行非货基金保有规模环比变动分化更大,其中,7 家银行实现环比增长,杭州银行涨幅最大为25.70%,17 家银行出现环比下跌,北京银行跌幅最大为15.14%,单家银行机构间非货基金保有规模涨跌幅极差达40.84%。

竞争格局生变

值得关注的是,随着券商渠道的快速崛起,这充分说明当前基金代销的竞争格局已悄然生变。

截至目前,虽然招商银行等零售实力突出的大型银行,蚂蚁基金、天天基金等头部互联网机构仍独占鳌头,但在权益市场持续波动中,投资者对ETF的偏好上行,券商与银行和互联网等第三方机构的基金销售保有规模差距在不断收窄,券商代销渠道的协同优势正逐步显现。

此外,就财富管理市场而言,买方投顾转型和被动化投资是必然趋势。在基金投顾业务方面,券商相对银行更具有牌照先发优势,相对第三方更具有渠道优势,布局领先。随着我国权益市场有效性的逐步提升,具有超额收益的产品越来越难获取,ETF和主动权益基金的收益差距在逐步收窄,ETF可以凭借其费率低廉、交易灵活等优势成为资产配置的核心底层工具。当前,我国基金产品结构有向美欧等发达资本市场靠拢的趋势。

考察美国市场可以发现,近十年美国投顾行业监管资产管理规模和投资顾问人数均稳步增长。据IAA统计数据表明,美国投顾监管资产管理规模自2013年的61.7万亿美元增长至2022年的114.1万亿美元,复合增速为7.1%;SEC注册投顾机构自2013年的10895家增长至2022年的15114家,复合增速为3.7%。2022年除了仅投资养老计划的投资者外,其余72%的投资者中有48%投资者仅通过专业投顾来投资共同基金。

新经济e线获悉,美国投顾产品大多投资于被动指数基金和ETF,比如Betterment、Vanguard投资标的均为ETF,Fidelity权益投资标的为指数基金等等。其中,集合基金占资产管理规模最大,其中包含了公司制基金、私募基金等等,2018年-2022年规模增长了39%。机构客户为第二大受托资产的来源,包含养老金、保险等等,2018-2022年规模增长较慢,为18%。高净值客户也是一大重要客户,虽然2022年占个人客户比例仅为14%,但资产规模占个人客户资产总额的77%,占所有托管资产规模的18%,近年规模高速增长,2018-2022年规模增长幅度达273%。

统计数据表明,我国投顾持牌机构的基金保有规模市占率依旧呈现波动上升趋势,但非货基金保有规模市占率增速有所放缓。根据中基协、资本市场标准网数据统计,截至2023年三季度末,58家具备基金投顾业务资格的机构中,有33家机构进入百强榜单,分别是27家券商、3家基金销售子公司、3家第三方基金销售机构。

2023Q3上榜的33家投顾持牌机构股混基金保有规模合计1.74万亿元,环比2023Q2减少43亿元;33家投顾持牌机构非货基金保有规模合计2.69万亿,环比2023Q2增加403亿元。33家具有投顾业务资格的机构股混基金合计保有规模市占率为32.68%,环比提升1.61个百分点;非货基金保有规模市占率31.93%,环比增加0.76个百分点。

在29家获批投顾试点券商中,2023Q3仅华创证券、渤海证券两家持牌券商无缘基金销售百强榜单。结合投顾机构中占据绝大部分的上市券商2023年半年报披露来看,当前基金投顾业务逐步向长期激励演进,由量向质转变,多家上市券商均在2023年半年报中表示持续推进财富管理业务向“买方投顾”模式转变,深化投顾业务服务的时效性、广泛性。

业内认为,随着业务资源的持续投入和渠道建设成果的逐步兑现,叠加市场有效性提升令ETF投资渐次成为投资主流方向。届时,在买方投顾转型的大背景下,控、参股基金公司的头部券商、综合实力较强的财富管理券商市占率仍有望不断扩大。

评论