文|天下财道 刘刚

一纸大额罚单,将大众视线聚焦在兰州银行身上。

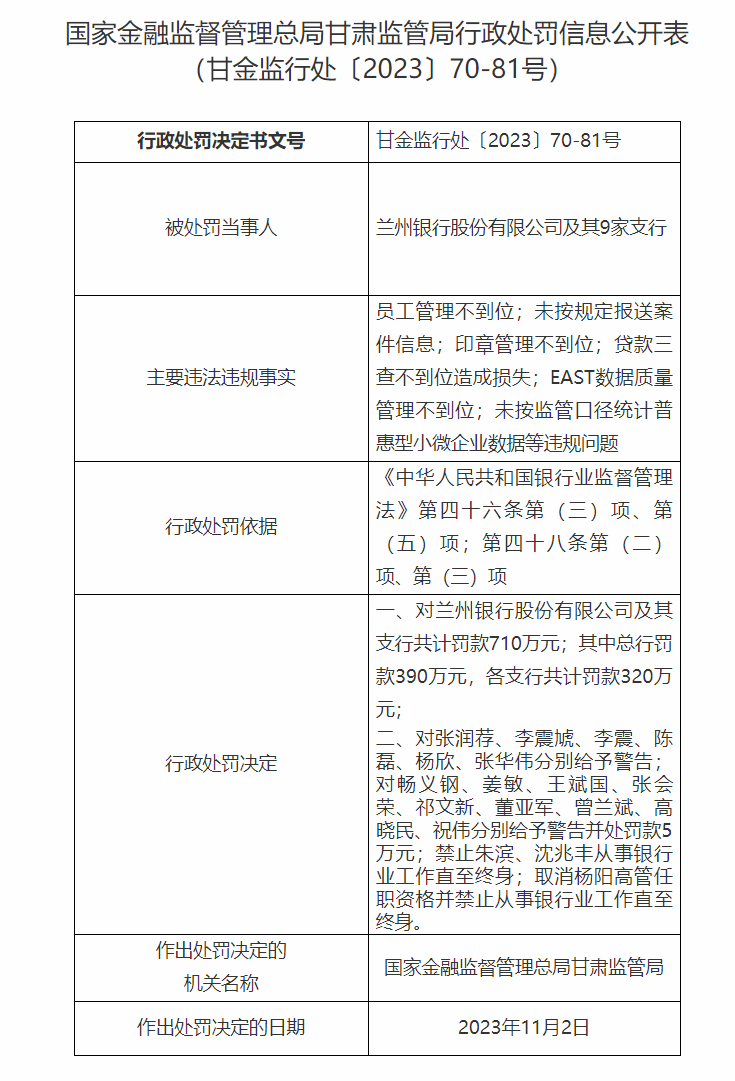

日前,兰州银行(001227.SZ)收到大额罚单,同时18名相关责任人被罚,其中3人更是被终身禁业。这张备受市场关注的罚单,暴露出兰州银行诸多内控漏洞。

兰州银行的资质在上市城商行中并不突出。自2022年初上市之后,股价短暂冲高后就跌跌不休,长期处于“破净”“破发”状态,上市后已两次触发稳定股价措施的启动条件。

投资者为何纷纷选择“用脚投票”?

遭到重罚

随着金融行业严监管不断深化,商业银行的风控体系也受到更强的拷问。

11月10日,国家金融监督管理总局甘肃监管局公布的行政处罚信息公开表显示,兰州银行及其9家支行被罚款710万元。其中总行罚款390万元,各支行共计罚款320万元。

该行主要违法违规事实包括:员工管理不到位;未按规定报送案件信息;印章管理不到位;贷款三查不到位造成损失;EAST数据质量管理不到位;未按监管口径统计普惠型小微企业数据等。

值得注意的是,罚单显示有18名相关责任人被罚,其中3人被终身禁业——禁止朱滨、沈兆丰从事银行业工作直至终身;取消杨阳高管任职资格并禁止从事银行业工作直至终身。

据相关刑事裁定书,杨阳自2011年起担任兰州银行党委委员、副行长,受贿逾2000万元,判处有期徒刑九年,罚金100万元;沈兆丰原系兰州银行万佳支行行长、拱星墩支行行长,犯违法发放贷款罪,涉案金额高达2700万元,被判处有期徒刑五年六个月,罚金10万元。朱滨原是兰州银行恒通支行行长,早在2017年便因涉嫌伪造公章提供借款担保而被刑事羁押。

从罚单来看,多个违法违规内容与贷款业务有关。此前,兰州银行也多次因贷款业务违规被罚款。

有媒体不完全统计,2022年兰州银行因多次违规发放贷款、未严格落实贷款“三查”制度、贷款五级分类不准确及授信管理落实不到位等案由,分别被监管部门在5月出具50万罚单,7月出具70万罚单,11月出具30万罚单,合计罚款150万元。

此外,今年4月,甘肃省通信管理局发布关于侵害用户权益行为11款APP的通报(2023年第二批)显示,对甘肃省内相关APP进行检测,因发现“兰州银行”“兰州银行企业版”等APP存在违法违规收集使用个人信息行为,已责令兰州银行限期完成整改。

天眼查讯息还显示,兰州银行自身风险超千起,周边风险超两万多起。

不良高企

因合规问题让投资者感到压力的兰州银行,基本面成色如何?

兰州银行成立于1997年6月,前身为在原兰州市56家城市信用社基础上成立的兰州城市合作银行,是甘肃省第一家地方法人股份制商业银行。1998年5月更名为兰州市商业银行,2008年6月更名为兰州银行。

2016年该行递交招股书,向A股发起冲击,5年长跑终于在2021年“撞线”,当年9月正式过会,2022年1月17日在A股上市。

截至今年三季度末,兰州银行的总资产为4588亿元,在17家A股城商行中排名倒数第三。

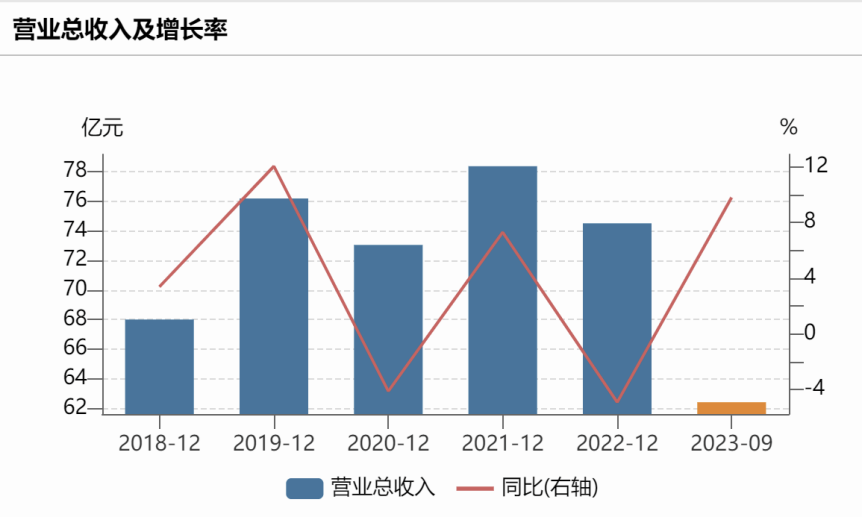

营收近几年在一个水平线上波动,2019年至2022年分别为76亿元、73亿元、78亿元和74亿元,同比增长率分别为12.03%、-4.12%、7.29%、-4.92%。

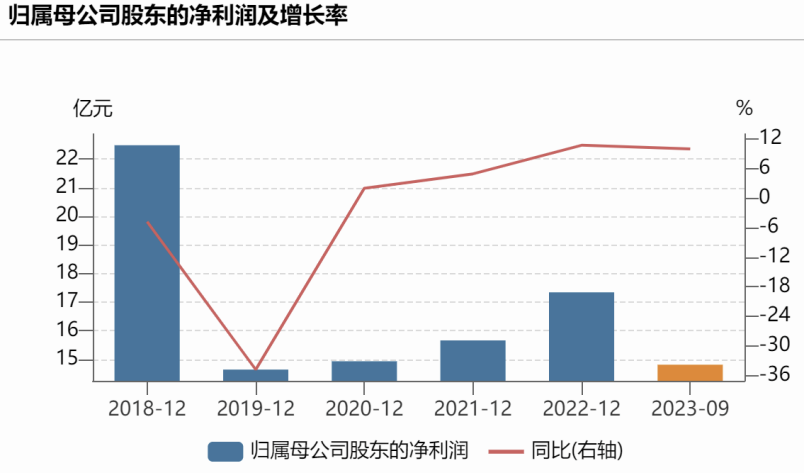

净利润水平波动更大。2016年至2018年,该行归母净利润均超过20亿元,但2019年这一数字下降34%,跌至不足15亿元,且此后再未超过18亿元。

好在从今年三季报看,业绩有所起色。前三季度,该行营收62亿元,同比增长近10%;归母净利润15亿元,也同比增长近10%。

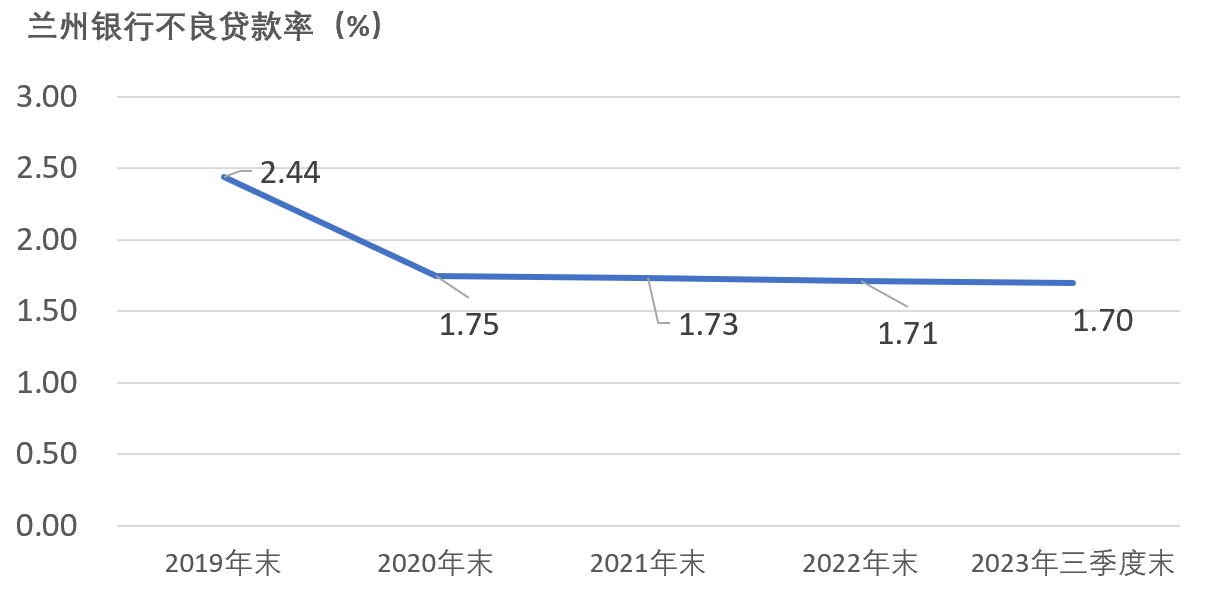

兰州银行的资产质量一直是市场关注的重点。在2021年9月证监会发审委审核时,曾重点关注该行不良贷款率远高于上市城商行平均水平的问题。

对此,兰州银行表示,已采取多项措施控制不良贷款规模,2020年批量转让20亿元违约贷款、核销26亿元不良贷款,2021年1-6月核销了12亿元不良贷款。

在大笔处置不良资产之后,兰州银行的不良率近年来得到压降,但在同行中仍偏高。

今年三季度末,兰州银行不良贷款率为1.7%,较2022年末下降0.01个百分点,在A股城商行中位于第二高的水平。

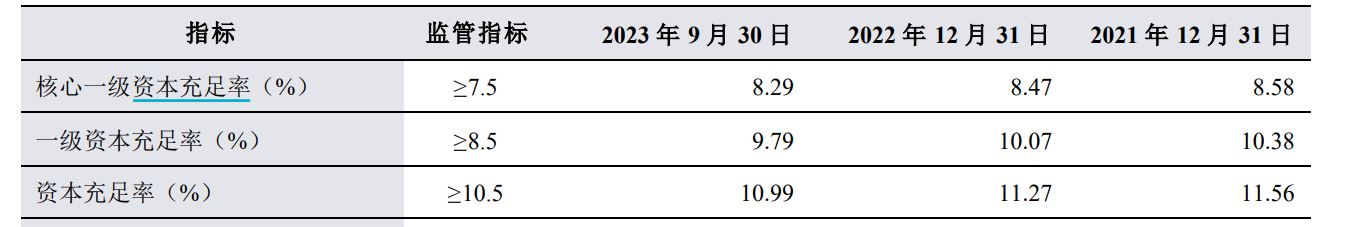

此外,兰州银行资本充足率三项指标均出现下滑态势。2021年末、2022年末、2023年三季度末,其核心一级资本充足率分别为8.58%、8.47%、8.29%。在A股城商行中,三季度末的数值仅排在倒数第二,资本补充的压力有所显现。

一再护盘

排队5年,兰州银行终于苦熬上市,成为2022年至今唯一一家登陆A股的银行。然而,由于资质平平,其股价却遭遇了“上市即巅峰”的尴尬。

值得一提的是,该行发行价为3.57元/股,而发行后每股净资产为4.33元/股,由此成为A股市场首只破净发行的银行股。

2022年1月17日上市后,兰州银行走出四连板,股价一度冲高至7.52元,而这也成为其历史最高点。

此后,其股价在震荡中一路滑坡,今年以来跌幅超过20%,近期在3元下方徘徊。11月24日,该股收盘价仅为2.8元。距离最高点,其总市值蒸发了近270亿元,目前市值仅剩160亿元。

兰州银行股价走势

去年9月8日,兰州银行发布关于触发稳定股价措施启动条件的提示性公告,该行A股股票已连续20个交易日收盘价低于该行每股净资产,达到触发稳定股价措施的启动条件。

今年3月24日,兰州银行公告该次增持措施依据《稳定股价方案》实施完毕。该行主要股东及董事、高级管理人员以集中竞价方式累计增持该行股份806万股,占总股本的0.14%,累计增持金额2757万元。

然而,对于160亿市值的兰州银行来说,这么点增持资金,有些“杯水车薪”。从效果上,这次“护盘行动”也没有让兰州银行的股价有多大起色。

今年11月2日,兰州银行公告称,自2023年9月25日起至10月30日止,公司A股股票已连续20个交易日收盘价低于4.55元,再次触发稳定股价条件。

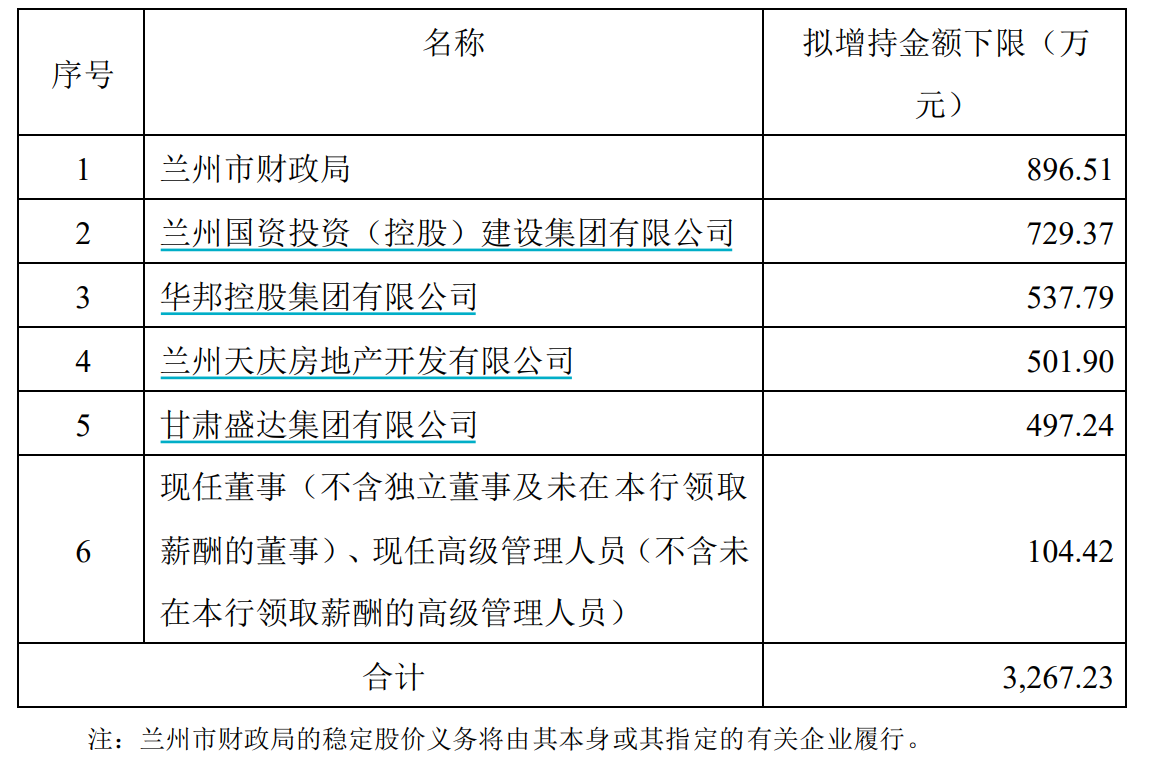

该行随后发布的稳定股价方案显示,主要股东以不低于稳定股价具体方案公告时所享有的兰州银行最近一个年度现金分红15%的资金增持该行股份;现任董事(不含独董及未在该行领取薪酬的董事)、现任高管(不含未在该行领取薪酬的高管)自该行股票上市之日起每十二个月内用于稳定该行股价的金额,不低于稳定股价具体方案公告时上一年度其从该行获取的税后薪酬总额的15%。

一顿操作猛如虎,到底能出手多少真金白银呢?据测算,上述拟增持股份金额合计不低于3267万元。

一再护盘之下,兰州银行股价还是像“扶不起来的阿斗”,许多投资者表达了不满和失望。

当然也要看到未来的希望。有业内人士认为,前期银行板块“破净”频发,估值处于低洼,因此频频触发上市银行稳定股价措施。下半年以来银行业相关利好消息不断,市场信心得以提振。随着企业经营持续回暖,作为周期性行业之一的银行业有望受益。

虽然行业在逐步回暖,但“打铁还需自身硬”。兰州银行的基本面能否继续改善,股价何时走出长期“破净”的状态?看上去,投资者还需要更多的耐心,《天下财道》亦将持续关注。

评论