界面新闻记者|马悦然 高菁

“储能产业是内卷和缺乏发展规范的。”

一家锂电储能头部企业如此描述其对2023年储能行业的感受。

在经历了去年的快速增长后,年初的储能行业仍是资本宠儿,蓄势待发。待到年中,风向发生变化,行业开始面临“刚起步就过剩”的尴尬,并进入了生死战的厮杀。

储能被视为新型电力系统的基石。随着风电、光伏等新能源规模上网后,业内希望储能来解决它们的波动性和间歇性等问题,国家及各地方政府相继出台多项政策,鼓励新能源配储。

储能可大致分为抽水蓄能和新型储能两种方式。包含了锂电池等化学储能在内的新型储能,则是储能板块关注的焦点。

去年起,国内新型储能终于迎来了爆发,尤其是锂电储能,资本争先涌入该赛道,企业数量几何式增长,曾被诟病高企的储能系统价格也终于迎来大幅下跌。

与此同时,行业弊端凸显而出——由于强制配储项目缺少成熟的市场机制,过快下降的市场价格导致储能经济性较差,很大程度上制约了行业发展。

价格大跳水

中关村储能产业技术联盟(CNESA)理事长陈海生预测,今年新型储能新增装机将达到15-20 GW,超过去十年的总和;累计装机规模23-31 GW之间,总体符合预期。

据CNESA统计,2023年1-11月新型储能新增装机规模为15.1 GW/32.9 GWh。其中,11月新型储能新增装机规模2.7 GW/7.2 GWh,环比提升237%/350%,功率和能量规模均创今年下半年以来新高。

下游需求爆发,储能企业的日子却并不好过。

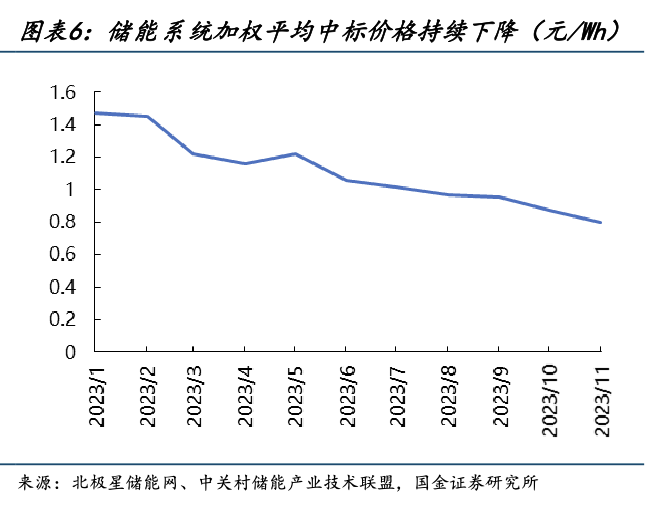

“内卷厉害”,这是今年储能各大行业会议或论坛上最常出现的词汇,主要体现之一是储能系统价格的急剧下降。

根据CNESA DataLink全球储能数据库的不完全统计,以11月中标为例,2小时磷酸铁锂电池储能系统(不含用户侧应用)中标均价跌至800.46元/kWh,同比下降47%;4小时储能系统最低中标价格为638元/kWh,创历史新低。

“储能电芯和系统的价格,已触及极大部分储能电池企业的底线。”先导智能董事长王燕清在11月举办的2023能源电子产业发展大会暨广东新型储能产业发展高峰论坛上指出。

企业的盈利能力因此大幅减弱。据财联社援引Wind数据显示,A股52家储能上市公司中,有30家企业三季度净利润为环比降低。

例如,龙头企业宁德时代(300750.SZ)三季度净利出现上市以来首次环比下降,归母净利润104.28亿元,环比下滑4.28%;国轩高科(002074.SZ)单季净利环比下滑近四成。

Wind数据显示,储能板块的净利润增长率在2022年达到高点,接近70%,2023年下滑至40%,2024-2025年将降至20%左右。

上游碳酸锂价格持续下滑,是储能价格下跌的重要推动因素。

碳酸锂是锂电储能系统的重要原材料。上半年,国内电池级碳酸锂价格区间为17万-51万元/吨,均价为32.63万元/吨,与去年全年均价相比下降32%。

上海有色网数据显示,截至12月29日,电池级碳酸锂均价已跌至约10万元/吨,相较于50万元/吨的高点,已经跌去超过八成。

多位业内人士对界面新闻表示,当前碳酸锂价格仍旧具备下行空间。

诸多跨界企业入局,行业“价格战”愈演愈烈,是储能系统下降的另一重要因素。

界面新闻记者查询天眼查APP数据显示,2023年间,全国新成立的与储能相关的企业超过7万家,近乎是2013年-2022年以来的总和。

新晋玩家众多导致行业产能过剩。据中国储能网不完全统计,截至12月18日,今年储能产业链签约、开工的扩产项目共137个,投资金额超7000亿元,储能电池和系统扩产规模超过2 TWh(即2000 GWh)。

据彭博新能源财经等机构预测,2030年底,全球累计储能装机容量才能超过1 TWh。

“储能市场正在快速增长,但产能和市场主体增长的速度超过了市场的增长,带来了行业的内卷。”远景集团高级副总裁田庆军对界面新闻记者表示。

田庆军称,行业要想继续大规模发展,价格下降、降低初始投资成本是一个长期的过程。据其测算,锂电池储能的度电成本已经接近0.2元,度电成本0.1元指日可待。

利用率不到一半

伴随着储能价格下行的,是储能系统低质低价中标及利用率低的问题。

“行业名义产能利用率不到一半,且仍在下滑。”协鑫集团董事长朱共山在今年上海储能展上表示。

根据CNESA DataLink全球储能数据库的不完全统计,今年前三季度,国内主流锂电厂商已公开的储能锂电池产能规划规模接近300 GWh,下半年已达产的产能整体利用率不足50%。

今年前十个月,国内储能锂电池出货量约163 GWh;今年前三季度,储能锂电池新增投运装机约25 GWh。由此可见,储能锂电池的产能规划量远高于实际出货量,更远高于实际运行的装机规模。

近年来,储能一直面临着利用率较低的困境。中电联2022年的调研报告显示,电化学储能项目平均等效利用系数为12.2%,新能源配储系数仅为6.1%。

田庆军也对界面新闻表示,储能利用率低是一个不争的事实。储能电站建而不用,沦为了投资商的成本项,变成了沉没资产,是一种资源浪费。

“又因建而不用,无法产生价值,投资商只从降低初始投资成本的角度去选择供应商,造成低质低价中标,劣币驱逐良币。”田庆军称,这也为行业安全可持续发展埋下了不小的“雷”。

这是强制配储政策出现的后遗症。新能源强制配储是指企业在地方开发新能源项目时,想要并网就必须根据当地政策配置相应比例的储能。

新能源强制配储是国内储能发展最为重要的驱动力。“但由于国内储能市场化政策还不成熟,储能电站运行无法获得合理收益,最终导致沦为沉没资产。”田庆军表示。

相较于欧美地区,中国电价峰谷价差不足、补贴力度较小,储能系统的经济性仍较差。

田庆军提出,解决此问题最重要的是加快电力体制改革,更快开放电力现货市场,能够让储能作为主体参与到电力现货市场、辅助服务市场,通过参与交易来实现价值。

上述储能企业也对界面新闻表示,储能市场尚待规范。短期内应对储能强制配置的市场需求多以低价为主,对产品安全、性能的需求较低,且市场初期很多储能项目未得到充分应用,导致项目招投标更偏向于低价,有更多的企业采取低价策略。

“产品严重缺乏竞争力甚至存在较大安全隐患的企业中标,成为行业规范有序发展的巨大障碍。”该企业称。

与此同时,储能系统对风光的实质性作用,也遭到业内质疑。

“随机性、间歇性、波动性是新能源基本、正常的特性,不应该去消灭,也消灭不了。”今年8月,中国南方电网有限责任公司专家委员会专职委员郑耀东提出上述观点,认为储能难以解决新能源发展问题。

他指出,中国2022年风电利用率为96.8%,光伏利用率为98.3%,如果储能要解决弃电问题,需要从风电和光伏4%及2%不到的弃电里寻找生存空间,是非常困难的。

“行业内确实存在‘储能在新型电力系统中发挥的作用十分有限’的言论。”上述企业表示,这一方面是因为政策拉动的强制配储并没有得到充分的应用,仅仅是以并网为前提。

另一方面,由于对于新能源电池的应用场景以及运营最佳实践仍在不断地发展,整个产业都还有学习期。储能整体发展就如当年动力汽车一样,一旦政策拉动并形成一定规模后,上述两个问题都将得到很好的改善,储能将展现出能源运营高效的核心作用。

洗牌期开启

“接下来的两三年,储能一定会进入大浪淘沙的洗牌期。”多位业内人士对界面新闻称,最后储能行业也会和动力电池行业一样,形成少数几家头部企业集中服务市场和客户的格局。

目前,储能赛道主要有四类玩家,首先是宁德时代(300750.SZ)、欣旺达(300207.SZ)等锂电龙头,拥有上游资源优势。其次是阳光电源(300274.SZ)、天合光能(688599.SH)、金风科技(002202.SZ)等风电光伏巨头,出于电力交易或是业绩增长点等需求,布局储能。

第三是海博思创、海辰储能等行业独角兽,近年来发展迅猛,且多在IPO冲刺上市阶段。第四是众多跨界玩家。

“有储能企业在今年就已开始停产、减产、裁人。未来三年,储能市场的快速增长和行业洗牌并存,行业集中度也将在这三年快速提高,最终只有有核心技术、综合实力强的企业,才能剩者为王,占据市场主导地位。”田庆军表示。

资本市场也逐步显示出对储能的担忧。中关村储能产业技术联盟近日指出,储能指数在11月经历了设立以来的单月最大跌幅,达11.23%。该机构指出,在清库存的压力下,行业会加速分化,二线厂商会进入产能整合和优胜劣汰的阶段。

在此过程中,困境与机遇并存。

细分至储能类型,大储赛道更卷、经济性不足,工商业储能将受到越多越多的关注。大储是指表前储能,细分为电网侧和电源侧储能,其项目投资方多为大型发电企业;工商业也称之为中储,为表后储能,用户配置的原因大多出于满足自身用电需求以及利用峰谷价差套利。

相比于大储,工商业储能的资质要求、技术标准等更低,需求方更看重投资经济性问题。目前,国内多地峰谷价差进一步拉大、分时电价机制完善、虚拟电厂与电力现货市场逐步完善,给了工商业赛道更大空间。同时,目前分布式光伏也面临“接入难”等困境,急需储能的配置。

《2023中国工商业储能发展白皮书》预测,2023年全球工商业储能新增装机量将达到1.5 GW,2025年全球工商业储能累计装机可达到11.5 GW。

因为面临去库存压力,今年海外储能市场需求有所放缓,但“出海”仍是中国储能企业未来的重要战略布局。

因为海外市场拥有更高的电价,储能系统盈利空间更大。根据高工储能(GGII)此前调研,同款280Ah电力储能电池国外和国内市场的毛利水平可相差10%-20%。

“国内外市场同等重要,缺一不可。”田庆军表示,中国储能企业需要树立全球化视角,打造国际化的人才体系,面向国际市场,打造国际化的供应商,实现国际化的交付,更好的反哺国内市场。

虽然存在困难,但业内多对于储能行业未来呈持续看好态势。“中国现在很难找到一条比新型储能更好的赛道,阶段性产能过剩是市场自然现象,会随着市场的快速增长慢慢消化。”田庆军表示,储能作为风、光之后的第三类新能源资产,价值已经开始真正凸显,储能在未来新型电力系统中的作用不可替代。

上述储能企业则指出,2024年,安全与寿命是储能最值得关注的问题和风险,这也是当前行业最高的壁垒。“可靠”依然是储能行业长期发展应重点关注的底层逻辑,其具有极高的技术门槛。未来,随着市场对于产品性能、安全、项目运营等综合能力需求的提升,新能源储能行业势必将向头部集中。

“随着产品对于安全、寿命的需求不断提升,安全与寿命最终也会形成各企业的分水岭。”该企业表示。

国金证券表示,展望2024年,储能成本大幅下降、项目收益率提升,再叠加美国降息预期,全球储能装机有望继续实现高速增长。

该券商预计,2023-2024年全球储能新增装机分别为94.6 GWh、173.4 GWh,同比增长101%、83%。

其中,大储装机分别为74 GWh、138 GWh,同比增长111%、86%;工商业储能分别为6.2 GWh、14.4 GWh,同比增长107%、132%;户储分别为14.4 GWh、21.0 GWh,同比增长 60%、46%。

评论