文丨猎云网 邵延港

估值600亿的IPO,就这么终止了!

12月22日,据上交所官网信息,蜂巢能源及其保荐人中信证券撤回发行上市申请。根据相关规定,上交所终止其发行上市审核。科创板在审最大IPO项目宣告终止。

来源:上交所官网截图

据悉,蜂巢能源IPO于2022年11月获科创板受理,期间仅完成一轮问询。此次IPO,蜂巢能源发行市值达600亿元。若是有了这个估值600亿的IPO在手,河北首富魏建军的底气也能增长几分。

这家原本在一场豪赌中诞生的超级独角兽,给魏建军和长城汽车在新能源时代中竖起一杆高旗。根据中国汽车动力电池产业创新联盟的数据,2022年蜂巢能源装车量6.10GWh,占比2.07%,在国内市场排名第七。

但蜂巢能源并不满足于此,此次IPO,蜂巢能源计划募资的150亿中,有115亿用来扩充产能。早在2021年12月,蜂巢能源直接对外宣布 “2025年公司全球产能规划目标提升至600GWh”,而同期宁德时代和比亚迪的产能规划分别为839GWh和600GWh。

或许是扩张节奏太疯狂,也或许是蜂巢能源另有打算,主动撤回科创板IPO,聚焦了A股投资者的关注度,但站在背后的魏建军的IPO扩军计划也不得不暂停。

河北首富的超级IPO突然终止

蜂巢能源的背后是长城汽车,长城汽车的掌舵者是魏建军,蜂巢能源的诞生也来自于魏建军11年前的一个“赌”的成分极高的决定。

2012年,作为长城汽车掌门人的魏建军已洞察到电动汽车的巨大潜力。在他的主导下,长城汽车内部成立动力电池项目组,开展动力电池电芯、模组、Pack、BMS等相关核心技术的预研工作。

而当时,市场上的动力电池厂商只有比亚迪、比克、咸阳偏转(已被借壳)等几家,况且国内新能源汽车市场的进展缓慢。2015年,长城汽车计划非公开发行的募集资金共168亿元投入新能源领域,但魏建军仍不认为新能源汽车可以通过市场验证,“长城做电动汽车是为了应对国家油耗限值”。

不过,尽管嘴上这样说,但魏建军实际上并没有放弃对新能源的投入。2016年12月,长城汽车对动力电池项目组进行升级,正式成立动力锂电池相关的事业部。2018年,全球汽车行业的电动化趋势汹涌,为加速长城汽车转型升级,魏建军决定将动力电池事业部分拆独立。

2018年2月,蜂巢能源正式成立,同年底,受让长城汽车相关专利、非专利技术及其他资产。

在2019年之前,蜂巢能源业务模式为受托加工,即受长城汽车之托,将长城汽车采购的电芯模组进行后续加工、存放和管理,按照约定的每个电池包的加工成本与长城汽车结算加工费。

直至2019年之后,蜂巢能源开始提供动力电池整体解决方案,开始自己采购电芯,但仍主要服务长城汽车。2020年开始,蜂巢能源展现研发成果,量产动力电池电芯及模组,上游供应链核心变成锂电正极材料、负极材料、隔膜、电解液等原材料厂商,开始与其他动力电池厂商共同向长城汽车竞标。

蜂巢能源独立之后,也开始向资本市场融资。据悉,在冲刺IPO之前,蜂巢能源已累计完成四轮融资,共计达到209.3亿元,投资方既有IDG资本、鼎晖投资、中银投、深创投、先进制造基金、京津冀产业协同发展基金等知名投资机构,也有三一重工、小鹏汽车等产业资本。据悉,在蜂巢能源IPO前的最后一轮中,遭遇了一百多家机构争抢。

在2021年12月进行的IPO前的最后一轮融资后,蜂巢能源的估值达到462亿元,而蜂巢能有2019年12月增资后的估值为13亿元,蜂巢能源在2年间的估值增长了超35倍。按照蜂巢能源此次IPO拟募资150亿元,25%的发行比例计算,蜂巢能源的发行估值达到600亿元。

对于蜂巢能源的缔造者魏建军来说,这一超级IPO的诞生也会让其身家增长。根据此前胡润研究院发布的“2023胡润百富榜”, 长城的魏建军、韩雪娟夫妇以1200亿元蝉联河北首富。此外,招股书显示,魏建军系蜂巢能源实控人,其通过保定瑞茂、长城控股合计控制公司40.26%股权以及76.81%的表决权。蜂巢能源撤回科创板上市申请,魏建军也不得不暂时失去一个超级IPO。

150亿募资泡汤,产能“膨胀”计划受阻

相较于魏建军资本市场版图的扩张,蜂巢能源放弃IPO,也意味着150亿的募资计划泡汤了。

招股书显示,蜂巢能源此次IPO拟募资150亿元,计划用于常州、湖州、遂宁三地的锂电池项目建设、无锡研发中心建设以及三元高密度电池、无钴电池、“短刀”电池、新型电池等锂电池开发以及补充流动资金。

来源:招股书

根据募资计划,其中有115亿元用于扩张产能,蜂巢能源如今热衷于产能扩张,因为此前蜂巢能源吃过产能不足的苦。

蜂巢能源自有电芯生产线于2020年实现量产,产能爬坡阶段时,产能缺口比较大,无法满足下游客户需求。因此,蜂巢能源通过委托加工的方式,由供应商进行批量生产模组业务的加工。这也是蜂巢能源向宁德时代、孚能科技等同行业厂商签署第三方协议的原因。

根据各生产基地产线建设情况及合理预计的爬坡完成的达产时间,蜂巢能源预计2023年形成总产能35GWh,2024年形成总产能94GWh,2025年形成总产能154GWh。此外,蜂巢能源预计2023年、2024年、2025年的收入分别为259亿元、653亿元、1085亿元。

国内主要动力电池厂商扩产计划较激进,以2025年为时间节点,蜂巢能源产能规划为 600GWh,同行业的宁德时代产能规划为 839GWh,比亚迪产能规划超 600GWh,中创新航产能规划为 500GWh,国轩高科产能规划为300GWh,亿纬锂能产能规划为 240GWh,欣旺达产能规划为 200GWh。

但蜂巢能源当前蜂巢能源的产能利用率并不高。据悉,2020年、2021年和2022年,蜂巢能源的产能利用率分别为28.16%、62.50%和60.44%。对此,蜂巢能源表示,公司产能释放需要一定的产能爬坡期,由于部分生产线存在产品换型等因素,共同导致了产能利用率阶段性较低,影响了规模效益。

根据韩国锂电池市场研究机构 SNEResearch 统计,蜂巢能源2021年度及2022年度动力电池装机量世界排名分别为第十和第十二;根据中国汽车动力电池产业创新联盟统计,蜂巢能源2021 年度及2022 年度动力电池装车量国内排名分别为第六和第七。

蜂巢能源的快速成长,行业黑马属性毋庸置疑。但上述募投项目的总投资额超过400亿,截至2022年上半年止,蜂巢能源账面货币资金余额为158.15亿元,同时存在短期借款4.06亿元,长期借款35.39亿元,已经较2021年底有了不同程度的缩减。如今,蜂巢能源失去IPO的150亿,蜂巢能源又该如何去实现目标呢?

蜂巢能源下一步会去哪?

蜂巢能源脱胎于长城汽车,长城汽车也是蜂巢能源的单一大客户。2020年、2020年和2021年度,蜂巢能源对长城汽车及下属公司的销售收入分别为8.12亿元、16.49亿元和36.61亿元,分别占其主营业务收入的99.86%、98.68%和86.37%,2023上半年的占比降至53.39%。

其独立性问题也被证监会着重关注,为此,魏建军还出具了《关于规范并减少关联交易的承诺函》,让其直接或间接控制的其他企业,尽量减少与蜂巢能源及其控股子公司的关联交易。

招股书显示,2020年、2021年2022年,蜂巢能源主营业务收入分别为16.71亿元、42.39亿元、87.00亿元。

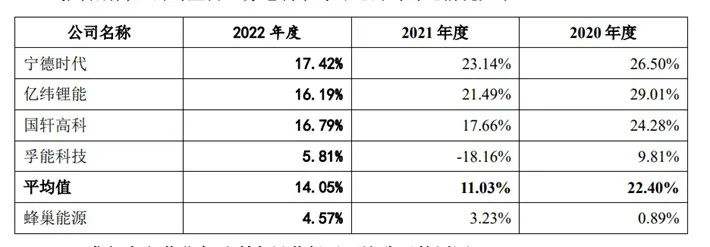

此外,蜂巢能源极低的毛利率在锂电池行业中备受关注。据悉,蜂巢能源在2019年、2020年、2021年和2022年的主营业务毛利率分别为 6.64%、0.89%、3.23%及 4.57%,显著低于可比公司毛利率平均值 28.06%、22.40%、11.03%、14.05%。在2021年和2022年,蜂巢能源甚至对一些客户的产品毛利率为负。

来源:招股书

产能利用率较低,规模效应受到影响;成本上涨和议价能力低等因素,都影响着蜂巢能源的毛利率。

因此,截至IPO前,蜂巢能源仍在亏损中。招股书显示,2019年至2022年上半年,蜂巢能源实现归属于母公司普通股股东的净亏损分别为3.26亿元,7.01亿元、11.54亿元、8.97亿元,截至2022年6月30日,蜂巢能源累计未弥补亏损为15.97亿元。

招股书显示,公司尚未盈利且存在累计未弥补亏损主要是由于公司研发投入强度较高、产能爬坡以及原材料采购价格增长等因素造成。

据悉,在2019年至2022年上半年,蜂巢能源经营活动现金流量净额分别为2.72亿元、1.41亿元、3.5亿元、-2.1亿元。蜂巢能源除了可以等待业务销售收入的提升来提高盈利预期,现在还是要依靠股权融资、债务融资等方式获得所需的外部现金流。

对于撤回科创板IPO申请,蜂巢能源表示,公司综合考虑各种因素,以公司以及公司股东的最大利益为重,决定撤回A股申请,并考虑启动其他融资方案,目前公司生产经营一切正常。

值得注意的是,蜂巢能源今年拿下宝马欧洲欧洲区近90GWh的产能订单。这也坚定了蜂巢能源出海的决心。在海外收入方面,2020年至2022年,蜂巢能源的境外销售额分别为280.8万元、8572.3万元、2.06亿元,占比分别为0.17%、2.02%、2.37%。

另据彭博社消息,蜂巢能源计划将其欧洲的工厂数量扩大到5家,正在欧洲东部、北部和西部寻找建造工厂的合适地点,其中最大工厂的规模将达到年产能20GWh。蜂巢能源欧洲负责人表示,公司的目标是到2030年在欧洲实现至少50GWh的电池产能。

此前,蜂巢能源董事长兼CEO杨红新表示,目前蜂巢能源在东南亚、欧洲等地均有布局。“公司在欧洲本地储备了大量的订单,如何满足这些订单是个很大的挑战,但只有泰国和德国的两个工厂还不够,我们还有其他的布局。”

当下,出海已经成为锂电厂商的趋势。为了加速出海,蜂巢能源未来会如何选择冲击资本市场的契机呢?

评论