界面新闻记者 |

开年首单险资举牌来了。

1月4日,紫金财产保险股份有限公司(下称:紫金保险)发布险资举牌华光环能(600475.SH)公告。

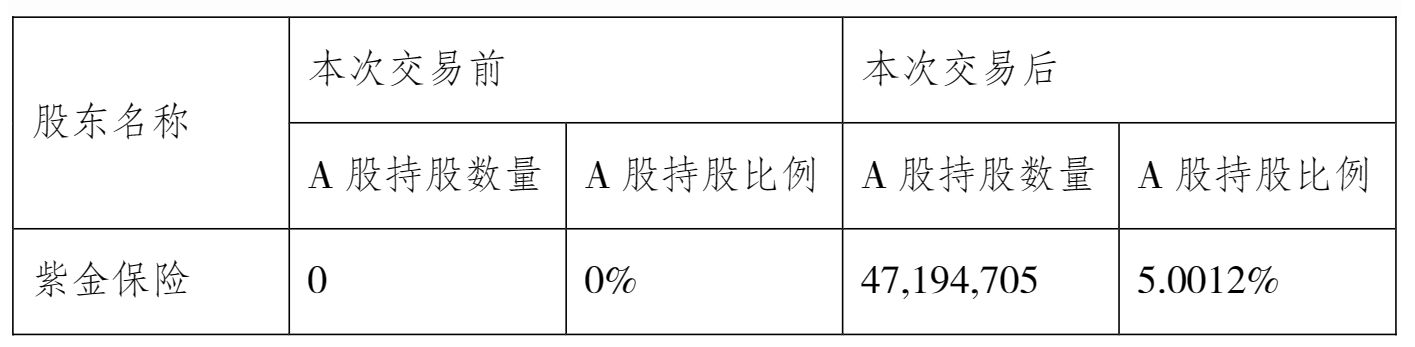

公告称,1月2日,紫金保险通过协议转让买入华光环能A股4719.47万股,占该上市公司A股股本的5.0012%。此次举牌前,紫金保险未持有华光环能股份。

参与举牌后,紫金保险表示,以1月2日华光环能A股收盘价10.63元/股为基准,公司持有华光环能A股市值为人民币5.02亿元,占到公司2023年三季度末总资产的比例为2.5%。

截至当日,紫金保险权益类资产账面余额为47.31亿元,占2023年三季度末总资产的比例为23.61%。

从华光环能此前公告还可获悉,上述交易早在2022年8月便已开始推进。紫金保险此次披露到了完成股权转让的最终环节。

2022年8月25日,华光环能首次披露到,控股股东国联集团拟通过公开征集受让方的方式协议转让其持有的不高于华光环能总股本25%的股票,计2.36亿股股份。

2023年11月,国联集团最终敲定与中国国有企业结构调整基金二期股份有限公司(下称:国调基金二期)、紫金保险两位股权受让方,并签订转让协议。

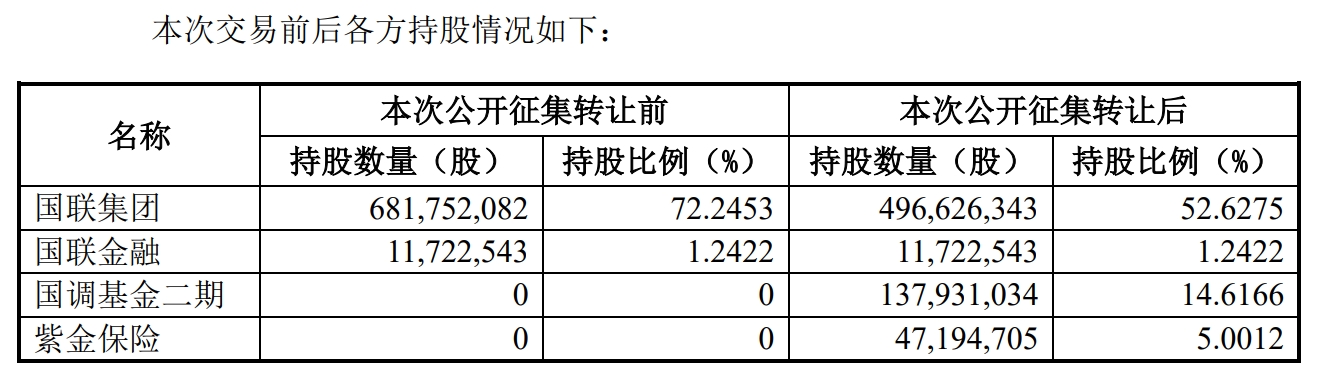

根据安排,此次受让价格均为8.35元/股,国调基金二期和紫金保险分别受让华光环能14.6166%和5.0012%股权,对应受让款11.52亿元、3.94亿元。

受让后,国联集团仍为华光环能控股股东,而国调基金二期和紫金保险则晋升第二、三大股东。

2024年1月2日,国联集团与紫金保险已完成此次股份转让的过户手续办理登记。若以1月4日华光环能收盘价11.3元/股计算,此次举牌紫金保险已浮盈1.39亿元。

至于举牌意图,华光环能过往公告显示,此次权益变动系根据紫金保险发展战略考虑,基于对华光环能未来发展前景及投资价值的认可,以拓展自身的投资业务布局。同时,多方位支持江苏省实体企业,促进华光环能健康、稳定、持续发展,协助华光环能提升产业竞争力。

另值一提的是,华光环能虽为开年险资举牌首单,但加码权益市场已成险资共识,后续险资举牌第二单或将不日来临。

无锡银行(600908.SH)披露,国家金融监督管理总局无锡监管分局已核准长城人寿的股东资格,同意长城人寿自批复之日起六个月内增持无锡银行股票。

按照《商业银行股权管理暂行办法》规定,投资人及其关联方、一致行动人单独或合计拟首次持有或累计增持商业银行资本总额或股份总额5%以上的,应当事先报银监会或其派出机构核准。

而在此之前,长城人寿已多次增持无锡银行,截至23年三季度末,持有无锡银行比例已达4.54%。

东莞证券近期研报指出,长城人寿距离举牌或已一步之遥。上一例险资举牌A股银行是8年前人保财险举牌华夏银行,目前银行板块的估值水平、波动率与股息率十分契合险资长期资金的要求,险企有望通过增持银行股票获得相对稳定的投资回报。

自2023年险资举牌回暖以来,长城人寿早已成为险资举牌行动中的“常客”。

2023年6月初,长城人寿相继举牌浙江交科(002061.SZ)、中原高速(600020.SH),此后又多次增持。截至2023年三季度末,长城人寿持有浙江交科比例已升至7.30%;截至2023年12月20日,长城人寿持有中原高速股比也增至8%。

而紫金保险和长城人寿的种种行动仅是险资看好权益市场的一个缩影。

“整体来看,保险机构对明年权益投资信心较强,对宏观经济和固定收益投资信心持较积极态度。”近期保险资产管理业协会发布的《2024年度和2024年第一季度保险资产管理行业投资信心指数调查情况》中提到。

据协会调查统计,保险机构对2023年三季度、四季度的权益投资信心指数分别为56.67、57.72,已连续两个季度出现上升。

此外,险资对于2024年度和2024年一季度的权益投资信心指数还分别为61.01和61.14。其中,国内政策环境(流动性等)、A股整体走势和股票估值的信心数值超过60。

评论