文|华夏能源网

新能源充电领域的竞争,已经从“圈地”时代进入到了效率竞争的时代。

华夏能源网注意到,自去年华为高调押注“超快充”后,充电桩行业产品升级的热度明显提升。特别是2024年开年以来,受华为“全液冷超快充电站”多点开花式落地刺激,行业对于以“全液冷”路线为代表的“超快充”重视程度得以大幅提升。

资本对于充电桩市场的风吹草动也足够敏感。早在去年10月,随着行业对全液冷超充技术的关注,二级市场上的液冷概念股纷纷蹭上热度,相继发布异动公告。

超充技术,瞄准的就是充电桩市场远未饱和的市场空间。从2023年数据来看,我国新能源汽车产销两旺,车桩增量比为2.8:1,虽然呈下降趋势,但整体供给依然不足,有着巨大的成长空间。对此,工信部提出过明确计划,我国到2025年要实现车桩比2:1,到2030年要实现车桩比1:1。

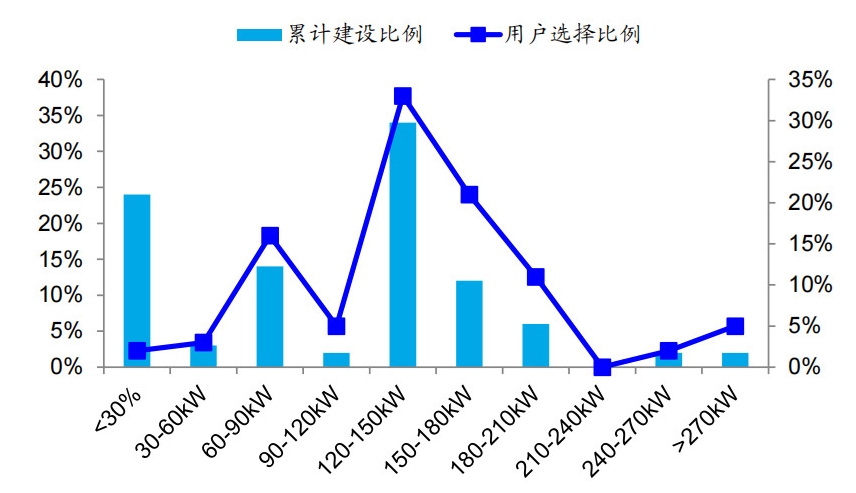

另一方面,业内以充电桩功率来界定充电效率,追逐“更高功率”是行业趋势,新能源车主对于“超快充”的需求变得更加迫切。据国泰君安数据,有高达74%的新能源车主倾向于选择“超快充”进行充电,但现实是,这一明确的市场需求还未能被满足,市场上功率大于120kW的充电桩数量仅占比56%。

随着行业内“车桩网端协同升级”提上日程,充电桩行业的原有格局也有望被打破。

市场高度集中,巨头押注“超快充”

中国新能源汽车产销已连续9年稳居全球第一,2023年全年的产销量均突破了900万辆,新能源乘用车销量占2023年乘用车总销量的34.7%,可谓“每卖三辆车,就有一辆新能源”,出行市场对于充电服务的需求也随之爆发。

反观充电桩保有量,规模依然不足。

中国充电联盟数据显示,2023年我国充电基础设施增量为338.6万台,同比上升30.6%,车桩增量比为2.8:1。据国泰君安数据,截至2023年9月,我国充电桩保有量为764.2万个,车桩比约为2.4:1。这距离工信部提出的“2025年车桩比2:1,2030年车桩比1:1”目标仍有较大差距。

在市场规模上,东吴证券预测,到2025年“中美欧”充电桩市场空间将达到千亿元规模。其中中国将到达724亿元规模,欧、美分别为224亿元和112亿元。

最近几年,充电桩市场已经成为资本投资的热土。在一众玩家中,运营环节集中度最高,但竞争也最为激烈,呈现出“三分天下”态势,包括第三方企业特来电、云快充等;能源企业南方电网、三桶油等;车企蔚来(SH:09866)、特斯拉等。位居第一梯队的是特来电、星星充电、云快充、国家电网、南方电网,CR5接近70%。

产业链环节,中游整桩企业格局极其分散,但上游充电桩核心部件的模块厂家却相对集中,英飞源、华为、中兴(SZ:000063)等电力电源或通讯电源企业是主力厂商。

行业现有格局难以打破,头部厂商不仅在拼规模,更在拼技术。

据国泰君安数据,目前,充电供给与需求暂未完全匹配,超充需求日益增长。有高达74%的用户选择在120kW及以上的充电桩进行充电,但功率大于120KW的充电桩数量仅占比56%。

一般而言,功率120KW以上为快充,高于300KW就可以称之为超充,300KW也是市面上主流的超充桩。若按时间分类,当充电时间超过2个小时就是普通慢充技术,2小时以下至半个小时则是快速充电,充电时间低于10分钟则是超级快充。

“超快充”代表了充电服务市场的发展趋势,不仅有着巨大的增量需求,也是慢充到达年限后升级迭代的方向。更为重要的是,超快充能够有效破解新能源车主的充电焦虑,是新能源汽车补齐短板的手段之一。

目前,“超快充”应用的主要瓶颈在于技术迭代。

要实现超快充,就要提高电压或电流,但是单一提高充电电流会释放大量热量,挑战热管理系统。应对方式主要有两种,一种是风冷,但却存在体积庞大、噪音大等痛点;另一种则是液冷,技术难度高,但是具有体积和噪音小,安全性高等特点。

“液冷”被业内视作超充桩未来几年的发展主流,甚至有“液冷超充对于新能源汽车产业的重要性堪比5G网络于互联网产业”的说法。但是,此前行业对于液冷的应用大多局限于“风冷模块+液冷充电枪”,并未规模应用全液冷。

去年开始,华为率先在市场上开展了大规模的“600KW全液冷超充桩”建设,并在高调官宣,计划于2024年率先在全国340多个城市和主要公路部署超过10万个华为全液冷超快充充电桩,实现“有路的地方就有高质量充电”。

这种超充桩适配车型广,可靠性更高,最大可输出电压1000V、电流600A,单枪功率最高可达600kW,充电5分钟续航200公里,在理想状态下最快能以“一秒一公里”的速度充电。

可以对比的一组数据是,截至到2023年年底,蔚来累计建成充电桩20455根,其中超充桩只有9300根;宝马和奔驰成立的合资公司,计划2026年前在中国建设大约七千根超充桩;全球第一的特斯拉截至2023年共有5.5万个超充桩。

在实际落地中,作为设备供应商的华为采取合作方式,实际投入的成本并不高。但是这项“超前”的计划却在行业内引起轩然大波。

一位充电桩行业连续创业者在接受华夏能源网采访时介绍,“目前充电桩已进入标品时代”。其中,慢充桩发展时间较长,各家充电设备制造商在技术上平分秋色;快充桩和超充桩,虽然应用规模有限,特别是后者的大规模应用才刚刚开始,但行业内主流制造商在技术上并没有明显代差。

从技术实力上看,华为全液冷超充桩在行业内并非一枝独秀,“已经有企业在全液冷路线上突破到了更高的极限功率。”

那么,华为在推动液冷超充趋势上扮演了怎样的角色?该人士认为,客观来看,2019年前后在商用领域业内就已经提出了“超充”概念,彼时,一些120KW的充电桩就可以贴上“超充”的标签了。但受制于适配车型少和电网上的短板,近几年更高功率的“超充”发展缓慢。

“华为率先大规模落地超充,不仅对液冷超充概念的普及起到积极作用,还凭借其品牌号召力掀起了超充桩话题的营销浪潮,推动了液冷超充概念向行业及新能源消费市场的普及。”该创业者表示。

投资加码,“车桩网端”协同是关键

“超快充”这一热点趋势,正在引来大批企业纷纷加码投资。

石油巨头中石化(SH:600028)也出现在超充领域的投资名录上。2024年开年以来,先是中石化资本公司在西安完成该公司在充电桩领域的首笔投资,随后,中石化江苏公司牵手万帮数字能源成立合资公司。后者旗下核心品牌之一的“星星充电”是全国第二大公共充电桩运营商。

在中石化的未来规划里,大功率直流快充正是其发力的重点业务。

通合科技(SZ:300491)也于近期公告了拟重新筹划向特定对象发行股票事项,募资不超过7.5亿元,全部用于高功率充电模块产业化建设项目及补充流动资金的事项。

协鑫能科(SZ:002015)在2023年对外公告,公司正在全国大力布局充电桩业务,包含充电桩的开发、建设和运营。目前已运营20座充电桩场站。

新能源车企也不甘落后。理想汽车(HK:02015)官方宣布,截至1月19日,其与合作伙伴蜀道新能源已在四川省共同建设并投入运营了22座理想5C超级充电站。

超充站的建设,同时也成为各地方政府的产业投资热门。例如,武汉明确提出要新建80座超充站的目标。深圳也公布了最新数据,截至1月5日,全市已建成超充站161座。

众多厂商推出超充站(数据来源:各公司官网及公众号,国泰君安)

“超快充”加速发展的同时,“车桩网端协同升级”问题也得到重视。

2024年1月4日,国家发改委等四部门联合发布《关于加强新能源汽车与电网融合互动的实施意见》,其中就明确提出,大力培育车网融合互动新型产业生态,有力支撑高质量充电基础设施体系构建和新能源汽车产业高质量发展。

在此之前,包括宁德时代、欣旺达、孚能科技、亿纬锂能、蜂巢能源、中创新航等在内的头部电池企业均推出了快充产品。

例如不久前,宁德时代发布全球首款采用磷酸铁锂材料,并可实现大规模量产的4C超充电池,可实现“充电10分钟,续航400公里”的超快充速度,并达到700公里以上的续航里程,将在今年年底实现量产。

这款电池与宁德时代此前发布的麒麟电池(超充)不同,神行电池主打经济市场,未来主要覆盖15万—30万元的纯电车型。神行电池发布后,阿维塔紧随其后发布消息,神行电池将会率先在明年一季度搭载在阿维塔11上。

不止阿维塔,在此前,比亚迪、小鹏、理想等车企也已经进军800V车载高压平台,并陆续推出了新车型。

从电池行业到新能源汽车,从电网到到充电桩,“车桩网端协同升级”不断加速,“超快充”时代的来临给充电桩行业带来了更多的想象空间。

但技术的提升仅是一方面,在运营环节,充电桩行业仍然面临着公共充电桩使用率低、盈利差、竞争大、海外市场开拓难等痛点。

类比智能手机行业发展的黄金十年,手机电池与充电技术的不断进步,干掉了“万能充”,国内智能手机厂商全面超越了手机行业传统的海外巨头,迎来了属于自己的5G时代。在充电服务市场也不例外,产业发展的最核心驱动力必然是技术的突破与升级。

如今,作为玩家最多,竞争最激烈的一环,向着“超快充”升级的充电桩行业正迈向全新的发展周期,硝烟的味道也更加浓烈了。

评论