界面新闻记者 |

中基协披露2024年首月公募基金市场数据。

截至2024年1月底,我国境内共有基金管理公司145家,其中,外商投资基金管理公司49家(包括中外合资和外商独资),内资基金管理公司96家;取得公募基金管理资格的证券公司或证券公司资产管理子公司12家、保险资产管理公司1家。

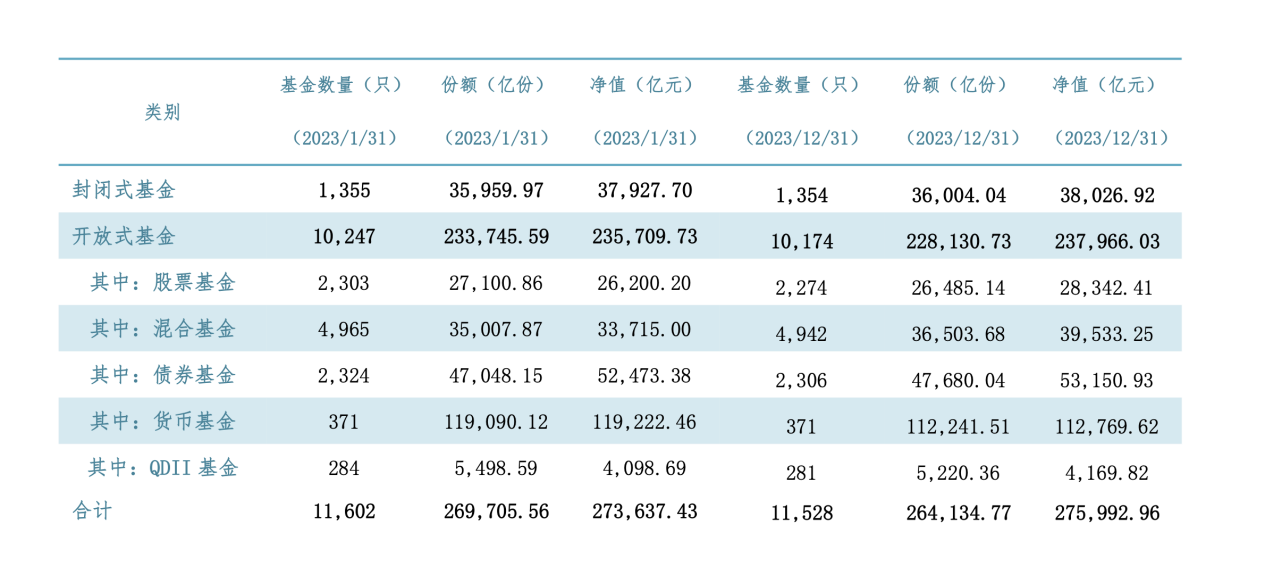

以上机构管理的公募基金资产净值合计27.36万亿元,较去年底的27.6万亿元减少2355.53亿元,环比下降0.85%。其中,封闭式基金最新规模为3.79万亿元,环比减少99.22亿元。

权益市场震荡下,1月份权益产品业绩不佳,开放式基金也规模下滑。

总体上,开放式基金数量增加了73只,份额增加了5614.86亿份,规模减少了2256.3亿元。仅货基规模环比逆势上升超6800亿元,规模为11.92万亿元,环比增长5.72%。股票基金、混合基金、QDII基金和债券基金均出现不同程度的减少。

混合型基金规模减少最多,截至1月底规模为3.37万亿元,环比减少5818.25亿元,环比下降14.72%。其次是股票型基金,1月底规模为2.62万亿元,环比减少2142.21亿元,环比下降7.56%。QDII基金总数增加了3只,规模环比也微降了71.13亿元,1月底规模为4098.69亿元,环比减少1.71%。

不如2023年“吃香”,2024年首月债基规模减少了677.55亿元,环比减少1.27%,去年12月债基规模为5.25万亿元。综上,除货币基金外,其他类型基金规模均下降,非货基金的规模缩水是总规模下降主因。

“吃香”的债基,规模为何下降?

债基收益率方面,Wind数据显示,从单月业绩表现来看,约5900只(份额分开计算,下同)业绩可取的债基中有约1120只业绩1月告负,占比18.93%,不到两成。其余80%多的债基均取得收益。

广发证券刘郁在1月末的报告中表示,年初以来利率行情呈现为收益率曲线先牛平后牛陡。1月30日相对2023年末,1Y国债下行10bp,3Y、5Y均下行12bp,7Y、10Y下行10bp。超长端表现亮眼,30Y国债下行14bp,收益率下行至2002年3月以来最低。

评论