文|电与店 电才

悄无声息,瑞幸咖啡招牌式“9.9元喝一杯”的策略发生了些许变化。

近日,有不少消费者发现,此前瑞幸小程序上显眼的“9.9元”券已经消失不见,取而代之的是被放在二级入口的“每周9.9”专区。不仅如此,更让消费者不满的是,适用于“9.9元”券的咖啡品类也比之前少了许多,仅剩下了8种。“瑞幸9.9元一杯活动缩水”的词条随即登上热搜。

然而,在一片声讨声中,瑞幸也仅仅是将“9.9元”适用的咖啡品类由8种拓展至10种,并未向消费者们的不满妥协。

“瑞幸现在高攀不起了。”深圳一位白领如涵表示,此前自己每周在瑞幸咖啡上的花销将近70元,平均每天都要喝一杯“提神续命”。随着“9.9元喝一杯”优惠活动的缩水,她正考虑减少一些瑞幸咖啡的购买频次。

“9.9元喝一杯”活动策略,一度是瑞幸最具杀伤力的竞争武器。如今收回这把利器,瑞幸还能在这个竞争愈发激烈的市场环境中大杀四方吗?

01 打败星巴克,没熬过9.9

过去一个财年,瑞幸的营收业绩不可谓不亮眼。

根据瑞幸近期发布的最新财报,2023财年,瑞幸实现总营收为249.03亿元人民币,约合34.5亿美元,同比增长87.3%;其中,第四季度实现营收70.65亿元人民币,同比增长91.2%。

34.5亿美元的全年营收,也让瑞幸首度超越星巴克,成为国内咖啡赛道的营收之冠。营收的迅猛增长得益于门店的大规模扩张与用户人数的增长。

截至2023年底,瑞幸旗下门店的总数已经达到16248家,全年净新开门店数量为8034家,第一季度至第四季度分别新增1137、1485、2437家和2975家,不断创下历史新高。对比之下,截至去年底,星巴克在国内的门店总数仅为6975家。

2023财年,瑞幸累计交易用户数量达到2.3亿,全年新增交易用户数量超9500万,创下历史新高。每月平均交易用户数量达到约4840万,同比增长124.1%。

在营收高歌猛进的同时,瑞幸的盈利能力却逐渐承压。2023财年瑞幸全年的营业利润则达到了30.26亿元人民币,较上年同期增长161.69%。但在第四季度,自营门店的营业利润为6.9亿元,门店层面的经营利润率为13.5%,较2022年同期下降8.1%。

从环比数据来看情况更加不容乐观,2023年第四季度瑞幸的营收环比下降2%,净利润则环比下滑70%。对比第四季度激增的新开店数量,显而易见的是,瑞幸的新增单店经营效率越来越低。

以“9.9元喝咖啡”为典型代表的促销费用、营销推广费用,正在压缩瑞幸的盈利空间。2023年第一季度至第四季度,瑞幸的营销推广费用分别达到1.99亿元、3.04亿元、3.84亿元和3.99亿元,同比增速则分别为152.23%、114.3%、141.3%、130%。

此前,瑞幸CEO郭谨一曾在2023年第二季度财报会上表示,9.9元喝咖啡活动将至少持续两年。如今,这场始于2023年4月的价格补贴活动,在不到一年时间内,便有偃旗息鼓的架势了。

02 与库迪的商战告一段落?

众所周知,“9.9元喝咖啡”的价格战,实际上是瑞幸与库迪咖啡的一场贴身肉搏战。

一手创办了瑞幸的陆正耀深谙价格战的打法,势要夺回失去的一切。2023年2月,其新创办的国产咖啡品牌库迪咖啡率先对旗下70多款产品开启了9.9元的促销活动,后又将补贴价格进一步压至行业最低的8.8元。无疑对定位低价咖啡的瑞幸,形成了较大的竞争压力。

两个月后,瑞幸随即也推出“9.9元喝咖啡”的促销策略。甚至非常有针对性地,在库迪咖啡附近的门店进行优惠券投放。在6月门店突破万店大关时,瑞幸又将这一策略推向全国。

作为对抗库迪咖啡的杀手锏,“9.9元喝咖啡”确实为瑞幸拉来了更多的用户。而成立时间并不长就在国内大范围开店的库迪,也在这场低价拉锯战中显露出疲态。当瑞幸开始降低“9.9元喝咖啡”的促销力度时,同时也被视为向外界释放出一种信号:来自库迪的压制正在减缓。

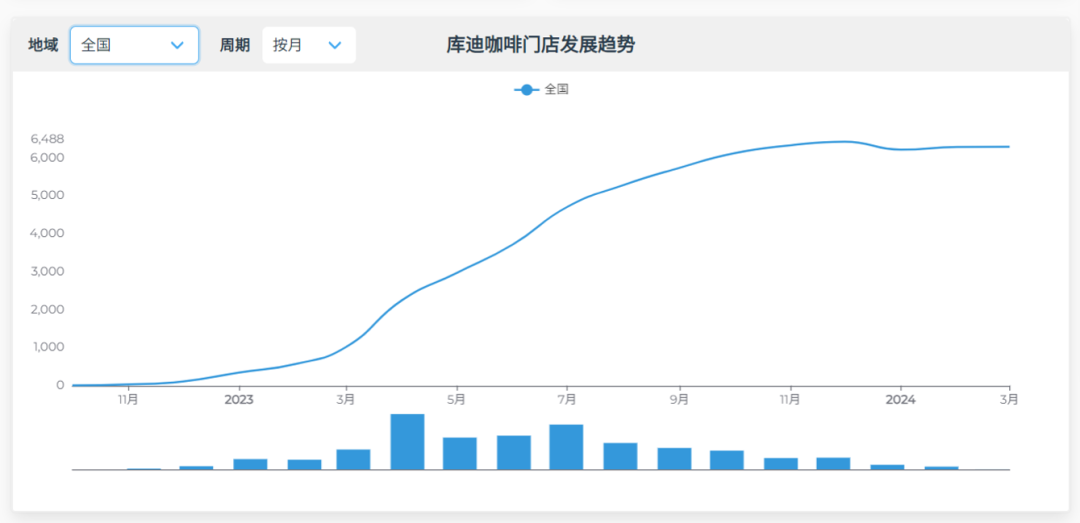

与瑞幸越来越激进地开店跑马圈地不同,库迪在开店速度上开始出现后劲不足了。极海品牌检测网数据显示,自2023年11月,库迪咖啡在全国范围内门店增长出现放缓的趋势。2023年11月、12月、2024年1月和2月,库迪全国新增门店数量分别为259家、268家、109家和68家。2022年10月22日至2024年2月27日期间,库迪国内在营门店6208家,关闭门店则达到752家。

与瑞幸直营门店占比达到65%不同,库迪为尽可能快速地将市场打开,采用的是全经销商模式,其中又分为联营模式(不收加盟费仅利润分成)和托管模式(收取加盟费由库迪托管)。

近期,库迪与联营商的矛盾却开始在社交媒体上爆发开来。因为库迪订单量的下滑,加上低价竞争,许多联营商已经较难覆盖房租、人力等成本。库迪只能大力出台补贴政策,以求挽回联营商们想要退出的心,但依然有不少联营商选择离开。无法吸引到新联营商加入甚至老联营商还退出,库迪的增长飞轮由此按下暂停键。

无法通过售卖产品正向创收的库迪,开始陷入用补贴买市场规模的恶性循环中,其现金流也开始受损。加之,库迪并没有搭建自身的供应链,也就意味着在成本端无法做到降本增效,“失血”诱因再添加一笔。

03 支撑瑞幸的仅仅是9.9吗?

在曝出造假丑闻之前,瑞幸走的也是库迪的路子,通过不断烧钱补贴圈市场。但事实证明,这条路缺乏“自我造血”能力,瑞幸迟早会陷入财务危机之中。

瑞幸通过大规模补贴闯入消费者视野,但又跌落神坛,最后重新爬起,靠的便不仅仅是低价了,而是一套大爆品+低价+精细化运营管理+大规模扩张的组合拳。

2021年夏天,瑞幸推出了品牌第一个爆款产品生椰拿铁,一年便销量破亿,由此打开了瑞幸爆款制造机之路,瑞幸后续又推出椰云拿铁、生酪拿铁、茅台酱香拿铁等爆款产品。

通过爆款产品,瑞幸不仅扩大了知名度而且拥有了一批消费者拥趸,增强了消费者粘性。在一定程度上,持续推出爆款新品的能力构筑了瑞幸的护城河。在产品有一定竞争力的大前提下,相对低价的定位才能实现“性价比”,从而带动咖啡消费的普及和下沉市场的开发。

在管理层易主后,瑞幸也放弃了此前粗放的运营管理策略,选择以更数字化的方式来进行精细化运营。瑞幸的数字化系统,对瑞幸在门店选址、外卖订单派送追踪、私域用户运营、供应链管理等方面都有所裨益,实现了为瑞幸降本增效。

最后让瑞幸实现盈利飞轮效应的,则是其在下沉市场的大规模扩张。2021年开始,瑞幸将触角伸向了三线城市,并开放了加盟商模式。这一年,瑞幸在三线城市新增门店504家,而三线城市也成为瑞幸拓展最多的区域。摆脱纯烧钱扩市场路线后,瑞幸的大规模扩张真正实现了边际效益的递增。

2022年第一季度,瑞幸正式扭亏为盈。从2021年至2023年,除2022年受疫情冲击导致净利润负增长外,其余年份,瑞幸的净利润均实现三位数的高速增长。

对于瑞幸而言,其经营重点也早已由更看重市场规模转而更看重利润。而“9.9元喝咖啡”的低价促销活动,更像是瑞幸为应对库迪的价格战而采取的防御型策略。收缩低价优惠,说明瑞幸依然明晰当下自身最主要的目标。它更大的挑战或许是,门店数量屡创新高后,如何继续保持高速的增长。

评论