文|车市物语 furfun

编辑|曼达

历时十年,苹果有名的“造车运动”终于画上了句号。据彭博社报道,2月27日,苹果公司在内部披露:计划取消名为“Titan”的整车制造项目(即“苹果造车”)。这一决定是由苹果公司首席运营官杰夫·威廉姆斯(Jeff Williams)以站内信的形式向相关人员通报,而目前服务于该项目的2000余名员工,将逐步转向人工智能项目或退出。

此消息一出,苹果股价于当日(美东时间2月27日)收涨0.81%。并引发科技与汽车领域一众从业者热议。

有趣的是,特斯拉CEO马斯克发表了致敬加香烟的表情符号,并对他人关于“苹果放弃造车”的分析作出了“破产是一家车企的常态”的回复。亦从侧面反映出造车领域的艰辛与考验。

十年磨一剑,最终黄粱一梦。苹果在造车的道路上经历了战略的摇摆、合作的探索、技术与美感的融合、可行性的思考。最终,在利润与成本的矛盾下 “梦碎”。

01 投入难敌产出,盈利为当下新能源行业的第一要务

2023年以来,国内汽车行业的“价格战”使资本的投资逻辑发生改变。投资要素从“复合增长率、行业预期规模、创始人综合影响力”等维度向“退出机制、盈利时间、市场占有率”三个方向转移。

具体来看:产业投资基金不再迷信初创汽车企业,并对已经实现产品落地的被投资公司,提出了越来越苛刻的具体要求。更为重要的一点,资本对于汽车公司的盈利周期不再宽容,若未能实现投资要求,汽车公司所承担的资金成本甚至远高于银行借贷。

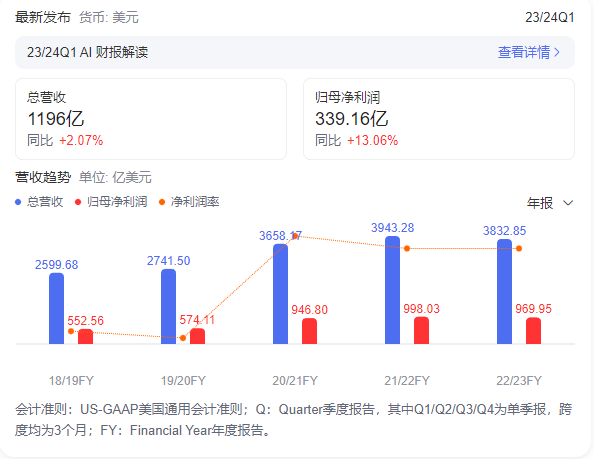

据苹果财务数据显示,2023财年(注:苹果“930”时间规则,即2023财年为2022年10月1日-2023年9月30日)总营收3833亿美元,归母净利润969.95亿美元,净利润率约为25.3%,远高于全球最赚钱的新能源汽车公司特斯拉的15%。

乍一看,汽车行业的利润尚可。如果持续优化与精进,是否存在突破的价值与意义呢?

作为全球最赚钱的五家汽车公司,2022年它们在全球市场的单车交易均价依次为丰田18.5万元、宝马40.9万元、奔驰50.0万元、大众16.2万元、特斯拉30.6万元。对应利润及利润率分别为丰田254亿美元,9.1%;宝马247亿美元,16.5%;奔驰216亿美元,13.7%;大众156亿美元,5.3%;特斯拉126亿美元,15.5%。

而2022年,苹果公司录得净利润998亿美元,净利润率25.3%。由此不难看出,成立时间久远,业务条线相对成熟的传统车企与新能源汽车巨头的盈利能力均不足以匹敌苹果的盈利水平。因此,仅从财务角度考量,造车业务即便盈利,也会成为苹果整体利润的拖累。

纸面的数据或许难以诠释行业风貌,从渠道费用角度分析或许更能印证苹果放弃造车的成本考量。

业内人士指出,苹果在华零售渠道以重点城市的直营门店为主,授权经销商、服务商作为直营体系外的补充。而苹果直营网点的选址,多为重点城市的核心商圈、核心商业地产的1楼。这样的渠道设定,意味着高房租;而直营店员工均为苹果公司职工,意味着后者在流通体系中独自承担了“房租+人工”的两项成本大头。

“一般一线城市的汽车贸易商圈,房租大致为2元-5元左右(每平米日租金);每季度的物业费大致相当于一个月的房租;大型综合商场(多指A类商圈),租金基本上15元起步,20多元甚至更高的租金也屡见不鲜。”汽车分析人士向涛认为,苹果直营网点每平米年营收可达6万美元,而豪华品牌4S店每平米年营收约为15万元人民币(2万美元左右)。倘若苹果参考传统车企渠道模式选址,则不符合品牌调性;如果强行将苹果汽车产品置于苹果直营店铺当中,又不符合品牌审美。

仅从渠道来看,苹果即便将汽车产品落地。如何销售则又成为一大阻碍。

曾有媒体报道,苹果在造车项目的投入约为10亿美元/年,从2014年项目启动至今,约投入百亿美元。回归商业的本质,公司就应该以营利为目的。即便手握1600亿美元现金的苹果,也没有必要为了“投研机构口中难以达成的目标,豪赌2万亿美元的市值增长”。早就成为消费电子乃至高端科技制造龙头的苹果,无需在不擅长的领域过度投入。

02 “苹果美学”与汽车行业现状屡屡“擦肩而过”

新能源汽车高速发展以来,汽车行业经历着“百年一遇”的重大变革。但对于整车企业而言,自始至终遵循着“以汽车产品为主线”的发展历程。

简言之,车企围绕整车产品进行立项-可行性论证-试制-测试-批量生产-交付这样一条相对固定的流程。反观苹果,仍保留着消费电子领域屡试不爽的“颠覆性”思维,企图通过软件来确定产品。

自2014年确立Titan项目以来,苹果历经两年的组织架构建设,于2016年收编QNX团队,确立了以“自动驾驶为核心”的系统建设,忽视了对整车产品的研发投入。

反观整个汽车行业,2016年国内第一批新势力已经入局造车,传统汽车企业对已有新能源汽车产品开始集中资源提升续航里程;而特斯拉在这一年推出了Model 3轿车,并取得了数十万台门店预定订单。到了2019年,国内头部造车新势力企业已经开始对首款产品进行迭代更新;产业资本致力于推动“已实现交付车企”的集中上市;特斯拉上海工厂开工建设,同时特斯拉第四款产品Model Y已经发布。

到了2020年,苹果才关注到了“整车产品落地”的优先级高于“自动驾驶”,旋即各种Apple Car的概念图逐渐进入公众视野。有趣的是,“概念汽车”过于前瞻:不是“没有方向盘的驾驶座舱”,就是“纯玻璃打造的‘ABC柱’”,严重脱离汽车产品常识。即便苹果已然具备了L4以上级别的自动驾驶能力,上述概念车辆也无法满足全球大多数国家与地区的相关政策法规。

简言之,背离事实产品设计与左右摇摆发展方向,让苹果错失了整车产品落地的时间节点。

不同于消费电子行业的供应模式,汽车整车的供应链参与主体众多,产业结构丰富,利润构成相对复杂。当惯了“老大”的苹果,渴望复制自己在消费电子领域的强势地位,对供应链施展强大的把控能力,从而实现自己的合作诉求。

东吴证券研究所曾发文表示:从2014年开始,苹果先后与宝马、奔驰、现代起亚等知名车企就造车展开谈判,但最后因为种种原因均未能达成协议。2021年2月,苹果将向起亚汽车投资约36亿美元用于生产设施建设和汽车项目开发,最终该项目没能成功签约。对此,东吴证券给出的结论是“传统车企难以达成协议,仍在寻求代工合作伙伴”。

“苹果在消费电子领域的供应商眼中一直扮演‘老大’的身份。一些供应商的员工和我说,即便有些配件利润远低于市场行情,他们也会争先恐后的加入“果链”,以提升自身企业形象。更有意思的是,苹果不仅对供应商提供的产品有着极其苛刻的验收流程。他们还会在供应企业日常经营中‘指手画脚’,即便是供应商雇佣的第三方员工存在‘不符合苹果要求’的行为。苹果也会直接对供应商进行处罚。”在向涛看来,传统车企、汽车供应链企业对于苹果的需求远低于消费电子领域的供应商,苹果的强势让前者并不买账。

“传统车企本身就是汽车行业的‘大佬’。你让这些‘大佬’强制服从一个外行‘老大’,是一个很可笑的说法。”向涛如是评价。

主营业务的左右摇摆,叠加“不适应汽车行业”的思维理念,让苹果在造车之路上屡屡碰壁;13名高管团队中,超半数以上离职也反映出了Titan项目的各种不确定性。关键节点的频频失利,最终让苹果造车基本丧失理论的可能。

03 转投AI,攻其所长

不同于部分新势力车企的被动离场,苹果这一“终止造车”的决定更像是对汽车行业布局的转型。

国际知名咨询公司—里斯品类创新战略咨询曾发文表示:AI将成为未来智能汽车的核心,All in AI苹果将把握电动汽车的技术变革命脉;造车的艰难已是行业共识。而苹果此番愿意选择壮士断腕,是因为相比于制造硬件,依托于软件技术带来的颠覆式变革对于苹果更具战略价值。以软件变革开创新品类,从而撬动行业,正是苹果最擅长的模式,从苹果电脑的OS系统、iPod的iTunes、iPhone的IOS,到Vision Pro的 VisionOS,正是一个个软件系统奠定了苹果王国的根基。

从技术领域来看,在Titan项目专注于自动驾驶的2016-2019年间,苹果在自动驾驶和人机互联方面取得的专利数与车辆硬件领域的专利比超2:1。或许单看数据并不直观,业内人士表示,以整车生产为主的汽车公司,其硬件专利技术要超越其他车辆专利技术的总和,才能扎稳整车制造的根基。而苹果该项目的比例,恰恰符合智能汽车供应商的专利特征。

同时,诞生于2013的苹果CarPlay已经存续超10年,并与全球77个整车或摩托车制造企业合作,涉及超800余款车型产品。而CarPlay的产品定位,恰恰正是AI领域的展现方式——交互系统(或车机系统)。而这,为苹果今后实践AI产品,提供了落地的抓手。

“AI的范畴是涉及一切人工智能。那么行业里的认知目前主要包含了‘自动驾驶’、‘路径动态规划’、‘智能座舱个性化设定’及‘AR与VR’,这些项目实现的前提是操作系统,而操作系统的首要条件就是稳定。” 国内某车企智能驾驶板块工作人员邹斌告诉笔者,苹果的操作系统相对安卓而言较为封闭,这就意味着安全程度与流畅程度高于后者。而2022年发布的新一代CarPlay或将展示车辆的即时时速、能耗、转速,同时优化交互方式。这一系列的改动,均表现出苹果渴望进一步接管车辆。

从时间维度来看,自动驾驶是AI汽车的组成部分之一。苹果起步时间领先行业,项目定位高于行业目前主流的L2级(苹果为L4)。抢占窗口期是智能汽车时代的“入场要素”,虽然苹果丧失了整车制造的窗口期,但在智能汽车领域已领先行业数年。

从盈利模式来看,以软件为主的智能化方案利润率远高于造车。公开数据显示,截至2022年底,特斯拉FSD(完全自动驾驶)软件付费用户数约为40万,以单软件价格高位1.5万美元统计,约为特斯拉带来60亿美元的收入。作为对比,同期苹果服务业务收入约为794亿美元,且毛利率为同期产品业务的两倍。

罗兰贝格预计,汽车单车软件价值将从当前的8000-16000元增长至2030年的16000-32000元,其价值占整车硬软件物料清单(BOM)的比例预计将从当前的4%~9%增加至2030年的8%~12%。这意味着车辆软件服务在整车利润中的占比,将持续提高。

从整车制造到转向AI,苹果不仅仅满足了投资人对财报的诉求;提高了业务落地的可能性;同时也对未来与其他车企的深度合作提供了抓手。而苹果放弃造车的“止损行为”,也向整车制造领域发出“警示”,专注于“自身专长”,或许才是“下半场”角逐的入场券。

评论