界面新闻记者 |

在房地产行业处于深度调整期的背景下,商业地产的经营逻辑也向轻资产模式发生转变。2023年,公募REITs试点继续扩容,消费基础设施REITs的逐步落地,也将公募REITs进一步引向商业不动产领域。

3月7日,最早在港交所上市的内地中资REITs,越秀房地产投资信托基金(以下简称“越秀房托”)发布了2023年年度业绩报告。

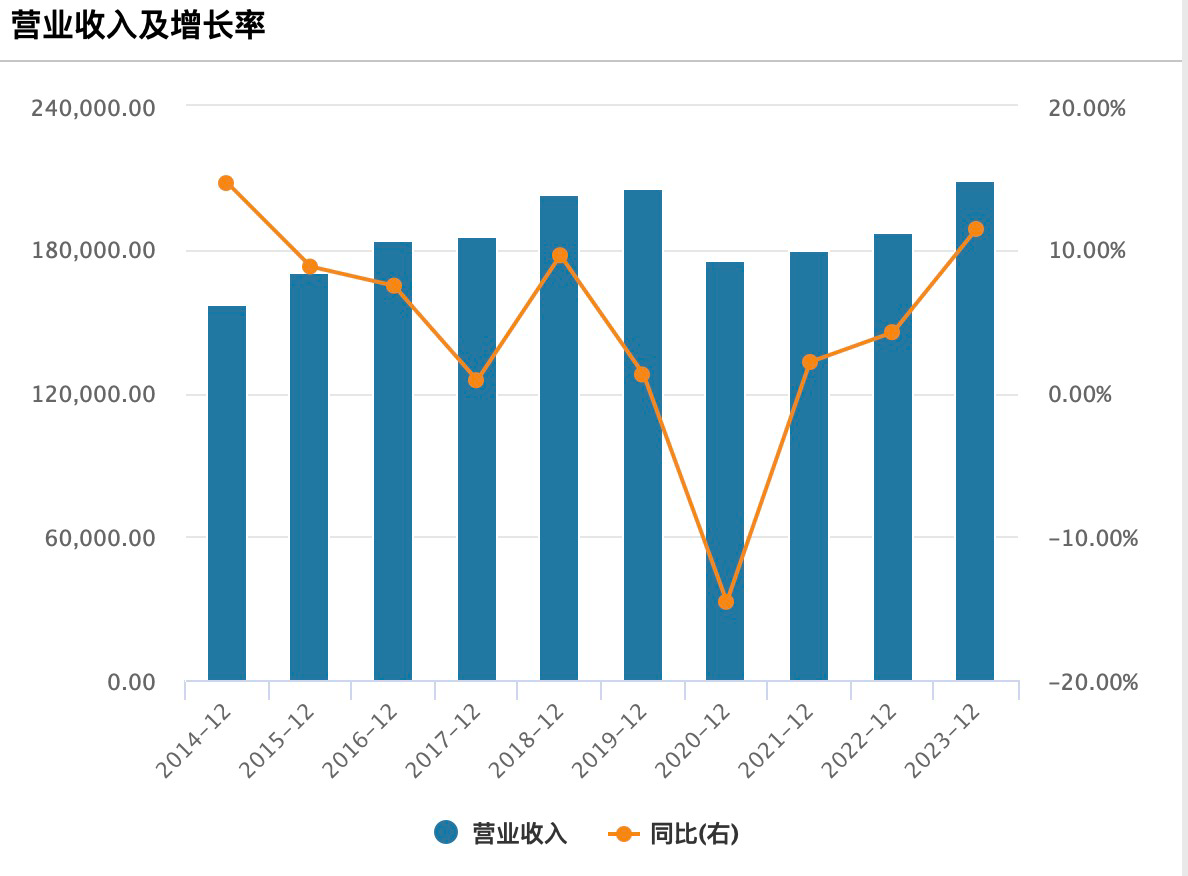

报告显示,2023年越秀房托整体经营收入20.87亿元,同比增长11.4%,物业收入净额14.75亿元,较2022年上升了8.8%,除税后亏损395.5万元,同比收窄99.2%。

截至期末,越秀房托的物业组合共有10项,分布于广州、上海、武汉、杭州、香港5座城市,物业总建筑面积为118.42万平方米,总可出租面积为80.4万平方米。

整体物业的最新估值约425.6亿元,同比上涨0.5%,基金年化分派收益率从2022年的6.63%进一步升至7.33%。

收入按具体业态来看,写字楼占比最大,为58%,收入达到12.05亿元,较2022年同期的12.75亿元相比略有下降;平均出租率82.5%,同比下跌2.2%;租金单价为185.3元/平方米每月,同比微跌1.1%。

越秀房托副行政总裁及执行董事区海晶对此表示,写字楼的租赁情况与产业经济的发展相关,尽管2023年下半年经济修复速度明显加快,但整体仍处于弱修复过程。

再加上去年项目周边亦有较大的新增市场供应,也导致租金有所承压,不过由于公司项目较为优越,加上所处的区域未有大量供应,预计2024年的租金可以持平。

另外,据透露,目前该公司正在进一步优化租户结构,在写字楼新拓租企业方面,积极瞄准央国企、500强公司等高成长性客户。

从年报数据来看,该动作已有所成效。以广州IFC为例,全年新签约2.5万平方米,其中优质租户新签约1.3万平方米,占比超一半,包括多家世界500强及行业龙头企业,续租率达77.7%。

除写字楼外,越秀房托的另一项主要收入来自酒店及公寓,占比达到25%。

得益于去年宏观经济形势持续向好,国际商务旅行和会议会展需求的加快复苏,酒店公寓板块迎来了大幅回升,同比增长达到了52.8%。

其中,广州四季酒店客房收入突破2019年疫情前水平,全年平均房价为人民币2238元/间每晚,同比增长32.6%。广州IFC雅诗阁服务公寓平均房价也达到了1117元/间每晚,均创下了开业以来的最高水平,全年收入也创下了开业以来最高纪录,达1.19亿元。

“酒店公寓的强势表现,已成为公司的现金流保证”,越秀房托董事长及行政总裁林德良表示。

另外,专业市场收入1.84亿元,占比9%;零售市场收入1.63亿元,占比8%。

在融资成本上,2023年,由于境外市场利率升高,融资成本持续高位,2023年底人民币融资占比由年初6%上升至39%。

在此背景下,越秀房托主动以人民币贷款置换存量港元融资,把握人民币融资成本利差窗口,有效的降低了基金总体的融资成本。

去年3月,越秀房托发行了15亿人民币上海自贸区债券,票面利率4.15%,置换存量港元贷款;后又在6月发行了40亿人民币绿色贷款,10月再发行10亿人民币无抵押贷款,固定利率分别为3.2%、3.75%。

在债务处理方面,越秀房托2024年有近60亿元债务到期,占该公司整体债务约29%。据管理层透露,越秀房托目前正在加紧创新产品为这批债务作人民币债的置换,并且,据市场预测,今年HIBOR到年底有望跌60点,可为越秀房托节省约5100万元的成本,若加上主动的债务置换工作,将超出这一数目。

展望未来,林德良表示,今年的基金经营环境依然复杂严峻,管理人将透过实施积极稳健的租务策略,敏锐把握潜在的投资机会,开拓资本市场融资机会,有效降低融资成本,继续为基金单位持有人不断创造价值。

评论