界面新闻记者 |

贝恩公司近日发布《2024年全球私募股权市场报告》(以下简称:报告),报告指出,尽管2023年私募投资遭遇自2008-2009年全球金融危机以来的最大跌幅,但全球私募投资交易已开始回暖,今年起曙光初现,前景向好。

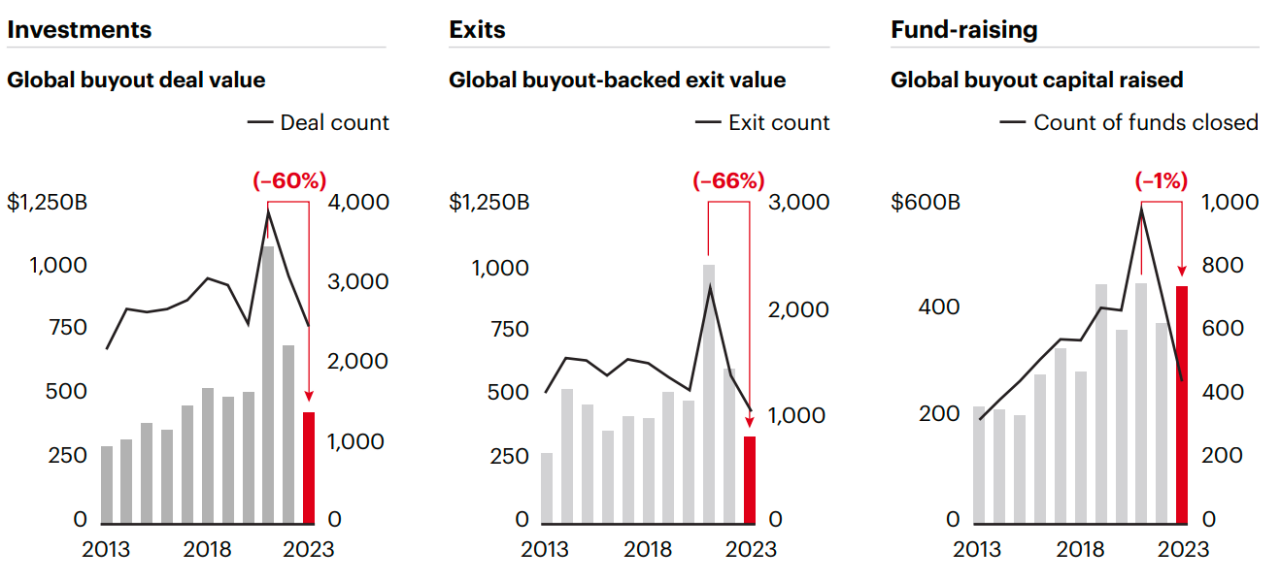

2023年,全球并购投资交易额同比下跌37%,降至4380亿美元,创下2016年以来的最低点,比2021年的峰值减少60%。相较于2021年的高点,交易数量下降了35%,退出交易额更是缩水三分之二(66%)。

2023年,私募股权投资交易和退出均出现大幅下滑,投资者信心受挫,广泛波及各大地区市场。继2022年遭遇挑战后,私募股权投资在2023年继续低迷。报告指出,原因在于利率的飙升:从2022年3月到2023年7月,利率上升了525个基点,这是几十年来最大幅度的货币紧缩。

行业仍面临着前所未有的重大挑战,自全球金融危机以来,行业规模和复杂性大幅增加,宏观不确定性如影随形。而对行业而言,最为紧迫的问题仍是退出问题,从三大主流退出渠道来看:

退出市场停滞阻碍了LP(有限合伙人)的资金回流,同时导致GP(普通合伙人)被迫持有约28,000家被投公司,未出售资产总额高达3.2万亿美元。持有四年或四年以上的被投企业占总数的46%,达到2012年以来的最高水平。在退出交易骤减的情况下,仅去年一年,并购型退出交易就减少了44%,交易金额降至3,450亿美元,而退出交易总数则减少了24%,降至1,067宗,所有地区的退出交易都呈现低迷态势。

同样遭受重创的还有投资机构间退出交易,即私募股权基金之间的交易。相比2022年,此类交易减少了47%,降至620亿美元。

与此同时,IPO上市退出通道重现生机,从2022年的69亿美元攀升至去年的118亿美元,但仍然只占退出交易总额的3%。

解决退出难题却非一日之功。贝恩指出,三大主流退出通道预计在短期内都不太可能出现强劲反弹。这将使并购基金左右为难:一方面,基金面对3.2万亿美元的未退出资产难有建树;另一方面,加息将进一步拉高被投企业的融资成本。去年,950亿美元的杠杆贷款面临更高利率的再融资,而到2025年底,到期贷款额将增加3倍以上,高达3000亿美元,令尚未完成退出的GP步履维艰。

但面对解决之法,贝恩公司全球合伙人、大中华区私募股权基金及兼并收购业务主席周浩表示:“要实现破局,就需要多管齐下打好组合拳。关键是要向LP投资者证明自己是负责任的资金受托方,制定了严谨冷静的计划有效破局。私募领域当下现金为王——业内的多数玩家应当将其视为头等要务。”

尽管私募股权行业全面恢复面临巨大的挑战,但贝恩报告分析指出:私募股权投资交易正在稳步回升,目前还处于试探阶段。假如未来不出现新的宏观冲击,再加上美联储暗示的小幅降息对交易的刺激效应,整体形势将迎来转机。

贝恩公司资深全球合伙人、亚太区私募股权基金及兼并收购业务主席杨奕琦表示:“今年的交易市场开局向好,我们对前景持谨慎乐观态度。2023年的加息幅度和速度,及由此产生的不确定性,对整个行业造成了冲击。但行业前景依然向好。未来数月,随着利率水平适度调整,市场的稳定性将随之提高。加之大量干火药蓄势待发,我们预计GP将停止观望。但被动等待复苏条件成熟并非良策。”

与一级市场情况不同,报告指出,二级市场正处于一个临界点:2023年,二级基金募资额几乎比上一年翻番(+93%),尽管基数较小。同时,二级基金增速领跑所有资产类别。面对未来发展,贝恩报告预测:二级市场可能为私募投资释放流动性和化解退出僵局提供了一个重要出口,未来将迎来持续大幅增长。

评论