文|仪美尚

营收同比增长56.6%、归母净利润同比增长213.5%,近日,上美股份交出的这份2023年成绩单引发业界关注。而这一爆发式增长的业绩,几乎可以归功于旗下主力品牌韩束。

财报显示,韩束单品牌去年营收30.90亿元,首破30亿,同比增长143.8%,占总营收 73.7%。

近年来,韩束成为了继珀莱雅之后的又一“明星老牌国货”,几乎登上了各大排行榜。以抖音平台为例,仪美尚梳理“2023年1—12月抖音TOP 20美妆品牌排行榜”发现,韩束全年共登顶4次,成为平台首个GMV破30亿的美妆品牌。

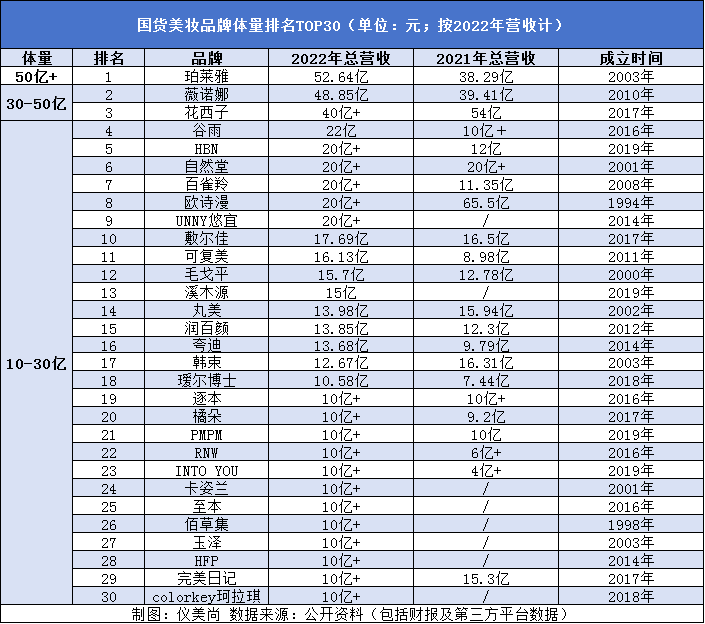

事实上,韩束体量的飞速提升,只是近年来国货美妆迅速崛起的一个缩影。通过2022年及2023年部分企业已发布的财报和公开报道,仪美尚梳理出了当前国货美妆品牌体量TOP30,并划分出了50亿、30亿、10亿+三大量级区间。

结果发现,国货美妆品牌的年营收规模上限已提高至50亿级别,10亿级品牌阵营也在不断扩大,除自然堂、百雀羚、欧诗漫等老牌国货外,HBN、RNW、瑷尔博士等新锐品牌均在短时间内就与前辈们“齐肩”,多数在成立不足5年时间就达到了10亿+体量,有的甚至已突破20亿+。

一、珀莱雅遥遥领先,超9成品牌在10-30亿徘徊

由于2023年国货品牌的财报尚未完全公布,暂以2022年发布的总营收计,从上述表格可以看出,国货美妆品牌体量基本呈现金字塔状,具体而言,90%的国货美妆品牌营收规模在10亿至30亿之间,彼时营收规模超过30亿的仅有3个品牌,而超50亿的,更是仅有珀莱雅一个“佼佼者”。

1、珀莱雅“独占鳌头”,10-30亿级阵营最庞大

按单一品牌来看,截至2023年初,体量突破30亿大关的仅有珀莱雅、薇诺娜及花西子三大品牌,仅占据榜单总数的10%,明显形成“断层”结构。

其中,据去年4月珀莱雅集团公布的2022年财报,旗下主打品牌珀莱雅首破50亿营收规模,不仅成为国货美妆上市企业里首个拥有50亿品牌的企业,还将国货美妆的体量级别提升到一个新的里程碑。

紧追其后的是薇诺娜,2022年其品牌营收高达48.85亿,逼近50亿。再者是花西子,其2021年营收就已突破50亿,高达54亿,2022年营收有所下滑,但规模仍超40亿。

此外,据仪美尚不完全统计,同比2021年业绩来看,至少有6个品牌在2022年闯过了10亿大关。也因此,位居10亿到30亿级别阵营的品牌数量最多,高达27个,其中,成立于2015年之后的新锐国货品牌数量高达12个,约占据此阵营的45%之多,包含INTO YOU、至本、瑷尔博士、逐本等。

2、护肤品牌整体强于彩妆,占据榜单“大壁江山”

按品类来看,彩妆品牌上榜数量明显少于护肤品牌,共计9个,不到榜单总数的30%。

其中,仅花西子跻身40亿阵营。而在10亿到30亿规模中,也仅有8个彩妆品牌,包含卡姿兰、UNNY悠宜、毛戈平、橘朵、INTO YOU、逐本、完美日记及colorkey珂拉琪,约占此阵营的三分之一。而在这一矩阵中,体量超过20亿的仅有UNNY悠宜一个品牌。

如若再按市场细分赛道来看,在霸榜的护肤品牌中,主打功效护肤的品牌居多,约占60%,包括薇诺娜、HBN、可复美、HFP、润百颜、夸迪等。

典型如位居榜单第二名的薇诺娜,即国内率先瞄准敏感肌护肤赛道的护肤品牌,贝泰妮集团董事长兼总经理郭振宇曾公开表示,“希望薇诺娜成为全球范围内的功效护肤第一品牌。”

此外,华熙生物旗下两大功能性护肤品润百颜及夸迪,同样深耕功效护肤赛道,2022年营收分别录得13.85亿元、13.68亿元,稳站集团头部阵营。

3、营收同比增长超60%!新锐品牌集体飞速上涨

按营收增速来看,榜首珀莱雅自2017年上市后的营收便是“一路开挂”。2017至2020年,珀莱雅的线上销售收入从6.43亿元增长至26.24亿元,年复合增长率高达59.80%,之后也一路扩增,直至2022年年营收冲破50亿大关。

而在10-30亿阵营中,HBN、可复美、INTO YOU、RNW、瑷尔博士以及橘朵6大新锐品牌的增速十分抢眼。

典型如成立于2019年的HBN在短短不到4年时间内,品牌营收就跨越升级至20亿+。而其余几大品牌也均从2021年的数亿元级别跃升进10亿+阵营中,其中INTO YOU的跨度尤为大,营收从2021年的4亿+增至2022年的10亿+,同比增长超60%,且据公开消息,其已在2023年突破了16亿+关卡,向20亿迈进。

二、大单品/强研发/换渠道,国货“越级”三大要素

透过这些上榜品牌可以看出,无论是穿越周期却依旧能“长红”的经典国货品牌,如韩束、珀莱雅、自然堂、佰草集、毛戈平等;还是近几年奋起直追的新晋小生,如谷雨、PMPM、RNW等,其能突破重围均离不开三大要素。

1、在产品上,依靠“大单品”策略杀出重围。

最典型的莫过于珀莱雅,自2020年便开始推行大单品策略,旗下的红宝石精华、双抗精华等产品在近两年已成为品牌的“代名词”。2023年9月,珀莱雅的红宝石面霜3.0开启预售,当日即售出上万瓶。

再如润百颜,从品牌诞生起就明确贯彻大单品策略,白纱布次抛精华就是其成功打造的大单品案例,自其2021年上市以来,上新当天即爆卖242万支、畅销2352万元。此后,在大单品白纱布次抛精华的带动下,白纱布修护系列集体出圈,这一系列品类成功带领润百颜品牌迈入10亿级阵营。

此外,丸美眼霜、卡姿兰的“大眼睛”睫毛膏及双芯口红、欧诗漫的“小白灯”等,也均是以爆款单品抢占消费者心智的成功案例。

2、在研发上,品牌们都逐步将“科技力”视为第一生产力。

在当下这个研发至上的时代,多数品牌都在通过完善科研团队、硬件设施、独家成分或技术等不同手段强化竞争力。

从研发投入上来看,以薇诺娜为例,2023年前三季度,贝泰妮共投入研发费用1.82亿元,同比增超43%,研发费用率达6.87%,远超中国乃至世界美妆行业平均水平。

而从独家成分或技术来看,丸美的独家重组双胶原技术成分,成功引爆重组胶原蛋白赛道;欧诗漫的三大独家珍珠成分珍白因pro、珍珠多肽、珍珠酵粹,为美白赛道提供新的思路;专注微生态科学护肤的瑷尔博士,专研的益生菌发酵褐藻技术,不仅填补了国内空白,还利用其推出褐藻专利产品,目前瑷尔博士已成为福瑞达集团旗下主力品牌。

3、在渠道布局上,找准合适的销售渠道才能“事半功倍”。

同样以珀莱雅为例,其营收大幅增速与其经营战略的调整密不可分。2017年,珀莱雅将经营战略调整为“线上渠道为主,线下渠道并行”,事实证明,这一决策为其后续抢占线上流量红利创造了基础条件。

财报显示,2020—2022三年间,珀莱雅集团线上渠道占比持续攀升,由70.01%提高至90.98%。2022年618和双11活动期间,珀莱雅单品牌成交金额均获抖音美妆国货排名第一;2022全年,珀莱雅品牌成交金额获抖音美妆排名第三,国货排名第一。这一战绩保持到了2023年,在飞瓜数据统计的去年8、9月抖音美妆品牌排行榜上,珀莱雅连续两个月排名第四位,销售额超1亿元,夯实“头部国货”的地位。

还有近期重磅加码“定制短剧”而在抖音大获全胜的韩束,依靠剧情内容成功收获了超6亿播放量,主打抗老功效的韩束“红蛮腰”也在“短剧+直播”的组合拳下,成为了爆品。抖音2023年美妆销量数据显示,前十大美妆品牌中,韩束以33.4亿的GMV登顶抖音美妆销量排行榜,比第二名的欧莱雅多出了近10亿元。

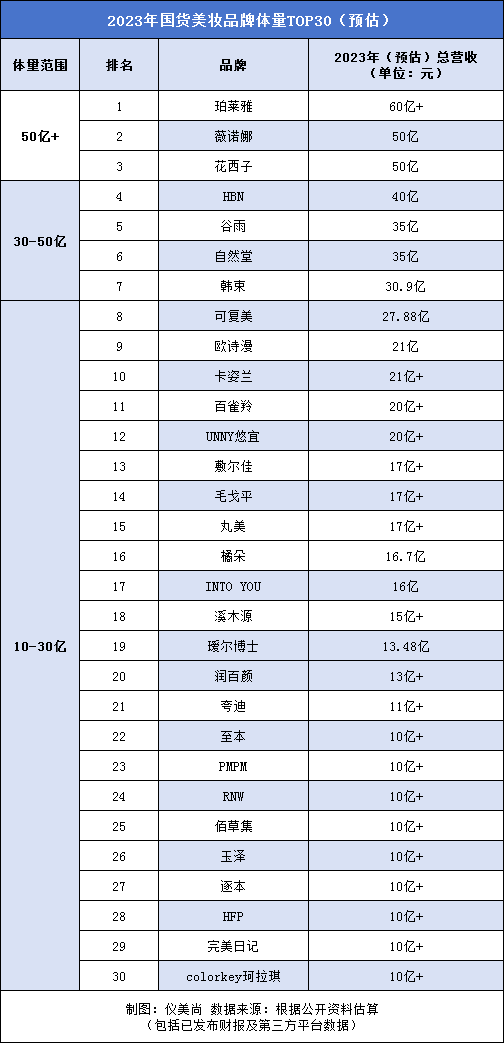

三、60亿成超级品牌门槛,谁将率先奔向百亿?

截至目前,上美股份、福瑞达、巨子生物、橘宜集团等已经先后公开了2023年度营收情况,将韩束、瑷尔博士、橘朵、可复美等单品牌的最新业绩公之于众。此外,丸美股份、水羊股份等企业也对2023年的营收情况做了业绩预测。

整体来看,2023年美妆TOP30格局或会生变,但头部阵营仍基本固定。

其中,珀莱雅有望稳居“领头军”之位。去年10月发布的前三季度财报显示,珀莱雅集团期内营收首次突破50亿元,全年或突破80亿元,奔向百亿。而据万联证券研报及第三方平台数据,珀莱雅单品牌前三季度的淘系GMV达29亿元,抖音GMV也已超13亿元。按此测算,其品牌营收2023年或突破60亿元。这也意味着,国货美妆品牌第一阵营“门槛”已提高至60亿。

从贝泰妮发布的去年前三季度业绩来看,公司整体营收同比增长25.8%,而这成绩主要依靠占营收比重超95%的薇诺娜品牌,据此推测,薇诺娜品牌2023年突破50亿大关是势在必得。

位居榜单前三的花西子也紧追其后,即使在2023年下半年受到了舆论风波的影响,但魔镜洞察数据显示,2023年1-10月花西子在线上最核心的销售渠道“天猫+淘宝+抖音”仍以20亿元的销售额上升到了榜首,花西子有望在去年再度跨入50亿阵营。

不过,30亿依然是一道大的门槛。在30亿到50亿级别,依靠抖音实现规模量级飞跃的韩束成为此阵营新成员。此外,HBN、谷雨及自然堂三大品牌也潜力巨大。

据久谦中台数据中心数据,HBN去年在淘宝天猫、京东、抖音三大电商平台增长强劲,分别同比增长14.32%、79.1%,及82.94%,三大平台销售额共计23.76亿元,有望破30亿。

谷雨同样涨势喜人,公开数据显示,在2023年上半年抖音护肤品品牌的销售额榜单中,谷雨销售额接近7.5亿,同比上涨150.44%。谷雨合伙人李安章在2023年初也曾公开表示,公司2023年销售额预计达到35亿元,销售额同比增速将达到约59%。

30亿对自然堂来说或已是“囊中之物”,公开信息显示,自然堂在2023年2月至2023年1月间于上述三大电商平台的销售数据就已达到35.43亿元。

另据昨日(3月26日)巨子生物发布的2023年财报,旗下可复美在去年实现收入27.88亿元,同比大涨72.9%,占2023年总营收的79.1%,也站在了30亿的门口。

在10到30亿级阵营中,丸美及橘朵两大品牌的体量增长迅速,据2023年业绩预告,丸美股份业绩将超22.51亿元,丸美品牌以往营收占比均在80%以上,由此可推测,丸美品牌去年营收也在20亿级上下。而橘宜集团最新业绩显示,橘朵品牌全年收入16.7亿元,同比增长66%。

早在2022年,工信部就曾发文称,至2025年,要在包括化妆品在内的消费品领域,打造200家百亿规模知名品牌。基于上述数据,不少行业人士对这一发展目标持看好态度。

“未来中国国货美妆市场必将会出现大量的百亿型企业或集团。”HBG品牌研究院院长麦青Mandy预测道,“未来的百亿型企业或集团将从全球化发展、多品牌、高端化路线三条核心路线出发,持续保持增长,直至迈向千亿或更高级别。”

麦青进一步指出,之所以国货美妆品牌还将持续保持高增长,原因离不开生意渗透及心智渗透两大原因。

首先,生意渗透指的是上述提及的三大要素,其中,相较于国外大牌美妆品牌来说,国货美妆品牌在渠道和营销上的打法决策更果断、投资更迅速,并且更加了解国内市场行情,在此策略下完成了市场占有率提升且销售额上涨的目标。

其次,近十年来,一批批国货品牌的崛起与发力已成功抢占了国内消费者的心智,不论是珀莱雅、薇诺娜等头部品牌,还是一批批前赴后继的新锐国货品牌,均为国内消费者用户心智当中的渗透率做出了巨大的贡献。

“在用户心智当中,国内消费者对于国货美妆整个行业赛道的认知更加尊重了,更加觉得国货品牌有价值了,甚至可以媲美外资品牌。”麦青Mandy院长补充道。

评论