界面新闻记者 |

2024年以来,公募REITs二级市场表现回暖,中证REITs指数在2月迎来一波上涨,一季度涨幅超5%。交通基础设施类REITs、保障性租赁住房REITs和能源基础设施REITs整体上涨,产业园REITs表现分化,其中,博时招商蛇口产业园REIT和富国首创水务REIT涨超15%。而首批消费基础设施REITs却下跌。

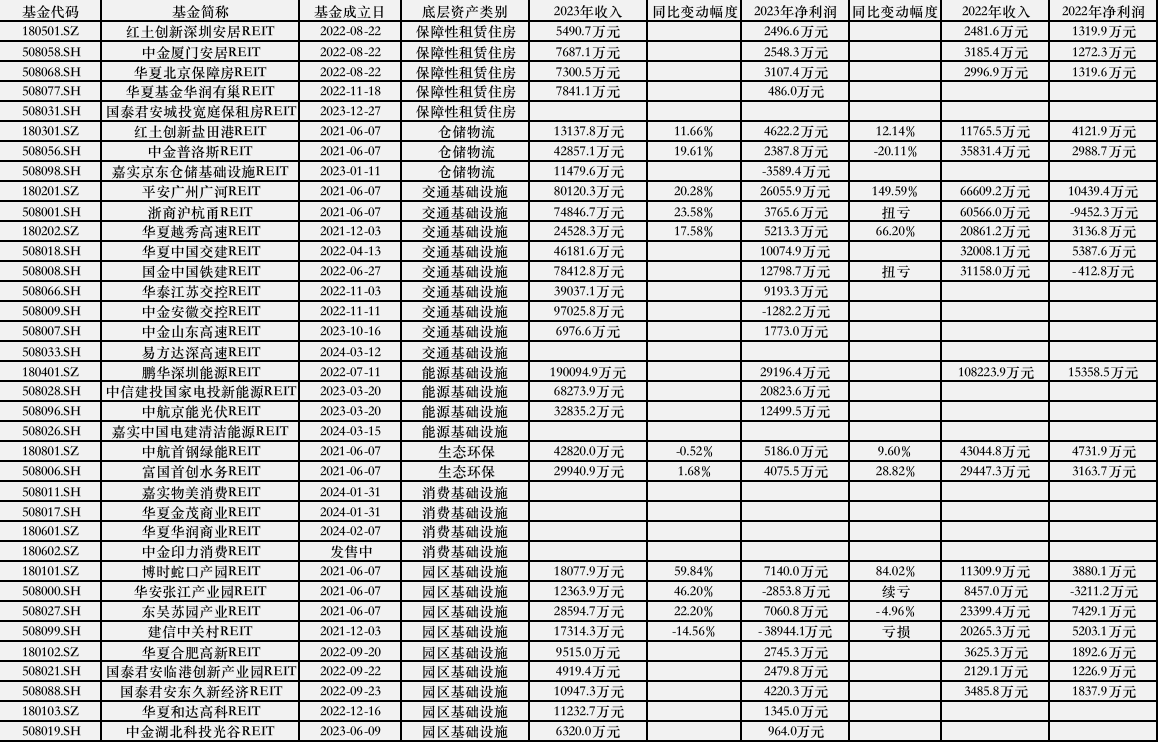

Reits的行情回暖源于业绩表现,30只已披露业绩的的公募REITs,在2023年合计实现营业收入101.99亿元,净利润13.42亿元。

注:同比数据仅选取2022年前成立的REITs计算

整体看,能源基础设施类、交通基础设施类和园区基础设施类REITs的2023年营业收入和净利润排名靠前。有6只产品净利润超过亿元,鹏华深圳能源REIT的营业收入和净利润排均为第一,是唯一一只收入超10亿元的产品。此外,还有平安广州交投广河高速公路REIT、中信建投国家电投新能源REIT、国金中国铁建高速REIT、中航京能光伏REIT和华夏中国交建高速REIT。

由于首批公募REITs于2021年成立的,部分产品于2022年成立,2022年经营数据并未跨越整个年度。因此,同比比较时,仅选择2022年前成立的公募REITs产品。

2022年下半年先后成立的保障性租赁房REITs,2023年营业收入共计2.83亿元,净利润共计8638万元。

仓储物流类REITs中,红土创新盐田港2023年营业收入和净利润双升,中金普洛斯REIT净利润同比下降约20%。

嘉实京东仓储REIT成立于2023年1月,全年亏损3589万元。而根据2023年各季报显示,均录得一定的净利润,净利润分别为1155.15万元、514.69万元、821.76万元及1117.08万元。年报数据显示,京东仓储REIT总成本为1.54亿元,其中,营业成本为6260.95万元,资产减值损失部分为7025.82万元,于2023年末进行一次性结算。可推断,营业成本和资产减值损失是全年净利润亏损的原因。

交通基础设施类REIT中,平安广州广河REIT、浙商沪杭甬REIT和华夏越秀高速REIT营业收入同比均上涨20%上下,平安广州广河REIT净利润同比上涨约150%,华夏越秀高速REIT净利润同比上涨约66%,浙商沪杭甬REIT净利润大幅扭亏。

国金中国铁建REIT成立于2022年中,2022年亏损约413万元,2023年大幅扭亏,盈利约1.28亿元。华夏中国交建REIT、华泰江苏交控REIT分别实现1.00亿元、9193万元的净利润。中金安徽交控REIT成立于2022年末,2023全年净利润亏损约1282万元。

3只能源类REITs,2023年净利润均超过亿元。鹏华深圳能源REIT、中信建投国家电投新能源REIT净利润分别为2.92亿元、2.08亿元。鹏华深圳能源REIT年报显示,全年实现可供分配金额4.2亿元,按照基金募集规模计算的年化现金流分派率达到11.87%,相较于预测值,2023年可供分配金额完成率约133%。

生态环保类REITs中,中航首钢绿能REIT全年营业收入同比小幅下跌,净利润同比增长约10%。富国首创水务REIT全年营业收入同比小幅增长,净利润同比增长约29%。

园区基础设施类REITs中,博时蛇口产业园REIT营业收入和净利润同比增长约60%、84%,营业收入和净利润为同类最高。华安张江产业园REIT营业收入同比上涨,净利润仍亏损,但有所好转。

建信中关村REIT营业收入同比下降约15%,净利润严重亏损。建信基金在年报中表示,项目公司营业收入同比下降主要原因为2023年受市场影响,出租率及租金水平均有所下降;而对于净亏损的出现,年报指出,期内基金管理人对基金资产进行了重大减值计提(文后附)。

值得注意的是,年报数据显示,险资在公募REITs在2023年增加了配置力度。截至2023年末,保险公司、产品和资产管理计划合计持有超12亿份公募REITs产品,同比增加超35%。其中,中金普洛斯REIT、建信中关村REIT被险资持有较多。

2023年,险资新进了博时蛇口产园REIT、嘉实京东仓储基础设施REIT、华夏基金华润有巢REIT。2024年以来,发行上市的公募REITs产品,如华夏华润商业REIT、嘉实物美消费REIT、易方达深高速REIT等首募前十大持有人中均有险资。

此前有公募REITs产品部门人士表示,债市利率中枢下行,“资产荒”下,非银机构配置压力仍大,险资资产欠配,REITs或成为以险资为主的长期资金的重要配置方向。

年内,REITs市场不断扩围,不少产品集中获批、等待获批、积极扩募。

4月3日,易方达广州开发区REIT、华夏深国际仓储REIT、博时津开科工产业园REIT和工银瑞信河北高速REIT等4只基础设施公募REITs正式获批,目前还有10余只REITs已经申报在等待获批。

另一方面,发行人积极扩募。目前已经有4只REITs产品完成扩募,中航京能光伏REIT及国泰君安东久新经济REIT近期公告拟扩募,富国首创水务扩募处于已反馈状态。中航京能光伏REIT扩募已获受理,采用光伏+水电资产混装的扩募项目。

关于公募REITs后市,华泰证券张继强团队表示,存款利率下调、LPR降息、广谱利率下行、机构“资产荒”背景下,公募REITs等具备高分红属性的资产具备长期投资价值。基础设施REITs具有较高分红、风险适中、较低相关性特征。在经历前期回调后,基础设施REITs配置价值凸显。同时,随着REITs权益属性的明确,市场流动性有望改善,可持续关注。新旧动能切换背景下,估值增长假设多数下调,建议关注经营稳定性较强、具备一定韧性的资产,如保租房、电价和电量较稳定的能源基础设施、车流稳定和分派较高的高速等。

向后看,社保基金和养老金FOF等资金入市,会继续为市场带来稳定的增量资金,配套制度、会计处理的不断完善、以REITs为标的的ETF产品的不断探索,也有助于流动性的改善,在险资资产欠配的背景下,REITs或成为以险资为主的长期资金的重要配置方向。

博时基金基础设施投资管理部基金经理刘玄表示,公募REITs产品最终的价值回归还是要落实在宏观经济的恢复预期以及基础设施资产现金流的稳定性和可预测性上,影响的因素也还包括信息披露规则的完善、相关投融政策的优化、增量资金结构的提升等。

附:2023年建信中关村产业园REIT项目公司按《企业会计准则》相关规定,基于谨慎性原则,对投资性房地产进行减值测试,按规定计提减值损失1.11亿元,直接造成了息税折旧摊销前利润同比上年有所下降。不仅如此,该基金2023年确认商誉减值损失3.19亿元,投资性房地产减值损失1.11亿元,合计达4.3亿元。来源:建信中关村REIT年报

评论