界面新闻记者 |

债券发行利率一降再降低,现在已经轮到了民企债。

特变电工(600089.SH)发行的5年期公司债券“24特变01”,发行利率仅为3.2%,创民营企业纯5年期公司债券最低票面利率。鸿商产业控股集团有限公司发行的5年期中期票据“24鸿商产业MTN002”票面利率仅为2.98%。

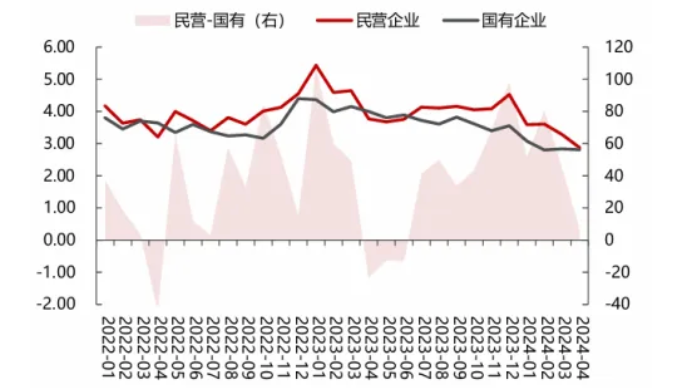

由于违约率高于国企债,民企债券的平均发行利率一般高于国企,除了2022年上半年、2023年上半年曾出现过小幅“倒挂”。但自2023年年末开始,民企债券发行利率的下行仿佛被按下了加速键,与国企债的差距逐渐缩小。

根据民生证券的统计,截至2024年4月14日,民企和国企信用债的平均发行利率分别为2.88%、2.81%。

对于民企债发行利率下降的原因,中信证券明明等分析师指出两方面的原因,一方面在于发债民企等级中枢的提高,信用市场仍具再融资能力的发债民企多为信用资质良好,市场认可度高的优质民企,因此发债民企等级中枢提高。

另一方面就是民企债平均发行期限的显著下降。界面新闻记者发现,进入2024年,国企和民企债券的期限差距拉大,根据民生证券统计,2022年以来,平均比国有企业短约0.9年。进入2024年,二者的发行期限均有拉长,截至2024年4月14日,民企和国企信用债的平均发行期限分别为2.03年、3.74年。

随着“资产荒”的蔓延,优质民企债券备受投资者青睐,发行利率也是屡创新低。根据wind数据不完全统计,从3月初开始,近两个月以来发行的民企债券中,发行利率小于等于3%的债券占比超70%。

那么占比不超30%的相对收益较高的民企债券来自哪里?

记者统计发现,近两个月发行利率在3%以上的民企债券更多集中在多元金融、材料和资本货物等行业之中。其中属于多元金融行业的民营企业发行的信用债多为私募债券,例如,和赢商业保理(深圳)有限公司、君创国际融资租赁有限公司、深圳联合保理有限公司等公司都发行了票面利率在6%以上的信用债。

发行方式为公募的高票息民营企业信用债,则集中在材料和资本货物行业。其中近期发行票面利率6%以上信用债的企业有三家,红豆集团有限公司3月初发行的超短融“24红豆SCP001(科创票据)”的票面利率高达6.82%。深圳市东阳光实业发展有限公司发行的两只超短融“24东阳光SCP002”和“24东阳光SCP003”票面利率分别为6.5%和6.3%。上述债券用途均用于偿还发行人到期债务。

根据wind数据,从2024年以来,民企发债主体更多来自于材料、多元金融和资本货物等行业,来自房地产行业的民企债寥寥无几,这和存量民企债券呈现出不一样的情况。根据民生证券的统计,截止至4月12日,存量民企债券中地产债规模较大,期限在1-3年居多,3年以上债券估值偏高,0-3年债券估值在5.5%上下。

YY评级分析指出,相对央国企,民企债的收益挖掘空间相当有限。一是在估值收益率小于6%的水平下,剔除地产的泛民企的供应量显著不如央国企;二是行业竞争力强、财务端表现较好的龙头民企(如新奥天然气、华为、小米、安踏等),相对同评级央国企收益率差距不大,甚至更低。仅剩的收益挖掘空间,可能就是竞争力稍弱、经营财务表现欠佳的“微瑕龙头”了。

评论