文|娱乐资本论 张逸虹

如果说2022年的电影行业受疫情和影视寒冬的叠加影响走进“冰河世纪”,2023年的电影行业终于迎来了一线曙光。随着549亿的电影大盘较2022年取得83%的同比增长,电影行业上市公司盈利状况全面改善。

本文选取对电影行业有着较大意义的13家上市公司,复盘2023年各公司的经营情况与战略布局。

各上市公司的基本情况 资料来源:公司财报

根据各上市企业披露的营业收入构成,我们将13家上市企业分为全产业链公司、内容公司和院线公司、票务平台四类。需要注意的是,多数公司都存在上下游纵向一体化的战略,这一分类方法仅针对当下各公司全产业链战略的实现程度。

2023财年,营业收入排名前三的公司为万达电影(146.20亿)、中国电影(53.34亿)、猫眼娱乐(47.57亿),净利润前三名的公司为万达电影(9.32亿)、猫眼娱乐(9.08亿)、中国儒意(6.83亿)。

很明显的可以看到,2023年最为亮眼的是儒意-万达系(两家目前为同一团队,下面简称儒万系),总和营收为182.47亿,总和利润为16.51亿,而2024年随着两家业务整合,可能协同效应会更加明显;疫情期间表现优异的博纳亏损增加至5.55亿、北京文化深陷泥潭、欢喜传媒因《红毯先生》预亏2亿、华谊光线也不负荣光……

AI作图 by娱乐资本论

在影院端,院线上市公司集体转型轻资产模式,2023年各公司直营影院数量增速远低于加盟影院,同时资产周转率显著提升,部分超过2021年水平——也就是说,影院明显更在意抗风险能力了。

目前整个电影行业的逻辑已经全然改变,谁更能适应当下的新常态,谁才能笑到最后。

整体情况:超半数公司扭亏为盈,2家亏损收窄

从营业收入来看,除博纳影业外,各上市公司营收普遍取得亮眼增长。特别是内容公司,《满江红》、《封神第一部:朝歌风云》等影片的上映大幅拉动欢喜传媒、北京文化等公司的营收增长。

各上市公司2023盈利情况 资料来源:公司财报

注:欢喜传媒披露货币为港币,使用2023年平均汇率(HKDCNY=0.90018)将其转化为人民币。

从净利润来看,7部影片扭亏为盈,2部亏损收窄(华谊兄弟、幸福蓝海),2部亏损增加(博纳影业、北京文化)、1部净利润同比下降(中国儒意,主要原因为所得税支出增加)。但需要注意的是,扣除非经常性损益后,5家公司扣非后归母净利润为负,证明电影公司的财务状况距离健康稳定的增长水平,仍有空间改善。

13家公司中业务模式最为特殊的莫过于猫眼娱乐。猫眼娱乐两大业务分别为娱乐内容服务(发行/出品)以及在线娱乐票务服务,两大业务2024年营收均超100%。根据猫眼娱乐年报,前者的增长是由于猫眼主控发行的影片数量和票房占比均创历史新高,而后者的驱动因素中演出票房收入增长同样亮眼。未来,预期猫眼淘票票的发行模式将持续占据市场主流地位。

中国电影作为唯一真正拥有创作、发行、放映等多元业务(2023营收占比分别为19.5%、38.9%、22.1%)的全产业链上市公司,其业绩状况可被视为电影行业整体的一大参考依据。中国电影三大业务板块营收分别增长152.59%、111.75%、78.91%;营业成本分别增长226.42%、94.59%、23.65%。2024年,中国电影提出“提质增效重回报”行动方案。据此推测,未来影片质量将继续保持核心地位,而成本可能存在合理范围内的上升趋势。

中国电影主导或参与出品票房前五位电影 资料来源:公司财报

中国电影主导或参与出品票房前五位电影 资料来源:公司财报

各上市公司毛利率与净利率情况 数据来源:公司财报

各公司盈利情况的改善是否源自于盈利能力的改善?从毛利率来看,各公司的毛利率基本恢复至2021年水平,2024年第一季度,毛利率进一步提升。在待播影片按计划正常放映的前提下,内容公司的毛利水平普遍高于院线公司。值得注意的是,博纳影业与北京文化的毛利率出现一定异常。同时,博纳影业与北京文化还是唯二两家净利润亏损增加的公司。

博纳影业在年报中称“业绩下滑的原因主要系报告期内公司主投影片的表现不及预期”。从营业收入构成来看,占比75%的影院收入同比增长88%,而占比25%的电影发行收入同比下降50%。博纳影业在2023年的主投影片为《无名》与《爆裂点》。前者在春节档上映,获9.31亿票房;后者在12月初上映,仅获1亿票房,两部影片的不及预期对博纳造成了绝对的影响。

北京文化的毛利率与利润情况收两部分影响:一方面来说,“报告期内上映影视项目制作周期较长,整体制作、宣发等直接及间接成本较高”(即《封神第一部》);另一方面来说,计提部分商誉减值 1935.19 万元(北京摩天轮文化传媒有限公司)。近年来,北京文化的商誉减值、大股东减持事件继续频繁发生,已经屡见不鲜。更重要的,目前北京文化没有成建制的成熟团队,虽然仍持有一个壳资源,但目前看不到改善的希望,而其旗下20个IP,如今卖的卖,转移的转移,已经走上如陆川的《749局》般各自自救的局面。

北京文化各项目进展情况 资料来源:公司财报

内容公司:资本营运能力改善,全产业链布局寻求突破

从内容生产公司来看,除经营能力以外,资本营运能力,特别是存货的营运能力,同样是内容公司生存状况的重要指标。内容公司的存货包括原材料、在产品、低值易耗品、包装物、库存商品、发出商品、影视剧版权、制作中影视剧及影视剧本等。由于港交所披露方式和沪、深有所不同,下图主要比较在内地上市的五家公司。

内容公司营运能力情况 资料来源:公司财报

整体来看,各内容公司的营运能力较去年比也取得了一定进步,接近2021年的水平;存货与应收账款周转率均有所提升。2023年电影市场恢复正常秩序后,积攒的库存逐步消化;行业整体走向复苏,应收账款周转加速。其中,除北京文化(《封神第一部》占比过大)外,光线传媒的营运能力提升明显。

光线传媒业绩情况整体较好,但备受期待的《深海》并没有取得佳绩。2023年,光线传媒推出十部电影作品,其中三部主投影片《坚如磐石》、《深海》、《这么多年》分别取得13.51亿、9.19亿、3.01亿票房。根据光线传媒年报,报告期内公司影视剧回款较多,经营性现金流改善明显。2024年,公司参与的扬州影视基地一期预期交付并投入生产经营,推动光线纵向一体化进程。

光线传媒2023年收入前五名影视剧 资料来源:公司财报

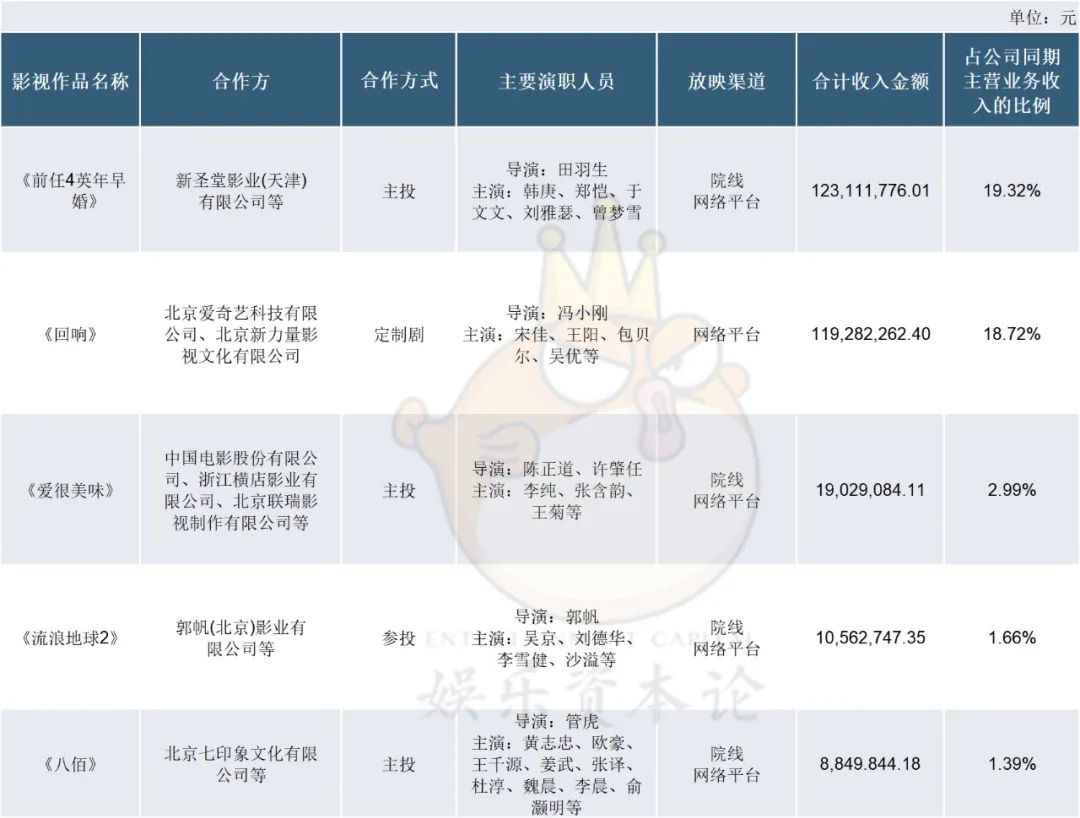

华谊兄弟继续捆绑冯小刚、田羽生等导演,全产业链布局寻找新的增长点。2023年,华谊兄弟的影视业务收入主要来源中仅有《前任4》一部电影,取得10.12亿票房。除电影外,华谊兄弟当下的业务还包括网络电影、网络剧、短剧等。此外,华谊兄弟还在推进实景娱乐与院线业务。多触点的发力方式是华谊兄弟求生的探索,但也对其专业能力与决策能力提出新的要求。

华谊兄弟2023年收入前五名影视剧 资料来源:公司财报

中国儒意整体增长表现同样亮眼。2023年,中国儒意主控电影包括《交换人生》、《保你平安》、《热烈》等,均为中小成本的精品佳作。中国儒意2023年最引人注目的事件莫过于收购北京万达投资有限公司49%的股份,向下游一体化的迈进,并形成影视行业上目前最亮眼的儒万系。实际上,除这些业务以外,中国儒意在年报中还披露了南瓜电影的AI技术业务与景秀游戏的线上游戏业务。

欢喜传媒绑定知名导演策略导致其业绩波动明显。2023年《满江红》带动欢喜传媒营收大幅跃升,但2024年一季度预亏2亿的《红毯先生》再次将欢喜传媒拉入艰难境地。根据欢喜传媒年报,已完成制作的影片包括陈可辛《独自·上场》、顾长卫《刺猬》等。欢喜传媒为捆绑一线导演前期花费大量资本成本,“大导”战略的成败对后续欢喜的业绩有至关重要的影响。

院线公司:轻资产战略初见成效,院线布局差异化竞争

加盟影院的普及是院线公司从重资产模式向轻资产转型的重要方式。2023年,各院线公司的轻资产战略成果如何?从下图可以看出,各公司直营影院数量增速远低于加盟影院,占比继续下降;而二者总票房收入增速相当,票房占比变动不大。

可能的原因是:各院线直营影院多为旗舰影院,位于一、二线城市,因此平均收入高于三、四城市的普通影院。这一差距意味着我国电影市场进入到了典型的分化市场,消费升级和消费降级具有叠加情况。

各院线公司直营与加盟影院分布情况 资料来源:公司财报

各院线公司直营与加盟影院分布情况 资料来源:公司财报

从资产周转率来看,多数院线公司轻资产战略取得良好成果,资产周转率显著提升,部分超过2021年水平。

伴随着一二线城市院线达到饱和,我国院线开始走向三四线市场,而乡村影院、校园影院的兴起意味着全国院线覆盖程度将很快再次达到饱和。未来,各院线的布局有何变化?各院线通过地域、服务的差别,形成差异化竞争。

各院线公司资产周转率及影院业务战略情况 资料来源:公司财报

万达电影拓展餐饮服务业务。2023年,万达电影商品、餐饮销售收入19.44亿,占总营收比重13.30%。2024年,万达计划将“原始鲜言”饮品系列化并积极拓展外部销售渠道,打造创新零售场景“花花世界”,提高卖品收入。除丰富院线消费体验外,万达电影通过子公司万达影视实现了电影、业务《唐探》等IP业务、古装短剧业务、网络游戏业务等多元发展。

金逸影视重视品牌打造。根据金逸影视年报,金逸超过一半以上影院分布在副省级以上城市,具有更强的用户溢出效应,先发优势建立了优质影院品牌。除传统院线业务以外,金逸努力向上游开拓,参投电影《满江红》、《请别相信她》等,但收入占比相对较低。

横店影视提出向三四五线城市布局。根据横店影视年报,横店影视三四五线占比超70%。此外,横店影视提出“4+1”模式,即在传统院线中开设了传统卖品、广告宣传、连锁水吧及超市、互动娱乐体验等业态。横店影视同样通过旗下横店影业参与电影出品与投资,但收入占比相对较低。

幸福蓝海依托江苏省丰富资源。根据幸福蓝海年报,2023 年度院线发行及影城放映业务实现收入7.30亿元,占同期主营业务收入72.79%;影视剧制作占比19.38%,主要为电视剧业务。由于江浙沪影院相对饱和,与其他院线公司相比,幸福蓝海影院数量增长较缓。

上海电影依托上海票仓优势。上海电影直营影院占据上海影院头部,上海影城SHO积极探索“电影+IP+周边+商圈”的“影院+”模式,实现同期上海地区票房第一;上影影城(港汇永华 IMAX 店)实现上海地区 2023 年全年票房第一。而联和院线积极推进农村院线和教育院线,形成双赛道格局。

2024前瞻:何时走出寒冬?

通过前文的分析,我们发现:1)内容公司的业绩依赖于挑选影片的眼光以及主投影片的表现,待播影片是否成功上映对内容公司营收较大,因此波动较大;2)院线公司营收相对稳定,主要受电影市场大盘影响,反映大盘整体情况;3)各个公司均向全产业链布局,但如何在非传统业务中发挥优势,在业务拓展的同时维持现金流的稳定性,是决定各公司长期发展的关键。

一片火热的2023年已经告一段落。2024年的电影行业何去何从?电影行业距离走出寒冬的影响、真正进入盈利修复的春天还有多远?

从各公司一季度业绩情况来看,各内容公司中,除光线传媒增长明显外,华谊兄弟、博纳影业等营收均下降,净利润下降或亏损增加。而在院线公司中,多数公司增速放缓,甚至出现负增长。

各上市公司2024年一季度业绩情况 资料来源:公司年报

注:港股上市公司(中国儒意、欢喜传媒、猫眼娱乐)未披露一季度报表。

2024年电影行业的修复仍将是一个缓慢逐渐的过程。一方面来看,2023年基数较大,存在基数效应;但更为重要的是,近几年票价提升的大背景下,观影人数是持续下降的,档期现象则越发凸显,电影行业要真正走出寒冬,优质作品的推出和多元发行方式的发育仍是关键。只有持续推出具有吸引力的优质影片,才能吸引观众进入影院,并进一步培养三四线观众的观影消费习惯。

各上市公司估值情况 资料来源:公司财报、东方财富网

注:港股上市公司(中国儒意、欢喜传媒、猫眼娱乐)使用2023年报数据,其余公司使用2024年一季度数据。数据截止至2024年5月1日。

评论