文 | 娱乐资本论 亚娜

“便利店全家桶,差一个全家,三缺一。”

“不懂就问,为什么同品类的全家和罗森会开在一起?”

本土便利店巨头“美宜佳”以37943家门店断层式领跑后,仍然以每年新增4000多家店的速度狂奔,外资三巨头(711、罗森、全家)和区域化便利店也在向着“万店规模”里程碑大步迈进,市场端的直观感知是街头小巷的便利店越开越密集,离得越来越近。

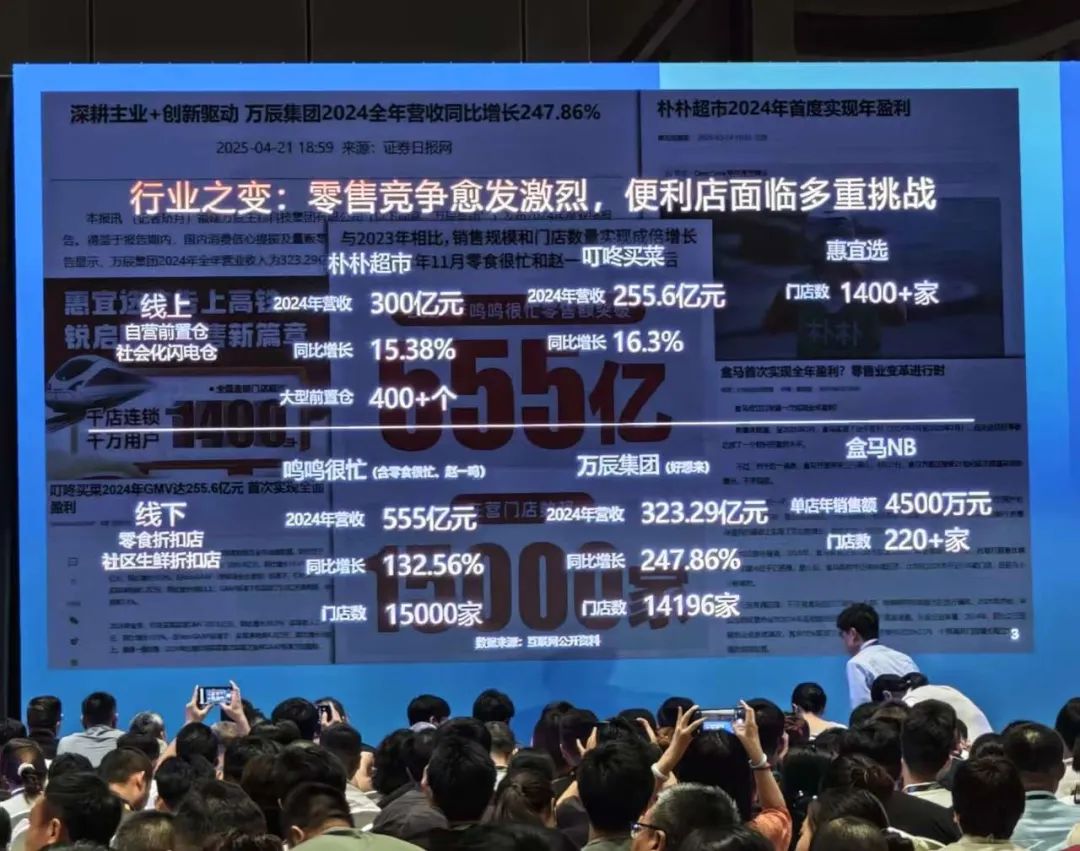

同样卷向万店规模的还有量贩零食门店,在同一家街区亦常看到赵一鸣零食、好想来超市等紧挨着出现。鸣鸣很忙(赵一鸣零食、零食很忙)、万辰集团旗下量贩零食门店(好想来、老婆大人)率先突破了里程碑,以翻倍于美宜佳的拓店速度狂飙,截至2024年门店数均突破1.4万家。

当赵一鸣零食以1.8元的可口可乐价格撕开便利店的价格防线——便利店行业正陷入前所未有的生存博弈。

零食量贩折扣店不仅以“低价+一站式购物”挤压传统便利店的生存空间,更通过抢占社区选址、蚕食烟草客流等方式直击行业痛点。

“拿不到烟草证的物业被便利店放弃,而空出来的场地资源顺势被零食折扣店填补。”有资深零售行业人士表示,量贩零食门店的急速扩张在一定程度上对便利店业态造成了挤压。

与此同时,身处白热化竞争中的便利店行业也陷入了前所未有的内卷。

外资三巨头加速下沉,罗森小店横扫县域;高毛利的鲜食战场厮杀升级,“一日五餐”成标配,毛利率冲至40%;自有品牌市场渗透率突破83%,却陷同质化困局。

内忧外患之下,便利店普遍以鲜食餐饮化破局同质化,以自有品牌战略重构壁垒,甚至押注前置仓与即时零售提速效率。

这场由“商品零售”向“生活方式平台”的转型之路,能否抵御零食量贩的跨界冲击?当鲜食供应链与自营品牌成为核心战场,便利店又该如何在价格与品质之间找到破局点?

作为新零售最火热的两大业态,量贩零食折扣和便利店行业正在迸发出激烈火花。

量贩零食行业代表鸣鸣很忙在2024年新增门店达到约7800家,GMV达到555亿元;而同期便利店巨头美宜佳的新增门店达到了4095家,美宜佳董事长张国衡在2025中国便利店大会上提到其2024年利润增长为双位数,虽未提及销售额,但美宜佳早在2023年其销售额已经达到542亿元。

从销售额规模上看两者不相上下,但从扩店速度来看,鸣鸣很忙达到了美宜佳的近一倍。由此可见,量贩零食折扣业态的急速扩张已经对便利店行业形成了紧逼之势。

而且,量贩零食行业并不是只有鸣鸣很忙一家。仅在2024这一年,好想来母公司万辰集团就开出了9776家量贩零食店,截至2024年底,万辰集团和鸣鸣很忙的门店数双双突破1.4万。而零食有鸣门店数量在创立两个半月便突破了1000家,当前门店总数已达到3500+。

“加速扩张”也是2024年便利店行业的主旋律。根据中国连锁经营协会(CCFA)发布的《2024年中国便利店TOP100》,截至2024年底,TOP100企业门店数合计19.6万家,对比2023年的18.2万家,同比净增1.4万家,增幅达7.7%。

罗森成为外资三巨头中门店数量最多的,以6652家门店位列第五;711则是在三家中过去一年门店增速最快的,其门店数量净增733家至4639家门店,净增数量为罗森的2倍;全家便利店以325家门店增速,位列第十二,门店排名较去年再次下滑一名。

以美宜佳为代表的本土便利店呈现迅猛扩张之势。美宜佳在2024年新增4095家门店,位列第一。本土便利店赛道还杀出一匹黑马,“左邻右舍、生活驿站”,作为驰骋控股集团股份有限公司旗下的连锁商超,在2024年首次进入了便利店TOP10的队列,两个品牌以共计5310家门店,位列第七。

值得一提的是,由量贩零食折扣起家的鸣鸣很忙们,近年来也开始转向类似于便利店的“省钱超市”、“批发超市”新业态,商品品类从单一零食,扩大至日化、生鲜冻品等领域,瞄准消费者“一站式购物”的需求。

据不完全统计,当前跨界入局硬折扣超市的量贩零食折扣品牌已有至少6家,包括鸣鸣很忙、零食有鸣、爱零食、零食优选、万辰集团、恰货铺子等。

毋庸置疑,量贩折扣店进军批发超市业态,对超市和便利店的生意造成了一定威胁。“我家旁边开了赵一鸣零食之后,很少再去超市和便利店了,同样的饮料价格便宜一大半。”深圳白领Lisa表示。

最直观的挑战来自于价格上的对比。据招商证券发布的《量贩零食店行业研究》报告显示,商超价格高于量贩零食店约20%~75%,便利店价格高于约44%~85%,电商价格高于约7%~59%。以一听330毫升的可口可乐为例,鸣鸣很忙旗下赵一鸣品牌门店售卖1.8元;便利店渠道价格为3元,高于量贩零食店62%;电商渠道价格为2.8元,高于量贩零食店51%;商超渠道价格为2.5元,高于量贩零食店35%。

其次在于门店选址上的争夺,《2024年中国便利店发展报告》中提到,2023年社区型便利店发展趋势明显,住宅区门店占比超9成,零食折扣店社区店占比在80%以上;标准便利店经营面积不少于120平米,零食折扣店普遍在120平米以上,比如鸣鸣很忙官网要求是150平米以上,好想来是120平米以上。

这意味着两大业态在选址策略和门店面积上都十分接近,一个适合开便利店的场地也十分适合开零食折扣店,进一步造成了优质选址资源的争夺。

重要的一点在于,受制于烟草证的总量控制,高度依赖通过烟草获客的便利店获证难度再度被提升。

通常来说,烟草类产品为便利店销售额贡献比高达三分之一。广东天福便利店董事长欧阳华金曾表示,“如果没有烟草销售,可能销售会减少一半。”

据行业人士透露,便利店拿烟草证难度颇高,如学校、医院附近已有烟草证的其它业态店要有一定距离才能许可办理。“很多拿不到烟草证的物业被便利店放弃,而空出来的场地资源顺势被零食折扣店填补,这就造成了便利店生存空间的进一步被压缩。”一位资深零售行业人士表示。

此外,相较于便利店这门高成本、高毛利的生意,定价相对较低的折扣零食超市走的是薄利多销的低毛利、高周转生意。以鸣鸣很忙为例,招股书显示,2022年至2024年期间,鸣鸣很忙的毛利率稳定在7.5%至7.6%区间,远低于711的20%-35%,美宜佳的25%-28%。

为了提升毛利率的,一些零食折扣品牌已经开始拓宽经营品类,引进便利店品类也是一大策略。如,湖南戴永红零食品牌就在去年开始在门店里引进了茶叶蛋、关东煮等鲜食品类,并在官网将其定位更改为“烘焙、鲜食、坚果与炒货工厂”。

而在长沙、南京等夜生活丰富的新一线城市,零食折扣店们也开始推行16小时或24小时营业时间,试图通过延长营业时间来吸引更多年轻客户群。这也是对便利店业态的一大冲击。

除了零食折扣店外,一些零食、消费品牌也开始跨界布局便利店业态。

三只松鼠的“一分利便利店”定位在“一家人一起开一家店”,主打“便利,更便宜!”,目前在皖南已经有50家店正在筹建中,到2025年底,计划签约门店将超过500家。

同样作为跨界入局者的还有库迪咖啡,它以跨界翻牌夫妻老婆店为目标,今年2月推出便利店店型,增加冰淇淋、西式烤肠等引流品类和热食产品,并通过0加盟费模式进一步瓜分下沉市场。库迪的野心是依托现有10000家门店规模效应,在年底达成5万家门店。

此外,零售巨头沃尔玛、高鑫零售旗下的大润发超市都在加速“便利店化”转型。

回到便利店行业自身,它正在剥离“便宜零售”的属性,迈入“生活方式平台”的新阶段。

其中一个最重要的标签就是——鲜食。

当包装食品的竞争优势被零食量贩业态瓦解,鲜食因需即时加工和冷链配送,难以被复制,反而成为了便利店不可替代的壁垒。

另外,相较于其它品类,鲜食产品的毛利率普遍较高,能够有效拉动盈利能力增长。以罗森和全家为例,快餐鲜食销售占比高达40%,毛利率接近40%,而相较之下其它产品毛利率只有27%。

当前,一场“鲜食革命”正在席卷整个便利店行业。上述《报告》显示,过去一年便利店企业积极探索“便利店+食堂”模式,90.4%的便利店开展了鲜食销售,同时融入咖啡和烘焙等餐饮多元业态,强化自身的质价比优势。

外资三巨头全家、罗森、711持续加码热食领域;本土便利店美宜佳将鲜食作为重点发展方向,将饭团、便当、关东煮、咖啡、热饮区当做门店成为标配;跨界入局者库迪咖啡也瞄准了便利店鲜食赛道,以咖啡为主题,新增了冰淇淋、西式现制蛋挞、西式烤肠等热销引流产品;鲜食领域也是鸣鸣很忙在2025年的关键发展方向之一。

整体来看,以外资三巨头为范本,便利店鲜食业务正经历从“商品供应”向“餐饮解决方案+情绪价值”的深度转型,核心变化体现在三大方向。

首先是“餐饮化”战略定位升级。去年全家便利店继续发力便利店餐饮化战略,将“一日五餐”经营策略升级,重构商品结构,新增现煮捞面、卤味热食、现烤葡挞等品类,强化“便利店即食堂”的定位;罗森则通过现烤串烧、小龙虾肉夹馍等即食热食吸引即时消费,即便是“20-50平米”的罗森小站,也将鲜食作为优势板块,以自产鲜食、甜品、关东煮、炸串为主;711则在广州试水“7-ELEVEn小食堂”,主打现制、现烤、现榨,包括西式快餐和中式米饭快餐。

另外,在门店升级上,通过治愈系场景化空间打造,为消费者提供情绪价值成为了重要发力方向。如,全家改造门店用餐区,增设暖光休憩区、创意贴纸等元素,打造“治愈空间”,满足都市人情感需求。

其次是,健康化、地域化和小份量化的产品创新趋势。一方面加入了中式爆品,类似“安格斯肥牛饭”的便当产品大受欢迎;而罗森推出了零蔗糖甜品,711引入沙拉鲜切产品线。

另一方面,地域化定制和IP联名的产品也成为流行趋势。如罗森在广深地区推出了菠萝包、顺德水牛奶布丁等,而全家则与宝可梦联名推出了IP饭盒,溢价率达30%;罗森与《原神》合作饭团,持续吸引年轻客群。此外,更多小份量规格的鲜食品类被抬上货架,如便利蜂推出按“个”售卖的饺子及350g装酒酿小圆子,满足“轻参与”节日需求。

第三是通过空间重构和全时段服务升级,进行场景体验上的优化。如今的线下便利店越来越像简易餐厅,全家升级“哈妮烘焙家”“EMO深夜食堂”等子品牌,增设现制热食区;罗森门店设置现烤葡挞柜台,现场叫卖提升烟火气。

但总的来说,本土便利店的鲜食业务尚且无法与外资便利店成熟的鲜食供应链抗衡,仍在探索阶段。

首先是本土品牌鲜食研发多依赖第三方代工厂,饭团、便当口味单一,迭代速度慢于外资(全家每年淘汰70%鲜食SKU,本土企业仅30%-40%);其次,本土便利店由于门店密度不足,冷链物流成本占比高达5%-6%(外资约4.8%),且配送频次多为1-2次/日,导致鲜食损耗率超15%。

不过,本土便利店也有一定的优势,一方面,本土便利店在区域供应链整合上效率更高。如美宜佳联合区域中小供应商建立“中央厨房+次日达”网络,在广东试点“夜间生产-凌晨配送”模式,进一步降低了冷链成本;河南悦来悦喜则聚焦地域特色推出“五金鲜食”,主打玉米、包子等本土化品类,单店鲜食占比提升至25%。

另一方面,在下沉市场竞争中,本土便利店错位竞争的王牌。如,浙江左邻右舍主攻县域市场,鲜食以早餐(包子、豆浆)为主,单价2-3元,避开外资集中的午晚餐场景。除了餐饮化之外,左邻右舍还通过为消费者提供便民服务,包括水费代缴、快递代收、公交卡充值等,增强差异化竞争力。

虽然餐饮业务有着高毛利的表象,但也十分依赖于复购率,一旦店铺选址出现偏差,及周边客户群体数量不足,导致餐饮耗损率提升,将对门店利润率造成蚕食。

同时,对餐饮品类的高投入也意味着更高风险。随着餐饮区域的扩充,零售商品的货架空间势必会遭到压缩。增设厨房设备以及用餐区,就意味着商品SKU 数量不得不减少。

自“胖东来”被推上神坛后,整个零售商超行业掀起了一股“爆改”潮。

首当其冲的,是提升自营产品的占比。

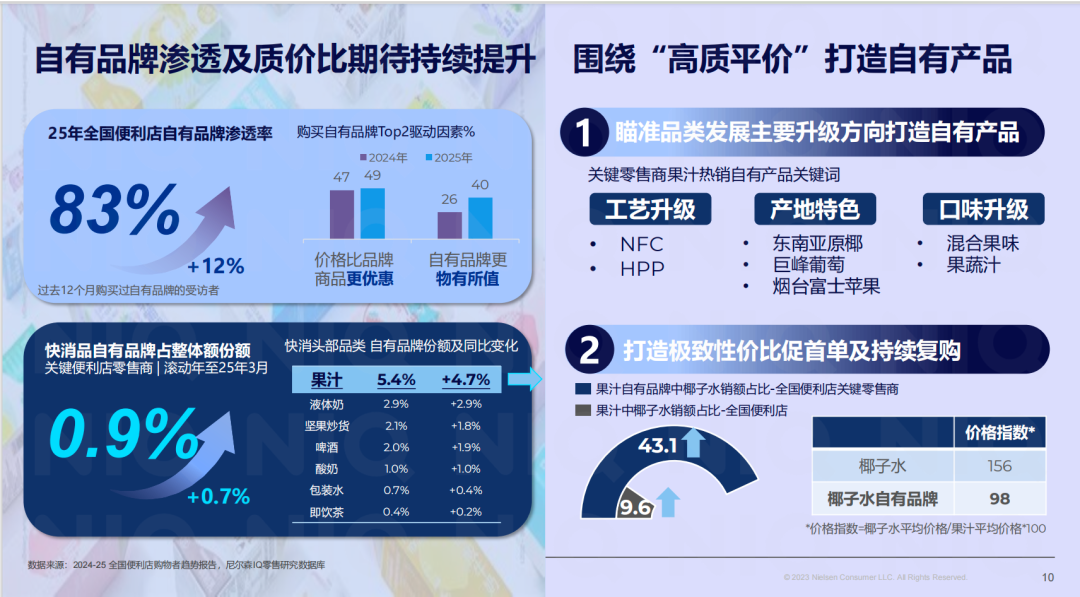

尼尔森IQ指出,2025年全国便利店自有品牌渗透率达到83%,同比提升了12%。中国消费者在注重产品性能、质量和品牌声誉的同时,愈发关注价格的合理性,在这一趋势下,渠道自有品牌产品愈发受到追捧。

以外资三巨头为例,公开数据显示,罗森中国在2022年的自有商品销售占比已达36.4%;7-11母公司Seven&i控股公布,其自有品牌“Seven Premium”的年销售金额突破1.5万亿日元(约765亿元),占据总销售额比例约为12.7%。

而全家便利店在其2024财年3-11月期合并财报中也提到,尽管营业收入同比下降1%,但净利润同比增长62%,这一增长主要得益于利润率较高的自有品牌食品销售的增长,特别是饭团和甜点等商品的销售表现尤为强劲。

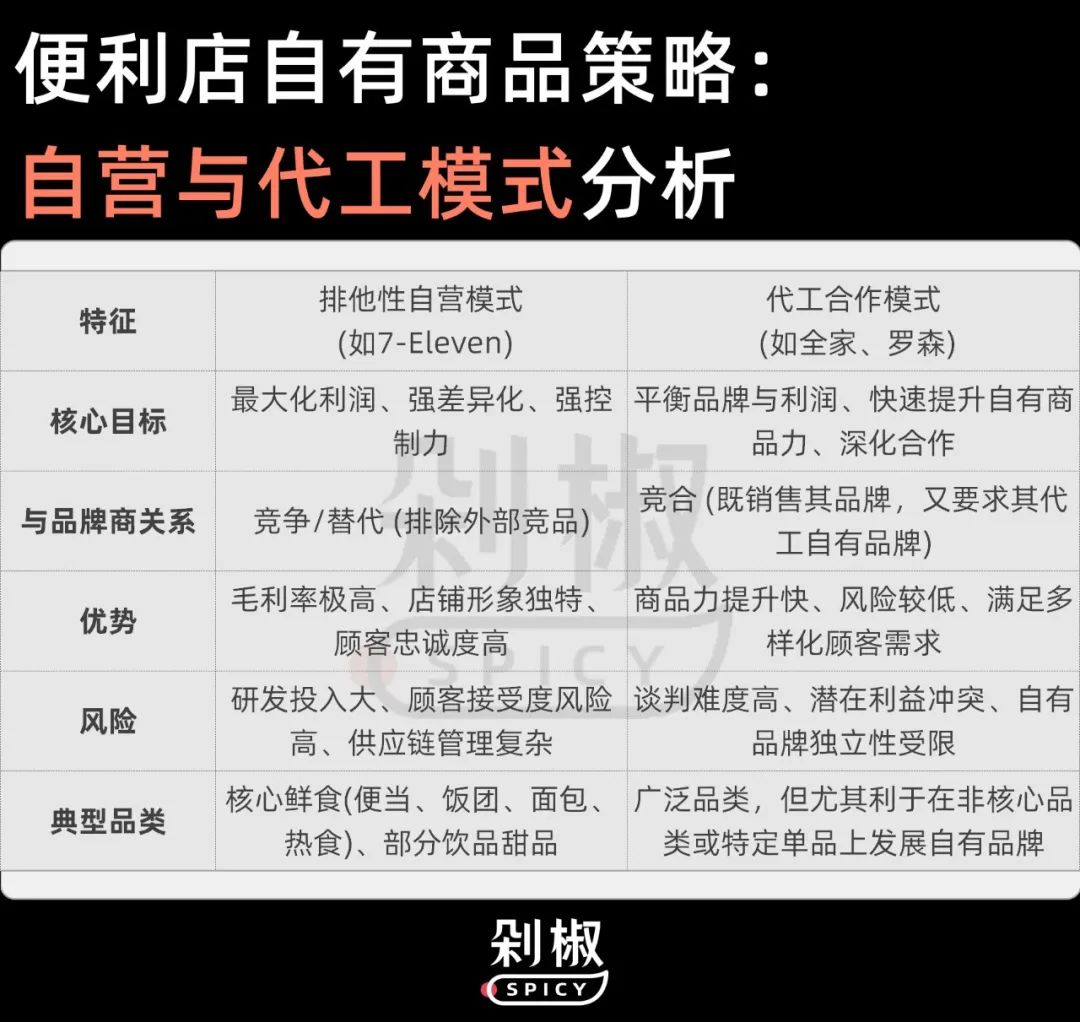

纵观当下便利店行业在打造自有品牌策略上,主要分为排他性自营模式,和代工合作模式,前者的代表是711,后者代表为全家和罗森以及本土便利店品牌。

两大模式各有优势及挑战,排他性自营追求的是极致利润和独特壁垒,代价是高风险和高投入;代工合作模式则寻求更稳健的平衡发展,利用外部力量快速补强自有商品。

饮料作为自有品牌热门品类,引发便利店争相布局,从瓶装水到果汁、养生水等多元化自有产品层出不穷。

椰子水作为饮料行业新宠,成为便利店发力自有品牌的香饽饽。如711售价5.9元的自有品牌“椰轻说”椰子水自问世之后叫好又叫座,成为711销量和口碑双赢的网红热品。全家旗下子品牌汲赏、中百罗森也随后上新了椰子水新品。外资三巨头之外,地方便利店山西唐久便利、贵州凯辉便利、浙江十足便利等均争相上架了自有椰子水产品。

此外,今年以来,711 接连上新的7S饮用天然水、7S小熊咖啡冰杯等7-SELECT自有品牌饮品,广受市场好评;全家旗下汲赏先是上新了两款牛乳茶,后与果子熟了联名限量首发15万瓶明前龙井,48小时内便售罄一空,而后蜜桃薏米露、果味黄芪露等养生水在华东地区限定发售,精准布局养生水市场;中百罗森同样推出橘汁沃柑汁HPP复合果汁、羽衣甘蓝HPP复合果蔬汁等新品饮料,在社交媒体平台引发热议。

当本土便利店开启试水饮料等品类时,外资三巨头已经将自有品牌卷向了时尚领域,试图在服装、美妆等方向拓宽便利店生态。

今年2月,全家自营美妆品牌hana by hince横空出世,该品牌是与韩国知名彩妆品牌“hince”合作开发的姐妹品牌;2024年年初,罗森与日本国民服装集合店Freak Store‘s 推出多次联名;2024年7月,711通过与伊藤洋华堂旗下的Found Good合作,在日本松平市推出名为SIP Store的新型商铺,涉足时尚生活品类销售。不过,在时尚品类的探索和尝试当前并未给便利店带来显著的业绩提升。以全家列为例,2023财年,Convenience Wear系列销售额超过4.77亿元,同比增长了30%,但依旧达不到总营收的零头(总销售额为1428亿元)。

一个行业共识是,自有品牌的打造并非易事。《中国自有品牌发展研究报告(2024—2025)指出,零售商不到4%的单品实现了80%的供货额,尽管自有品牌品种数量众多,但真正能够贡献销量的单品却寥寥无几。

首先是自有品牌普遍白牌感强,且品牌代替度高。在成熟品类中,消费者已形成“品类思考、品牌表达”的决策习惯。如当品类存在强势品牌(如可乐中的可口可乐、橙汁中的汇源)时,自有品牌因缺乏专业品牌形象,难以获得消费者优先选择。此外,自有品牌常依赖低价策略,通常比品牌商品低10%~30%,但若缺乏差异化价值,如功能创新或场景适配,仅靠价格无法建立消费者忠诚度。更重要的一点是,在代工模式下,若代工厂同时服务竞品,可能引发同质化甚至配方泄露风险。

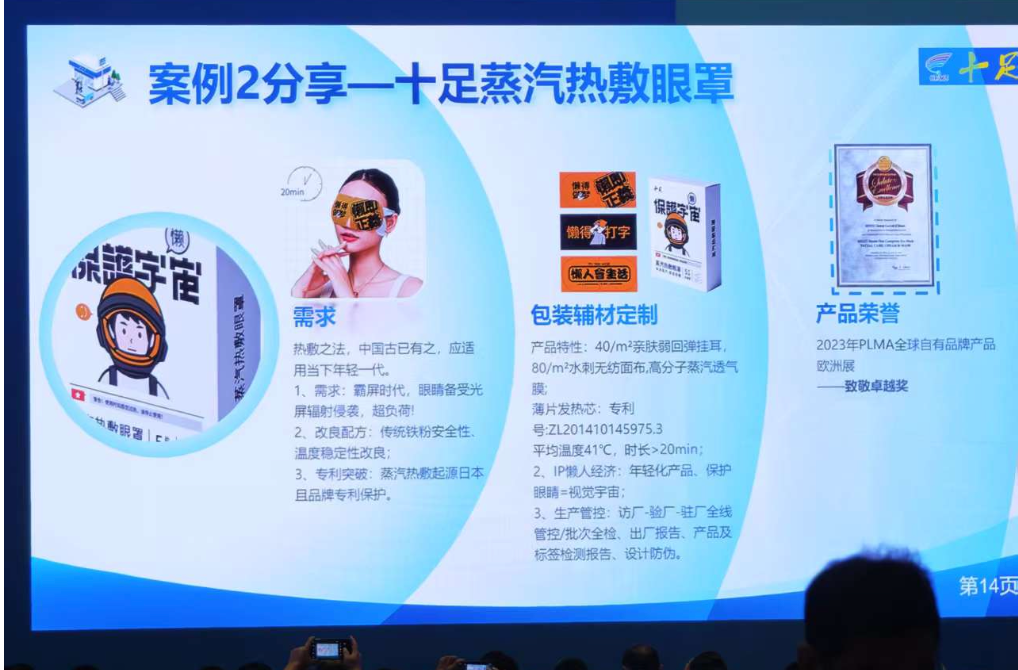

十足便利店创始人欧再福在2025年便利店大会上分享了两个案例,在过去七年时间里,十足做了两款自有产品,分别是十足牛肉火锅(自热式)系列,以及十足蒸汽热敷眼罩。前者从产品方案制定、包材、工厂选择等花了一年时间,后者不仅引入IP,从需求到包材定制,还获得了2023年PLMA全球自有品牌产品欧洲展致敬卓越奖。但最终这两个产品都未成功,“开发自有品牌并非易事,很多产品即便做了大量工作,最后也可能卖不好,甚至不知原因。”

他表示,在推进自有品牌的过程中,从业者常常容易忽视“品牌”本身的重要性,品牌的价值与意义才是核心。“若将山姆会员店的产品简单贴上十足的品牌标签,即便标榜为‘山姆同款’,也难以与山姆会员店的产品竞争,因为品牌在消费者心智中已形成独特的认知与优势。”

在欧再福看来,当前自有品牌已进入3.0阶段,品牌力时代。“1.0时代以低价竞争为主;2.0时代注重商品力,品质有所提升,3.0时代是品牌力时代,也是自有品牌品牌心智建设的时代,对品牌提出了更高要求。”

伴随着行业进入扩张期,中国便利店已经进入了新拐点,行业正在从规模扩张,向效率提升转型,更聚焦技术赋能、业态创新、供应链优化和下沉市场。当技术赋能与业态融合成为标配,唯有真正锚定消费者需求变迁,在“质价比” 与 “体验感” 上建立双重壁垒,才能在这场白热化竞争中占据终局优势。

便利店的下一个十年,或将重新定义零售业的边界与价值。

评论