文:沈奇 张玉香

1、国有资本划转社保基金政策出台

11月9日,国务院发布《划转部分国有资本充实社保基金实施方案》,要点如下:

【基本目标】:弥补因实施视同缴费年限政策形成的企业职工基本养老保险基金缺口。

【划转范围】:中央和地方国有及国有控股大中型企业、金融机构。

【划转比例】:划转比例统一为企业国有股权的10%。

【承接主体】:划转的中央企业国有股权,由社保基金会持有。划转的地方企业国有股权,由各省级人民政府设立国有独资公司集中持有、管理和运营。

【资本管理】:承接主体作为财务投资者,享有所划入国有股权的收益权和处置权,不干预企业日常生产经营管理,一般不向企业派出董事。

【收益管理】:收益主要来源于股权分红。

【划转步骤】:第一步,2017年选择部分中央企业和部分省份开展试点。第二步,在总结试点经验的基础上,2018年及以后分批划转其他符合条件的国有股权。

2、我国的养老金现状

(1)养老金缺口越来越大

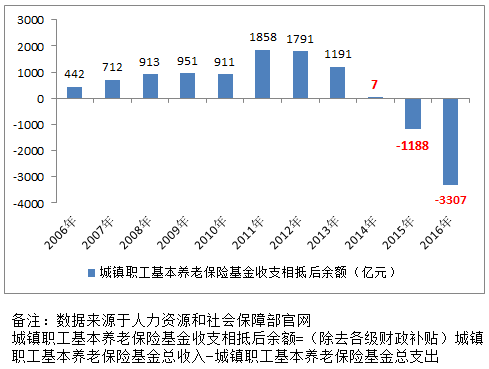

2016年末基本养老保险基金累计结存43965亿元,同比增长了10%。然而实际每年的养老金收支缺口在快速扩大,2015年除去财政补贴,城镇职工基本养老保险收不抵支差额1188亿元,2016年差额扩大到3307亿。

我国区域发展很不平衡,黑龙江的抚养比是1.3:1,广东是9:1,广东城镇企业职工养老保险基金累计结余余额7258亿元,而黑龙江“负债”约232亿元。2016年黑龙江、辽宁、河北、吉林、内蒙古、湖北、青海7个省份养老金当期收不抵支。

(2)养老金缺口是如何形成的?

一方面是两次转制形成的历史欠账,第一次是90年代城镇企业职工基本养老保险制度建立时企业职工进入体制产生的转制成本。第二次是2015年机关事业单位职工进入体制产生的转制成本。

另一方面,我国的社保是代际转移支付,这个制度持续顺畅运行的条件是必须要有足够的青壮年劳动力。然而我国早在2000年开始就步入老龄化社会,截至2016年底,我国60岁以上的老年人口突破了2.3亿,其中65岁以上的老年人口突破1.5亿,占总人口比重已经达到10.8%。伴随人口老龄化,人口抚养比也从20世纪90年代养老保险制度建立时的5:1下降到2.8∶1,即2.8个人支付的养老金养1个老人。

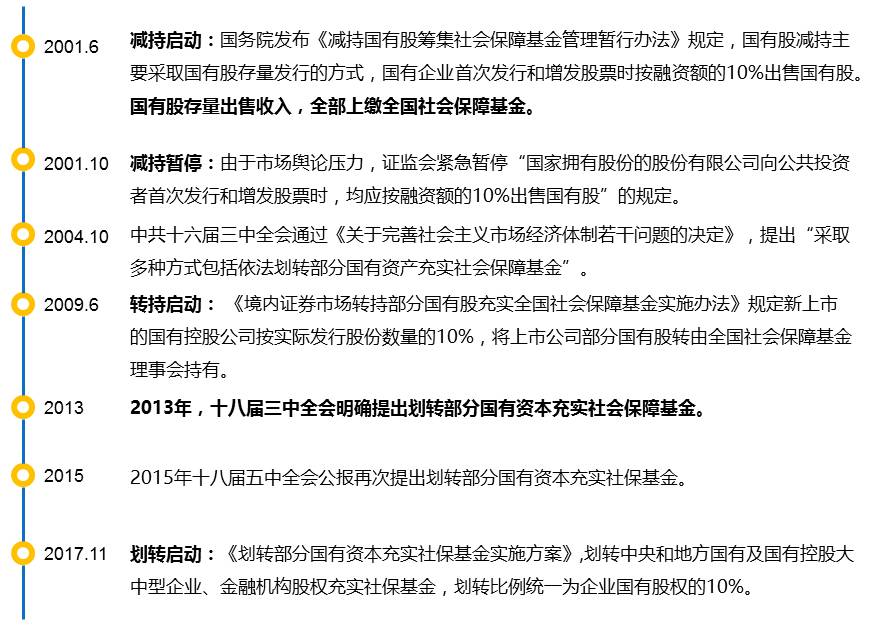

3、 历时十六年,划国资充社保取得重要进展

(1)划国资充社保已走过16年的历程

划国资充社保已走过16年的历程,截至目前,A股市场共有1056家国有控股上市公司,目前国家通过国企上市首发股票划转10%充实社保基金,累计仅2300亿元左右。

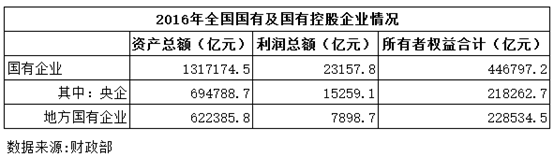

(2)此次划转规模提升至万亿级别

2016年全国国有及国有控股企业总资产131万亿,所有者权益45万亿,按照10%股权比例的计算约4.5万亿,相比前两次来看,划国资充社保取得重大进展。

4、国资划拨社保一小步,经济改革一大步

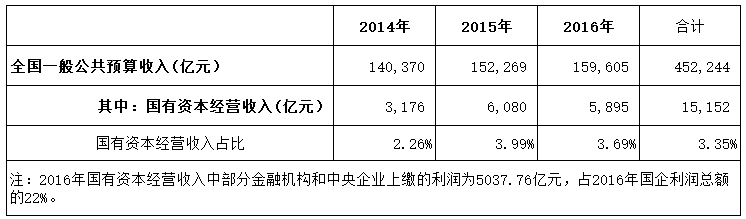

2016年国有资本利润上缴等经营收入对财政的贡献是5895亿元,仅占财政总收入的3.69%。国企改革最大的障碍是出资人不到位,国企无偿占用大量应上缴财政利润,构成不平等竞争地位。

社保基金等承接主体的收益主要来源于股权分红,每年6月底前,要将上年度国有资本收益和分红情况报送同级财政、人力资源社会保障部门。社保基金虽然是小股东,但他是有切实的分红要求,相信社保基金的进入会对国企改革起到重要推动作用。

5、 还有两点遗憾

(1)比例还是有些低。2016年国有企业的利润总额2.3万亿,10%约为2300亿。相应地,2016年全国社保基金财政补贴收入分别为11089亿元;除去财政补贴2016年收支缺口4580亿元。面对全国社保基金逐渐扩大的收支缺口,划转比例还是有些低。

(2)步子还是慢。根据《划转部分国有资本充实社保基金实施方案》,社保基金等承接主体不派董事,不参与经营,那将如何保证出资人股东权利的落实呢?从推行落地来看,2017年试点,2018年及以后再分批划转,到什么时候全部完成,尚无明确说法。既然是两次全会指出的正确方向,利国惠民的大好事,为什么不能一步到位呢?

6、 我们要为国有股权划拨社保基金点赞,国有企业终于有了个名副其实的股东——全民受益的社保基金。这才是国有资本最好的用途。

其次,国资划转社保有利于缓解老百姓的后顾之忧。我们在2016年发布的《延迟退休真的能缓解养老金缺口吗?》中就曾明确指出“国有资本划拨或国企利润上缴。”是解决养老金缺口更好的办法。在国有资本划归社保的基础上,再来讨论延迟退休才有意义。

股权比例过低,如何保证社保基金分红权切实履行到位?是这一步改革成功的关键。

作者邮箱:qi.shen@ckbcg.cn

评论