作者: 龚乐凡

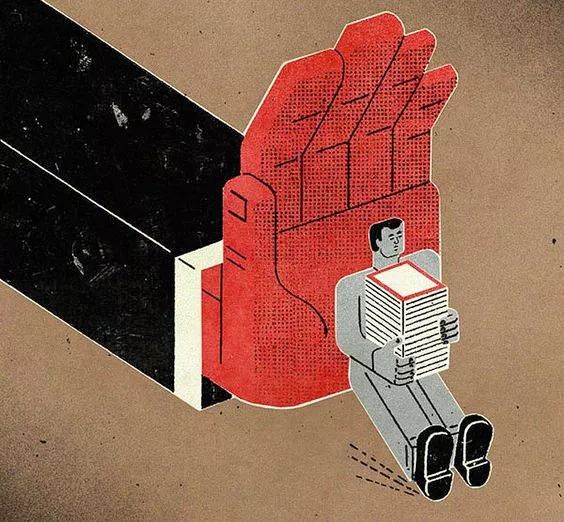

在上一期文章《上市公司为什么要设立家族信托》一文中,我们曾经指出,海外的“中概股” 上市公司的实际控制人设立(海外)家族信托早有不少先例,例如雅居乐、龙光地产、SOHO 中国、龙湖地产等。而近年境内 A 股上市公司、新三板挂牌公司的实际控制人、其他股东希望设立家族信托的需求也开始明显增多。将上市公司股份作为信托财产设立家族信托,存在不少的客户需求,同时也面临着一些法律及政策的障碍,例如监管机构对信托持股上市公司的监管态度、上市公司股份转让的一些限制性规定(禁售期、减持规定、实控人变更以及触发强制要约收购等)。

除此以外,上市公司股份设置信托,从信托法角度考虑,其实施也还面临其他一些法律的不确定性及问题。

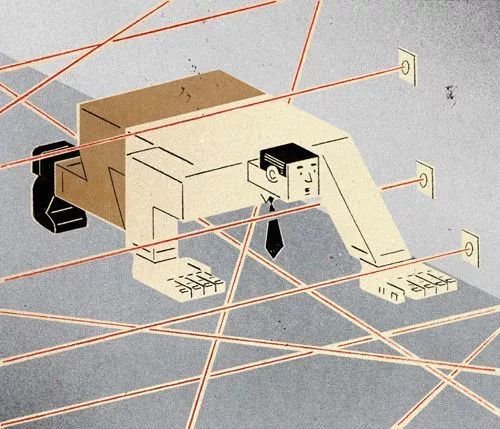

信托登记和股份过户的障碍

信托登记的不确定性

由于上市公司股份的权属变更以登记为生效要件,因此,按照《信托法》第 10 条的规定,以上市公司股份作为信托财产设立信托,应当依法办理信托登记。

《信托法》第 10 条的规定:“设立信托,对于信托财产,有关法律、行政法规规定应当办理登记手续的,应当依法办理信托登记。未依照前款规定办理信托登记的,应当补办登记手续;不补办的,该信托不产生效力。”

2017 年9月 1日起施行的《信托登记管理办法》第三条规定,信托机构开展信托业务,应当办理信托登记。根据该规定,家族信托应该进行登记。

然而受限于实践中我国新近刚建立的信托登记制度仅适用于“不需要办理法定权属登记的信托财产”,因此以上市公司股份作为信托财产设立家族信托的效力,由于信托法第 10 条的规定而变得具有不确定性。

上市公司股份过户中可能存在的问题

上市公司控股股东将所持股份设立家族信托,须将所持股份变更登记至受托人名下。然而实践中,由于负责股份过户登记的中国证券登记结算有限责任公司(“中登公司”)只接受符合其规定情形下的股份过户登记,因此,以上市公司股份设立家族信托时,控股股东作为委托人以何种名义及方式将股份过户登记至受托人名下也是需要面对的问题之一。

根据中登公司有关规定,证券的过户登记包括证券交易所集中交易过户登记(“交易过户”)和非集中交易过户登记(“非交易过户”),如果通过证券交易所交易将股份过户至信托公司,信托公司需要根据股票的二级市场价格支付交易价款,这将会对信托公司或股份所有者造成较大的现金压力,所以上市公司股份通常会采取非交易过户的方式过户至信托公司。根据《中国证券登记结算有限责任公司证券登记规则》对非交易过户方式的列举,可能适用于将股份过户至信托公司的非交易过户方式包括捐赠和协议转让。

但根据中登公司的有关规定,上市公司股份无法通过“赠与”名义过户登记至受托人(通常是一家信托公司)名下,因为《中国证券登记结算有限责任公司证券登记规则》及其实施细则规定,“非交易过户”项下的股份捐赠仅限于经省级(含)以上民政部门或作为受赠方基金会的业务主管单位确认的向基金会的捐赠。而如果通过协议转让方式过户,则需要满足特定的条件。

另外,通过协议转让的方式转让上市公司股份还涉及几个问题:

(1)定价问题。根据上交所和深交所实施细则,协议转让股份的交易价格参照大宗交易的价格转让限制。

因此,如果是以协议转让的名义办理上市公司股份的变更登记,则控股股东作为委托人与受托人之间还需解决股份转让的对价支付问题。

(2)交易所审批。 据《上市公司流通股协议转让业务办理暂行规则》的规定,对于协议转让股份,证券交易所负责对股份转让双方当事人提出的股份转让申请进行合规性确认。但对转让双方提交的申请材料,只作形式上的审核,需转让双方对材料的真实性、准确性、完整性和合法性负责。

除将上市公司的股份过户登记至信托公司名下,对上市公司股份的收益权设置信托,在某种程度上也不失为一个解决办法,但是收益权信托有其利弊,需要认真权衡。

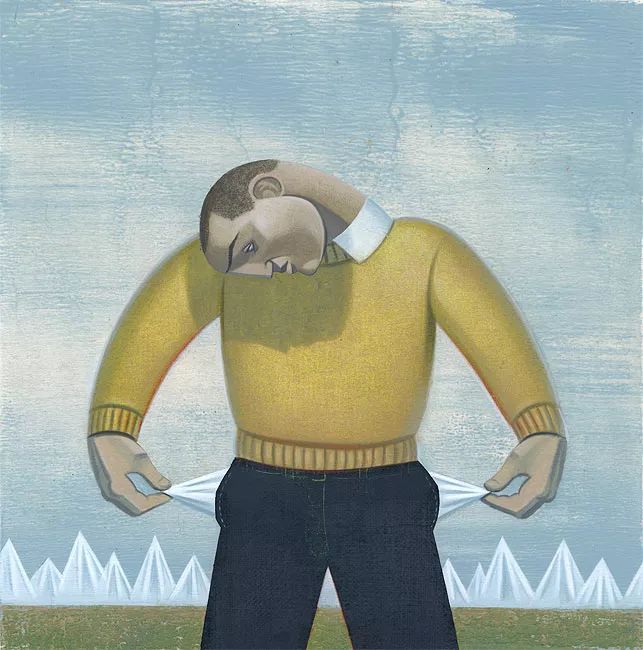

股份转让造成的高昂税负

虽然上市公司的控股股东将所持股份装入家族信托类似于“左手倒右手”(为了实现家族财富传承和保护之目的),但在实际操作中,还是会不可避免地涉及到个人所得税的问题。

2006 年之前的上市公司,有相当一部分的法人股。这些法人股跟流通股同股同权,但是成本极低(即股价波动风险全部由流通股股东承担),惟一不便的就是不能在公开市场自由买卖。 2006 年国家实施股权分置改革,实现企业股份的全流通,非流通股也可以上市进行交易。但为了减少股权分置改革导致的市场上股票供应的剧增,避免造成股价大跌,所以限制了这部分股份的上市时间,即在一定的时期内不上市流通或对在一定时期内出售的数量进行限制。

根据《关于个人转让上市公司限售股所得征收个人所得税有关问题的通知》(“财税[2009]167 号”)的规定,限售股分为两部分:

一部分是 2006 年之前的上市公司进行股权分置改革后,原非流通股股份以及复牌日至解禁日期间该部分非流通股滋生的送、转股;

另一部分是 2006 年股权分置改革新老划断后,首次公开发行股票并上市的公司原始股东持有的股份以及复牌日与解禁日期间的送、转股。

除财税 [2009]167 号规定的限售股以外,限售股还包括(1)个人从机构或其他个人受让的未解禁限售股;(2)个人因依法继承或家庭财产依法分割取得的限售股;(3)个人持有的从代办股份转让系统转到主板市场(或中小板、创业板市场)的限售股;(4)上市公司吸收合并中,个人持有的原被合并方公司限售股所转换的合并方公司股份;(5)上市公司分立中,个人持有的被分立方公司限售股所转换的分立后公司股份。

就上述限售股转让,不论是通过集中竞价、大宗交易还是协议转让,均需要按照“财产转让所得”缴纳 20% 的个人所得税。

在上市公司股份设立家族信托的情形下,则控股股东作为委托人是纳税义务人。由于原始股的成本价较低,而在上市后的资本溢价较大,从而导致如果是按照财产转让所得缴纳个人所得税的话,则上市公司的控股股东在设立家族信托时将面临巨额所得税的税负。

这样在一定程度上导致以上市公司股份设立家族信托的方案遇到极大的难题,对此,上市公司需要进行架构设计,予以解决。

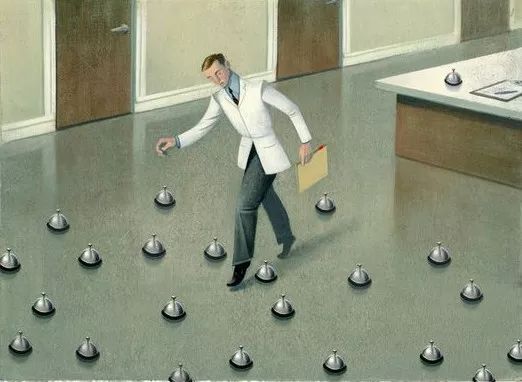

信息披露导致的不利影响

证监会的披露要求

根据规定,上市公司控股股东如将所持股份设立信托,须进行公开市场披露。《公开发行证券的公司信息披露内容与格式准则第 2 号》(2015 年修订)第 46 条规定:

(1)任一股东所持公司 5% 以上的股份被设定信托,投资者尚未得知时,上市公司应立即披露,说明事件的起因、目前的状态和可能的影响;

(2)如实际控制人通过信托控制公司,应当披露信托合同的主要内容,包括信托的具体方式,信托管理权限(包括公司股份表决权的行使),涉及的股份数量及占公司已发行股份的比例,信托费用,信托资产处理安排,合同签订的时间、期限及变更、终止的条件,以及其他特别条款等。

这些披露要求可能会不可避免地给上市公司带来一些不利影响:

一可能会造成上市公司股价波动,不利于上市公司股价的稳定;二是上市公司实际控制人的家族信托方案的私密性可能难以得到足够保障,这将使得家族信托通常所应具有的私密性保障功能打了一定的折扣。

实际控制人发生变更时的信息披露

前文提及,在上市公司控股股东将所持股份设立家族信托时,为避免触发全面要约收购程序,须通过一定的机制和安排使得上市公司的实际控制人没有发生变化。如果没有做出这些特殊安排,就有可能引起上市公司实际控制人变更的情况发生。

首先针对拟上市公司,根据规定,公司 IPO前三年的实际控制人不能发生变更。因此,如果在设立家族信托架构时引起实控人变更,将给上市申请工作带来障碍。

其次针对已上市公司,如果搭建信托持股架构导致实际控制人发生变更的,也需要作相应的信息披露。根据《上市公司信息披露管理办法》的规定,上市公司中期报告应披露实际控制人的变化情况,并且应当立即披露,说明事件的起因、目前的状态和可能的影响。

如果依据信托的特殊安排,认为实际控制人并没有发生变更的,则也有必要对此进行说明。

不同于其他置入家族信托的财产,将上市公司股份置入家族信托将会面临较严格的法律和政策监管,在实践层面也存在较多不确定性和难点。因此,在操作时更应该小心谨慎,避免盲目操作走入监管“雷区”。

(作者是中伦律师事务所资深合伙人,中伦研究院院长。注:董丙刚、陈志浩对本文亦有贡献。本文详见于【《家族企业》杂志2017年12月刊】 未经本刊授权,不得转载;经本刊授权转载的,请注明来源。)

评论